For deg mellom 50–62 år:

Hvorfor er pensjon viktig?

Pensjon er viktig for at du skal få et godt liv som pensjonist. Folk flest får mindre enn de forventer. Skal du leve som du gjør i dag, må du spare selv. Det er aldri for sent å spare til pensjon.

Råd for din livsfase

Vet du hvor god pensjonsordning du har gjennom arbeidsgiver?

Det er store forskjeller på hvor mye arbeidsgivere sparer i pensjon for sine ansatte. Arbeidsgiver er pliktig til å spare minst 2 % av din årlige lønn inntil 12 G (1 G = 130.160). Sparer arbeidsgiveren din 2 %, har du en minimumsordning. I de beste ordningene kan arbeidsgiver spare 7 % av lønnen inntil 12 G, pluss inntil 18,1 % ekstra for ansatte med lønn over 7,1 G. Beløpet trekkes ikke fra lønnen og utbetales først når du pensjonerer deg.

Les mer om pensjon fra arbeidsgiver

Jobber du i offentlig sektor?

Er du født etter 1962, blir pensjonen din beregnet etter hvor mange år du har jobbet i offentlig virksomhet før 2020, og hvor mange år du jobber i det offentlige etter 2020. Pensjonen som tjenes opp etter 2020 er bestemt av lønnen år for år ved at det bygges opp en pensjonsbeholdning på tilsvarende måte som folketrygdens alderspensjon. Pensjonsbeholdningen utgjør 5,7 % av samlet lønn inntil 12 G per år og benytter samme regler som folketrygden for å beregne hvor stor pensjonen blir på uttakstidspunktet.

I tillegg til ordinær offentlig tjenestepensjon kan du ha rett til offentlig AFP eller Særalderspensjon.

De fleste arbeidsgivere sparer til pensjon gjennom ordningen som kalles innskuddspensjon. Da har du også egen pensjonskonto. Det gjør det enklere for deg å få oversikt over pensjonen din.

Du får automatisk egen pensjonskonto der din arbeidsgiver sparer til pensjon, men du kan selv velge å flytte pensjonen din til en annen leverandør.

Jobber du i offentlig sektor eller har hybrid- eller ytelsespensjon, gjelder ikke egen pensjonskonto for deg.

Undersøkelser viser at de fleste ønsker 80 % eller mer av dagens lønn, som pensjonist. For å få til dette må du også spare selv. Jo tidligere du starter, jo bedre økonomi får du når du går av med pensjon.

Når du sparer i IPS eller pensjonssparekonto, plasseres pengene dine i fond. Du går gjennom en spareveileder der du blir stilt spørsmål om din risikovilje, spareperiode og bærekraftspreferanser. Basert på dine spørsmål, anbefaler vi deg en spareprofil. Du velger selv om du ønsker å følge denne anbefalingen.

Etter at du har opprettet sparingen, står du også fritt til å endre din spareprofil. Dette kan du enkelt gjøre selv i mobilbanken eller nettbanken.

Pensjonskapitalbevis er et "bevis" på pensjonspenger du har opparbeidet deg i tidligere jobber du har hatt. Beviset blir opprettet hver gang du slutter i en bedrift som har innskuddsbasert pensjonsordning og samles automatisk på egen pensjonskonto.

Om egen pensjonskonto ikke gjelder for deg og du fortsatt har flere pensjonskapitalbevis, kan du samle dem hos oss. Da får du lavere gebyrer, bedre oversikt og det blir mer i pensjon til deg.

Drømmer du om å gå av tidlig med pensjon? Reise, gå i fjellet og ta igjen alt du ikke har hatt tid til mens du har vært i jobb?

Avtalefestet pensjon (AFP) er en pensjonsordning for deg som er ansatt i privat sektor med avtalefestet pensjon i tariffavtalen. AFP-pensjonen utbetales i tillegg til alderspensjon fra folketrygden og er livsvarig. Tar du ut AFP før 67 år, vil pensjonen være høyere før 67 år enn etter. Sett deg inn i fordeler og ulemper med tidlig uttak før du bestemmer deg for hva som er riktig pensjonsalder for deg.

Det er viktig å huske på at nedbetaling av lån også er en form for sparing.

Er det smartest å spare i bolig, bank eller fond? Det kommer an på hvor gammel du er, hvor stort lån du har, om du har flere lån og dine planer for fremtiden. Det viktigste målet med sparing på lang sikt, er å ha råd til å leve det livet du ønsker deg som pensjonist.

Derfor er det viktig med riktig pensjonssparing

Alle drømmer vi om å leve godt som pensjonist, men vet du hva du får i pensjon når du blir 67 år? Hos oss kan du se informasjon om alle pensjonsavtalene dine – det du får fra staten, fra jobbene dine og det du sparer selv.

Hvor mye du kommer til å få i pensjon er påvirket av mange forhold gjennom livet. Valg av arbeidsgiver, antall jobbskifter, lønn, pensjonsalder, antall barn, år i deltid og permisjoner påvirker hvor mye pensjonspenger du har den dagen du går av med pensjon.

Det er viktig at du skaffer deg oversikt over din fremtidige pensjon. Sjekk hvor mye du kommer til å få i pensjon, vurder hva som er viktig for deg og legg en plan for pensjonslivet.

Pensjonssparing med skattefordel (IPS)

Har du mulighet til å låse sparepengene frem til pensjonsalder, anbefaler vi IPS. Da får du en skattefordel i form av utsatt skatt på 22 % av beløpet du sparer.

- Du kan tidligst starte uttak fra IPS-sparingen din når du fyller 62 år

- Utbetalingstiden er minimum 10 år, og utbetalingene skal vare til du er minst 80 år

- Skattefordel på 22 % av sparebeløpet i form av utsatt skatt. Du kan spare maks 15.000 kroner i året

Pensjonssparekonto

Pensjonssparekonto er for deg som ønsker mer fleksibilitet. Pensjonssparekonto gir ikke den samme skattefordelen som IPS, men du kan ta ut hele eller deler av sparebeløpet når som helst.

- Ingen bindingstid, du kan ta ut hele eller deler av sparebeløpet når som helst

- Du kan spare så mye du vil

- Saldo inngår i formuesgrunnlaget, men du får en verdsettelsesrabatt på 25 % av aksjeandelen

Når bør jeg ta ut pensjon?

Noen er fast bestemt på å gå av med pensjon ved 62 år, noen ønsker seg en gradvis nedtrapping på tampen av arbeidslivet, og noen kan slett ikke tenke seg å pensjonere seg før de blir bedt om det. Hva som er best for deg må du selv vurdere.

Fordeler med å ta ut pensjonen tidlig

- Kombinasjonen full lønn og full pensjon gir en økonomisk frihet.

- Løsningen kan passe for deg som ønsker å bruke mer penger mens helsen fortsatt er god. Tidlig uttak gir større mulighet for reiser og hygge som ung pensjonist og gir deg bedre mulighet til selv å prioritere mellom forbruk og sparing til sen alderdom.

- Tidlig uttak kan ses på som en forsikring for familien ved tidlig død. Familien arver den pensjonen som er tatt ut, og som ikke er brukt.

- Fullt uttak av alderspensjon i folketrygden utløser en skattereduksjon på inntil 30.000 kroner per år.

- Har du fortsatt gjeld med høy rente som 62-åring, kan det være en fordel med tidlig uttak, slik at du kan betale ned mest mulig av gjelden.

Fordeler med å ta ut pensjonen senere

- Du har større behov for pensjonspengene senere. Dette er veldig viktig å huske på hvis du har lav pensjonsopptjening.

- Det er større avkastning ved å la pengene stå, istedet for å ha dem selv. Pensjonsbeholdningen reguleres i takt med grunnbeløpet frem til uttaket starter, altså i takt med samfunnets gjennomsnittlige lønnsvekst. Dette er langt over den avkastningen noen annen risikofri sparing kan tilby.

- Om du ikke har livsarvinger, er det ikke samme behov for tidlig uttak for å sikre arvingene. Da er det isolert sett en fordel av å utsette uttaket.

- Du betaler ikke formuesskatt på pensjon som du ikke har tatt ut. Kombinasjonen av lønn og pensjon gir høyere skatt i form av økt trinnskatt (toppskatt), ettersom pensjon og lønn legges sammen når trinnskatten beregnes.

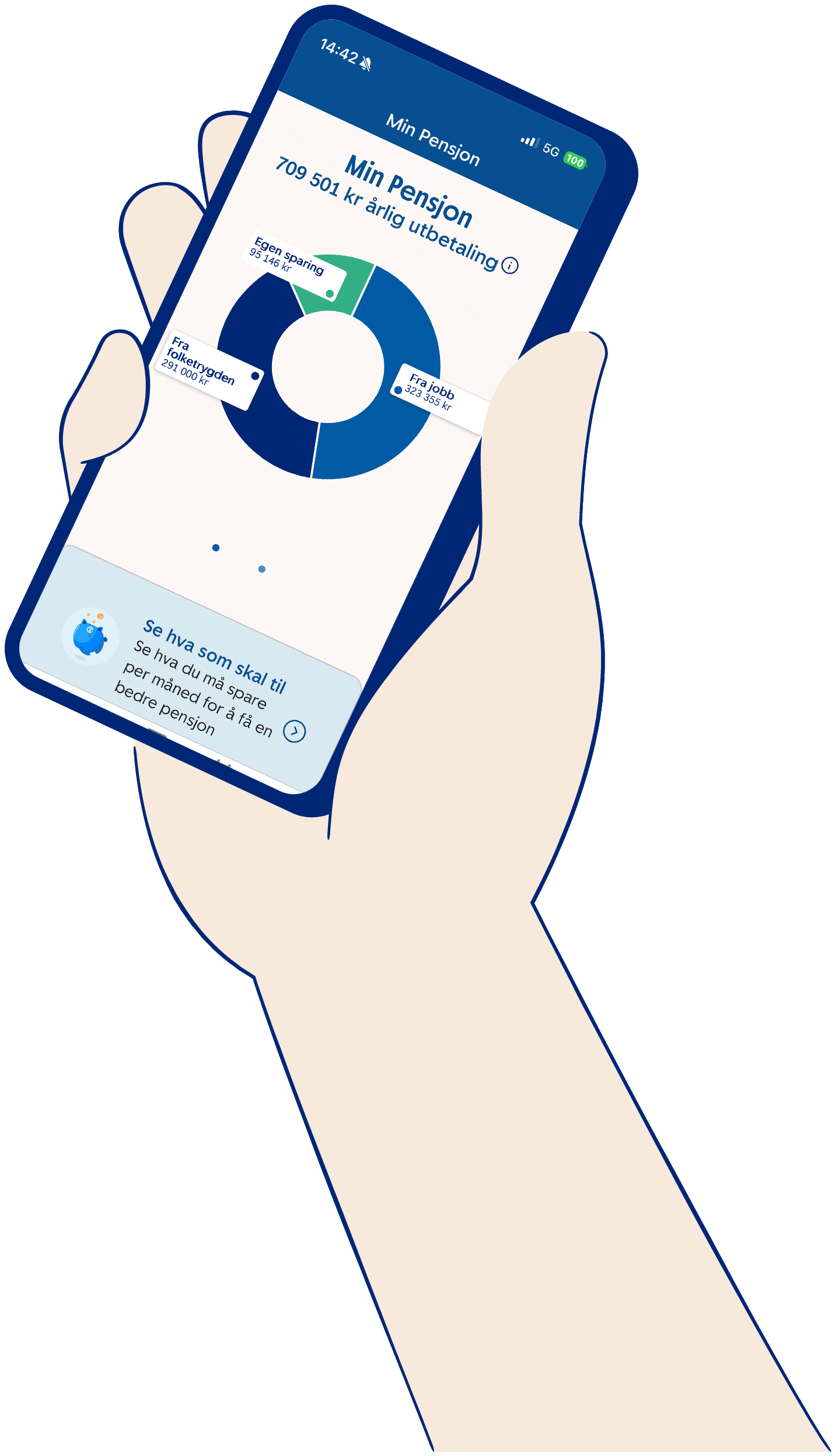

Få oversikt i Min pensjon

Få full oversikt over pensjonen din ved å logge deg inn i kundeportalen Min pensjon. Vi hjelper deg så du får mest igjen for pensjonssparingen din.

- Spar enkelt til pensjon.

- Få full oversikt.

- Få din pensjonsoversikt, både fra jobben og din private sparing.

- Følg med på utviklingen på sparingen din, om du vil.

Hva lurer andre på?

Pensjon fra folketrygden, offentlig tjenestepensjon og obligatorisk tjenestepensjon fra private virksomheter skattes som pensjonsinntekt. Den er tilnærmet lik den du betaler som lønnsmottager, men med lavere trygdeavgifter. Det er den samlede inntekten din som avgjør hva du vil måtte betale i skatt på pensjon.

For å finne ut hvor mye skatt du skal betale på pensjonen din, må du se på tre ting: alminnelig inntekt, trygdeavgift og fradrag.

- Alminnelig inntekt er den totale inntekten din etter fradrag. Skatten på alminnelig inntekt er 22 % for de fleste. Bor du i Troms eller Finnmark er skatten 18,5 %.

- Trygdeavgift er en avgift som alle pensjonister må betale. For pensjonsinntekt er trygdeavgiften 5,1 %.

- Minstefradrag er et fradrag som reduserer den skattepliktige inntekten din. For pensjonsinntekt er minstefradraget 40 % av inntekten, men det kan ikke være mer enn 86.250 kroner.

Du kan lese mer om skatteregler for pensjonister hos Skatteetaten.

Se også

Skatt på pensjon

Pensjon er pengene du skal leve av når du slutter å jobbe. Din pensjonsutbetaling kommer fra tre steder:

- Fra folketrygden (NAV)

- Fra arbeidsgiver: Det jobben din har spart for deg

- Egen sparing

De fleste kan forvente å få rundt halvparten av dagens lønn i samlet pensjon fra folketrygden og arbeidsgiver. Med andre ord; skal du leve som du gjør i dag, må du spare selv.

Bruk pensjonskalkulatoren og se hvor mye du får i pensjon:

De aller fleste arbeidstakere kan starte utbetaling av sin pensjon fra dagen man fyller 62 år. Folketrygd, offentlig tjenestepensjon og obligatoriske tjenestepensjoner (OTP) fra private virksomheter tilbyr hel eller gradert uttak fra 62 år. Men husk at en tidlig start av pensjonsutbetalingen som regel vil gi mindre utbetalt i årlig pensjon.

Hvilken rekkefølge du bør ta ut pensjonen din er avhengig av hvilke pensjonsprodukter du har, når du ønsker å gå av med pensjon og hvor mye du føler at du trenger som pensjonist. Rådene her må derfor sees på som generelle og veiledende. Det viktigste er at du skaffer deg oversikt over din pensjon, vurderer hva som er viktig for deg og legge en plan for din pensjonstilværelse. Vi vil på et generelt plan anbefale følgende rekkefølge.

1. Avtalefestet pensjon (AFP)

Dersom du har en avtalefestet pensjon (AFP) i privat sektor kan det lønne seg å ta ut den først ettersom dette er en livsvarig utbetalingsavtale. Et av vilkårene for å starte uttak på avtalefestet pensjon (AFP) er at du må starte uttak på alderspensjonen fra folketrygden med minst 20 prosent. Du har muligheten til å stoppe eller endre denne etter en måned uten at det påvirker utbetalingen av din avtalefestet pensjon (AFP).

2. Alderspensjon fra folketrygden/NAV

Etter å ha startet avtalefestet pensjon (AFP) vil vi anbefale å starte uttak på din alderspensjon fra folketrygden. Denne betales ut av NAV. Dette er ofte den største delen av pensjonen og er et resultat av hvor mange år du har vært i arbeid og hvor høy inntekt du har hatt.

3. Fripolise og Ytelsespensjon

Dersom du slutter i jobben eller bytter arbeidsgiver blir ytelsespensjonen din gjort om til en fripolise, disse produktene stammer derfor fra samme type pensjonsordning.

Etter avtalefestet pensjon (AFP) og alderspensjon fra folketrygden, kan det være fornuftig å starte utbetaling på fripoliser og ytelsespensjon. Årsaken er at dine etterlatte ikke arver pengene fra en ytelsesordning. Dersom du dør før pengene er utbetalt vil verdiene på disse produktene tilfalle forsikringskollektivet, altså andre med samme type avtale.

4. Hybridpensjon og pensjonsbevis

Pensjonsbevis er en hybridpensjon fra en tidligere arbeidsgiver. Etterlatte vil heller ikke arve pengene fra en hybridordning. Dersom du dør før pengene er utbetalt vil verdiene på disse produktene på samme måte som en ytelsespensjon tilfalle forsikringskollektivet. Hybridpensjon er en ny ordning som gjør at det stort sett er begrenset med opptjening. Dette kan tale for å vente med uttaket.

5. Innskuddspensjon, pensjonskapitalbevis og egen sparing

Pensjonskapitalbevis er en opptjent innskuddspensjon fra en tidligere arbeidsgiver og er, sammen med egen sparing, avtalene du bør vente lengst med å ta ut. Årsaken til dette er at dersom du dør før pengene er utbetalt vil verdiene på avtalen gå til dine arvtakere. I tillegg har disse avtalene som regel ikke livsvarig utbetaling, det kan derfor være en fordel å vente med disse.

Det finnes ikke ett enkelt svar på hvor mye «full pensjon» er. Hvor mye du får i pensjon, avhenger av flere forhold gjennom livet. De to viktigste er opptjening, altså hvor mye som spares, og alderen din når du starter å ta ut pensjon.

Full pensjon består vanligvis av tre deler

1. Folketrygden (offentlig pensjon)

For å få full alderspensjon fra folketrygden, må du ha 40 års opptjening i Norge. Har du hatt lav eller ingen inntekt, kan du ha rett til garantipensjon.

Hvor mye du får i pensjon fra Folketrygden, avhenger blant annet av

- hvor mange år du har bodd i Norge

- hvor mange år du har jobbet

- hva lønnen har vært de årene du jobbet

- militærtjeneste og perioder med barn under skolealder

- din alder når du tar ut pensjon

- forventet antall år med utbetaling

Folketrygd tjenes opp for lønn opp til 7,1 G (1 G er 130.160 kroner).

G er forkortelsen for «grunnbeløpet i folketrygden» og er beløpet alle ytelser i folketrygden regnes ut fra.

Les mer om alderspensjon hos nav.no

2. Tjenestepensjon fra arbeidsgiver

De fleste arbeidsgivere sparer til pensjon for deg gjennom en pensjonsordning. Det finnes ikke et fast beløp som definerer «full pensjon» i denne sammenhengen – det er individuelt.

Hvor mye du får i pensjon fra arbeidsgiver, avhenger blant annet av

- hvor lenge du har jobbet

- lønn og stillingsprosent

- hvor mye arbeidsgiver har spart

- avkastning på sparingen

- din alder når du tar ut pensjon (valgfritt fra 62 - 75 år)

- hvor mange år pensjonen din blir utbetalt (minst 15 år fra 62 år, minst 10 år fra 67 år og senere)

Tjenestepensjon tjenes opp for lønn opp til 12 G (1 G er 130.160 kroner).

G er forkortelsen for «grunnbeløpet i folketrygden» og er beløpet alle ytelser i folketrygden regnes ut fra.

Her kan du lese mer om pensjon fra arbeidsgiver

3. Egen sparing

For mange vil det være nødvendig å spare selv for å få den pensjonen de ønsker. Egen sparing er alt du har skaffet deg av verdier frem til du går av med pensjon, minus det du måtte ha igjen av lån/gjeld.

Elementer som påvirker denne summen, er

- hvor mye av inntektene dine som ikke er brukt opp

- hvor lenge har du spart

- hvordan sparingen er investert – bolig, bankkonto, IPS, fondssparing eller lignende

- avkastning på sparingen

- hvor mye av sparingen du skal ta ut som pensjon, fremfor å gi det videre til arvinger eller annet

Tips:

Du kan bruke pensjonskalkulatoren for å få et personlig estimat på hva som kan bli full pensjon for deg.

Ikke mellom 50 og 62 år?

Velg din alder nedenfor og få tips og råd om smart pensjonssparing.

Ser du etter skjema som hører til pensjonsløsningene våre?

Her finner du oversikt over våre pensjonsskjema, enten det gjelder arbeidsuførhet, dødsfall, uttak eller annet.

Skal du starte utbetaling av din pensjon?

Her finner du informasjon og kan starte utbetaling.

Sammenlign priser

Du kan sammenligne våre priser med priser fra andre selskaper på Finansportalen.no