Har du tenkt på at lønnen din en dag skal erstattes med pensjon? Når du slutter å jobbe, er det pensjonspengene du skal leve av. Å spare selv kan ha mye å si for hvordan du får det som pensjonist.

Pensjon

Få orden på pensjonssparingen din

Pensjonssparekonto

Vil du ha fleksibilitet i sparingen din, kan pensjonssparekonto være noe for deg. Du kan spare så mye du vil og ta ut pengene når det passer deg.

Pensjonssparing med skattefordel (IPS)

IPS passer for deg som kan binde pengene til du er 62 år. Når du velger å binde pengene til pensjon, får du skattefordel på sparingen din.

Samle alt hos oss

Få oversikt over pensjonen din ved å samle alt hos oss.

Har du egen pensjonskonto? Der samles automatisk din oppsparte pensjon fra arbeidsgiver, både fra nåværende og tidligere jobber.

Medlemsfordeler på pensjon

Som medlem av et LO-forbund får du gode betingelser for egen pensjonskonto og pensjonskapitalbevis. Store kollektive avtaler gir lavere gebyrer og mer til pensjonssparing.

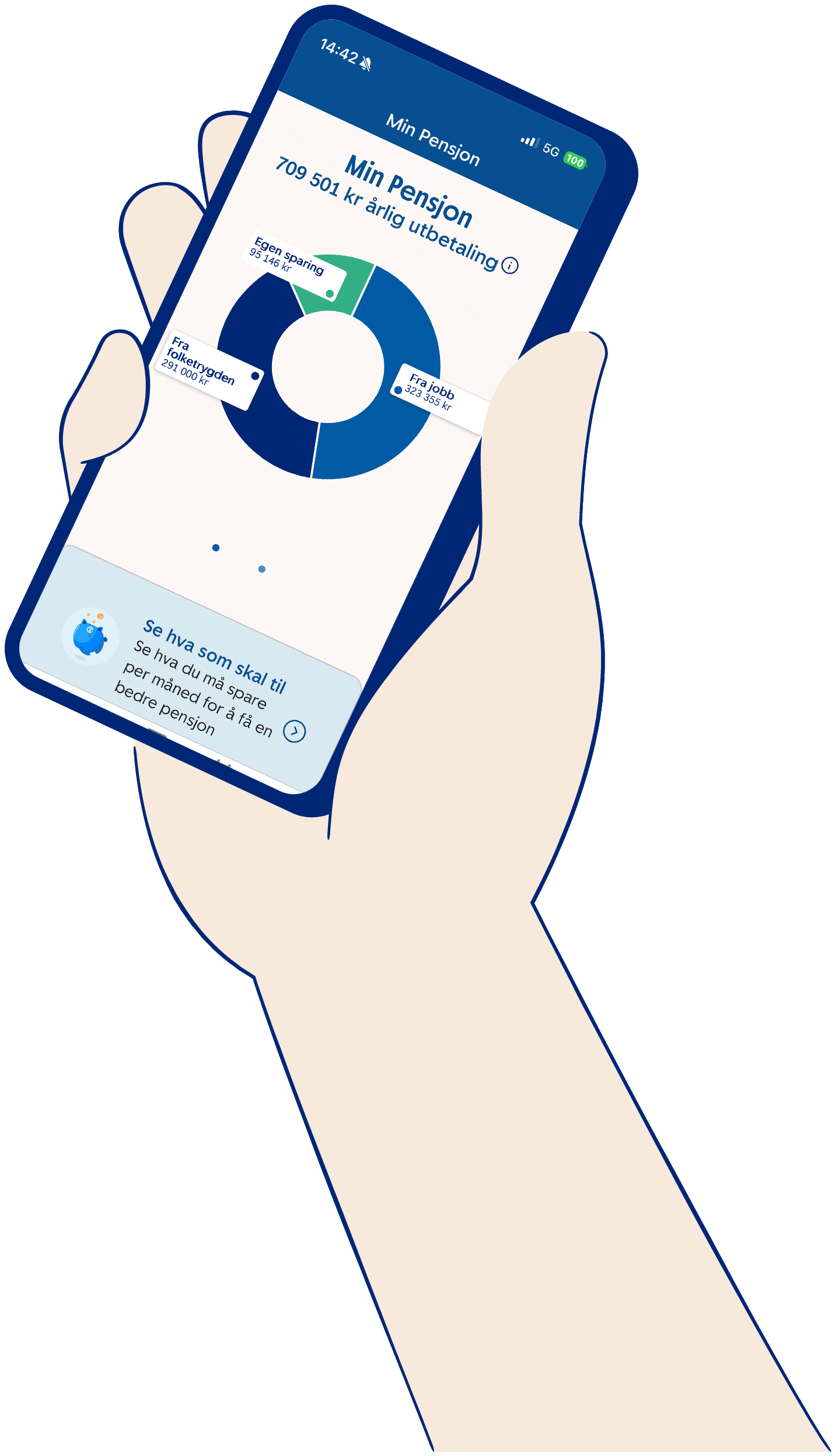

Sjekk pensjonen din og se hvor mye mer pensjon du kan få ved å spare selv

Visste du at mange kun får rundt halvparten av lønnen sin i pensjon?

Er dette nok for deg?

Utforsk hvordan det vil se ut for en person på 35 år med en årslønn på 600.000 kroner.

Gode råd om pensjon

Velg din alder nedenfor, så hjelper vi deg i gang.

Synes du pensjon er vanskelig?

Blir du forvirret av alle ord og uttrykk om pensjon? Hva er egentlig fripolise og innskuddspensjon? Her er alt du trenger å vite om pensjon, sagt på en enkel måte.

Mest fornøyde pensjonskunder – igjen

For tredje år på rad viser EPSI sin kundeundersøkelse at pensjonskundene i SpareBank 1 er de mest fornøyde – blant de store pensjonsleverandørene. Kundene sier blant annet at SpareBank 1 er enkle å ha med å gjøre og har gode digitale løsninger.

Pensjonssparing leveres av SpareBank 1 Forsikring AS

Visste du at pensjonssparing også påvirker klima, miljø og sosiale rettigheter?

Når du sparer til pensjon, kan pengene forvaltes på ulike måter som påvirker samfunnet. Hos oss kan du være trygg på at bærekraft er godt ivaretatt.

Hva lurer andre på?

Pensjon fra folketrygden, offentlig tjenestepensjon og obligatorisk tjenestepensjon fra private virksomheter skattes som pensjonsinntekt. Den er tilnærmet lik den du betaler som lønnsmottager, men med lavere trygdeavgifter. Det er den samlede inntekten din som avgjør hva du vil måtte betale i skatt på pensjon.

For å finne ut hvor mye skatt du skal betale på pensjonen din, må du se på tre ting: alminnelig inntekt, trygdeavgift og fradrag.

- Alminnelig inntekt er den totale inntekten din etter fradrag. Skatten på alminnelig inntekt er 22 % for de fleste. Bor du i Troms eller Finnmark er skatten 18,5 %.

- Trygdeavgift er en avgift som alle pensjonister må betale. For pensjonsinntekt er trygdeavgiften 5,1 %.

- Minstefradrag er et fradrag som reduserer den skattepliktige inntekten din. For pensjonsinntekt er minstefradraget 40 % av inntekten, men det kan ikke være mer enn 86.250 kroner.

Du kan lese mer om skatteregler for pensjonister hos Skatteetaten.

Se også

Skatt på pensjon

Din pensjonsutbetaling vil bestå av tre deler. En del fra folketrygden, en del fra nåværende og tidligere arbeidsgivere, og den delen du har spart selv.

Fra folketrygden (NAV)

Hvert år settes det av et beløp av lønnen din til pensjonssparing. For de fleste av oss utgjør det ca. halvparten av det vi har i lønn.

Fra arbeidsgiver

Arbeidsgiver sparer minst 2 % av lønnen din i pensjon, beløpet trekkes ikke fra lønnen. Beløpet utbetales først når du pensjonerer deg. Offentlig ansatte har som oftest en tjenestepensjon som sammen med pensjonssparing fra folketrygden utgjør 66 % av lønnen.

Egen sparing

Våre erfaringer tilsier at de fleste ønsker 80 % eller mer av lønnen som pensjonist. For å få til dette må du også spare litt selv.

Fra staten eller folketrygden

Hvert år settes det av et beløp tilsvarende 18,1 % av lønnen din i en pensjonsbeholdning. Av dette betaler du selv en del i trygdeavgift, arbeidsgiver betaler arbeidsgiveravgift og staten betaler resten. Jo flere år du jobber, jo større blir pensjonen fra staten eller folketrygden. Pensjon fordeles på antall år du forventes å leve. Pensjonerer du deg tidlig blir det flere år å fordele pensjonen på og dermed mindre utbetalt hvert år. Du finner en oversikt over hva du får utbetalt på nav.no. Det er kun inntekt under 7,1G som staten setter av pensjon til.

Fra arbeidsgiver

I det private finnes det tre typer pensjonsordninger, og det er arbeidsgiver som bestemmer hvilken ordning du får. Det må minst være en innskuddpensjon på 2% av lønnen. Det er dette som kalles Obligatorisk tjenestepensjon eller OTP. Ansatte i stat, fylke og kommune har som hovedregel en offentlig tjenestepensjon som sammen med alderspensjon utgjør 66% av lønnen.

Innskuddspensjon: Arbeidsgiver sparer en fastsatt prosent av lønnen din. Størrelsen på pensjonen avhenger av hvor mye som er innbetalt og avkastningen. Du bestemmer selv hvor høy risiko du vil ha på sparingen. Når du slutter får du et pensjonskapitalbevis.

Ytelsespensjon: Arbeidsgiver betaler for at du skal få en garantert fast utbetaling. Når du slutter får du en fripolise.

Hybridpensjon: Arbeidsgiver sparer en fast prosent av lønnen din, og du får en garantert fast utbetaling. Størrelsen på pensjonen avhenger av hvor mye som er innbetalt og avkastningen. Når du slutter får du et pensjonsbevis.

Hvilken rekkefølge du bør ta ut pensjonen din er avhengig av hvilke pensjonsprodukter du har, når du ønsker å gå av med pensjon og hvor mye du føler at du trenger som pensjonist. Rådene her må derfor sees på som generelle og veiledende. Det viktigste er at du skaffer deg oversikt over din pensjon, vurderer hva som er viktig for deg og legge en plan for din pensjonstilværelse. Vi vil på et generelt plan anbefale følgende rekkefølge.

1. Avtalefestet pensjon (AFP)

Dersom du har en avtalefestet pensjon (AFP) i privat sektor kan det lønne seg å ta ut den først ettersom dette er en livsvarig utbetalingsavtale. Et av vilkårene for å starte uttak på avtalefestet pensjon (AFP) er at du må starte uttak på alderspensjonen fra folketrygden med minst 20 prosent. Du har muligheten til å stoppe eller endre denne etter en måned uten at det påvirker utbetalingen av din avtalefestet pensjon (AFP).

2. Alderspensjon fra folketrygden/NAV

Etter å ha startet avtalefestet pensjon (AFP) vil vi anbefale å starte uttak på din alderspensjon fra folketrygden. Denne betales ut av NAV. Dette er ofte den største delen av pensjonen og er et resultat av hvor mange år du har vært i arbeid og hvor høy inntekt du har hatt.

3. Fripolise og Ytelsespensjon

Dersom du slutter i jobben eller bytter arbeidsgiver blir ytelsespensjonen din gjort om til en fripolise, disse produktene stammer derfor fra samme type pensjonsordning.

Etter avtalefestet pensjon (AFP) og alderspensjon fra folketrygden, kan det være fornuftig å starte utbetaling på fripoliser og ytelsespensjon. Årsaken er at dine etterlatte ikke arver pengene fra en ytelsesordning. Dersom du dør før pengene er utbetalt vil verdiene på disse produktene tilfalle forsikringskollektivet, altså andre med samme type avtale.

4. Hybridpensjon og pensjonsbevis

Pensjonsbevis er en hybridpensjon fra en tidligere arbeidsgiver. Etterlatte vil heller ikke arve pengene fra en hybridordning. Dersom du dør før pengene er utbetalt vil verdiene på disse produktene på samme måte som en ytelsespensjon tilfalle forsikringskollektivet. Hybridpensjon er en ny ordning som gjør at det stort sett er begrenset med opptjening. Dette kan tale for å vente med uttaket.

5. Innskuddspensjon, pensjonskapitalbevis og egen sparing

Pensjonskapitalbevis er en opptjent innskuddspensjon fra en tidligere arbeidsgiver og er, sammen med egen sparing, avtalene du bør vente lengst med å ta ut. Årsaken til dette er at dersom du dør før pengene er utbetalt vil verdiene på avtalen gå til dine arvtakere. I tillegg har disse avtalene som regel ikke livsvarig utbetaling, det kan derfor være en fordel å vente med disse.

Egen pensjonskonto er en lovbestemt konto. Her får du samlet all innskuddspensjon fra arbeidsgivere.

En pensjonssparekonto er en konto der du selv sparer ekstra til pensjonen din. Pengene plasseres i fond. Det er alderen din som avgjør andelen aksjer i fondet. Hvis du vil endre spareprofil kan du gjøre det i nettbanken eller mobilbanken etter at avtalen er opprettet.

Det finnes ikke ett enkelt svar på hvor mye «full pensjon» er. Hvor mye du får i pensjon, avhenger av flere forhold gjennom livet. De to viktigste er opptjening, altså hvor mye som spares, og alderen din når du starter å ta ut pensjon.

Full pensjon består vanligvis av tre deler

1. Folketrygden (offentlig pensjon)

For å få full alderspensjon fra folketrygden, må du ha 40 års opptjening i Norge. Har du hatt lav eller ingen inntekt, kan du ha rett til garantipensjon.

Hvor mye du får i pensjon fra Folketrygden, avhenger blant annet av

- hvor mange år du har bodd i Norge

- hvor mange år du har jobbet

- hva lønnen har vært de årene du jobbet

- militærtjeneste og perioder med barn under skolealder

- din alder når du tar ut pensjon

- forventet antall år med utbetaling

Folketrygd tjenes opp for lønn opp til 7,1 G (1 G er 130.160 kroner).

G er forkortelsen for «grunnbeløpet i folketrygden» og er beløpet alle ytelser i folketrygden regnes ut fra.

Les mer om alderspensjon hos nav.no

2. Tjenestepensjon fra arbeidsgiver

De fleste arbeidsgivere sparer til pensjon for deg gjennom en pensjonsordning. Det finnes ikke et fast beløp som definerer «full pensjon» i denne sammenhengen – det er individuelt.

Hvor mye du får i pensjon fra arbeidsgiver, avhenger blant annet av

- hvor lenge du har jobbet

- lønn og stillingsprosent

- hvor mye arbeidsgiver har spart

- avkastning på sparingen

- din alder når du tar ut pensjon (valgfritt fra 62 - 75 år)

- hvor mange år pensjonen din blir utbetalt (minst 15 år fra 62 år, minst 10 år fra 67 år og senere)

Tjenestepensjon tjenes opp for lønn opp til 12 G (1 G er 130.160 kroner).

G er forkortelsen for «grunnbeløpet i folketrygden» og er beløpet alle ytelser i folketrygden regnes ut fra.

Her kan du lese mer om pensjon fra arbeidsgiver

3. Egen sparing

For mange vil det være nødvendig å spare selv for å få den pensjonen de ønsker. Egen sparing er alt du har skaffet deg av verdier frem til du går av med pensjon, minus det du måtte ha igjen av lån/gjeld.

Elementer som påvirker denne summen, er

- hvor mye av inntektene dine som ikke er brukt opp

- hvor lenge har du spart

- hvordan sparingen er investert – bolig, bankkonto, IPS, fondssparing eller lignende

- avkastning på sparingen

- hvor mye av sparingen du skal ta ut som pensjon, fremfor å gi det videre til arvinger eller annet

Tips:

Du kan bruke pensjonskalkulatoren for å få et personlig estimat på hva som kan bli full pensjon for deg.

Ser du etter skjema som hører til pensjonsløsningene våre?

Her finner du oversikt over våre pensjonsskjema,

enten det gjelder arbeidsuførhet, dødsfall, uttak eller annet.

Skal du starte utbetaling av din pensjon?

Sammenlign priser

Du kan sammenligne våre priser med priser fra andre selskaper på Finansportalen.no