For deg mellom 34–50 år:

Har du oversikt over din pensjon?

Sett av noen minutter og få oversikt over pensjonen din. Har du ikke startet privat pensjonssparing, er det lurt å gjøre det nå.

Sjekk pensjonen din og se hvor mye mer pensjon du kan få ved å spare selv

Visste du at mange kun får rundt halvparten av lønnen sin i pensjon?

Er dette nok for deg?

Utforsk hvordan det vil se ut for en person på 35 år med en årslønn på 600.000 kroner.

Råd for din livsfase

Vet du hvor god pensjonsordning du har gjennom arbeidsgiver?

Det er store forskjeller på hvor mye arbeidsgivere sparer i pensjon for sine ansatte. Arbeidsgiver er pliktig til å spare minst 2 % av din årlige lønn inntil 12 G (1 G = 130.160). Sparer arbeidsgiveren din 2 %, har du en minimumsordning. I de beste ordningene kan arbeidsgiver spare 7 % av lønnen inntil 12 G, pluss inntil 18,1 % ekstra for ansatte med lønn over 7,1 G. Beløpet trekkes ikke fra lønnen og utbetales først når du pensjonerer deg.

Les mer om pensjon fra arbeidsgiver

Jobber du i offentlig sektor?

Er du født etter 1962, blir pensjonen din beregnet etter hvor mange år du har jobbet i offentlig virksomhet før 2020, og hvor mange år du jobber i det offentlige etter 2020. Pensjonen som tjenes opp etter 2020 er bestemt av lønnen år for år ved at det bygges opp en pensjonsbeholdning på tilsvarende måte som folketrygdens alderspensjon. Pensjonsbeholdningen utgjør 5,7 % av samlet lønn inntil 12 G per år og benytter samme regler som folketrygden for å beregne hvor stor pensjonen blir på uttakstidspunktet.

I tillegg til ordinær offentlig tjenestepensjon kan du ha rett til offentlig AFP eller Særalderspensjon.

De fleste arbeidsgivere sparer til pensjon gjennom ordningen som kalles innskuddspensjon. Da har du også egen pensjonskonto. Det gjør det enklere for deg å få oversikt over pensjonen din.

Du får automatisk egen pensjonskonto der din arbeidsgiver sparer til pensjon, men du kan selv velge å flytte pensjonen din til en annen leverandør.

Jobber du i offentlig sektor eller har hybrid- eller ytelsespensjon, gjelder ikke egen pensjonskonto for deg.

Selv om det er en stund til, er det en fordel å tenke over hva slags liv du ønsker å leve når du en gang blir pensjonist. De fleste ønsker et aktivt liv, men mange vil oppleve at samlet pensjon blir lavere enn de hadde sett for seg. Ønsker du deg god økonomi og frihet som pensjonist, er det mye å hente på å spare selv. Jo tidligere du starter å spare til pensjon, jo mindre er det som skal til.

Å spare til pensjon er mye enklere enn du tror. Du kan velge mellom to ulike spareformer: IPS - pensjonssparing med skattefordel eller pensjonssparekonto.

Når du sparer i IPS eller pensjonssparekonto, plasseres pengene dine i fond. Du går gjennom en spareveileder der du blir stilt spørsmål om din risikovilje, spareperiode og bærekraftspreferanser. Basert på dine spørsmål, anbefaler vi deg en spareprofil. Du velger selv om du ønsker å følge denne anbefalingen.

Etter at du har opprettet sparingen, står du også fritt til å endre din spareprofil. Dette kan du enkelt gjøre selv i mobilbanken eller nettbanken.

Pensjonskapitalbevis er et "bevis" på pensjonspenger du har opparbeidet deg i tidligere jobber du har hatt. Beviset blir opprettet hver gang du slutter i en bedrift som har innskuddsbasert pensjonsordning og samles automatisk på egen pensjonskonto.

Om egen pensjonskonto ikke gjelder for deg og du fortsatt har flere pensjonskapitalbevis, kan du samle dem hos oss. Da får du lavere gebyrer, bedre oversikt og det blir mer i pensjon til deg.

For mange er økonomien strammere i etableringsfasen, med utgifter til både bolig og barn, enn den er i pensjonistfasen. Du kan spare store beløp i 30- og 40-årene i form av investering i egen bolig. Når du blir pensjonist, er boliglånene ofte nedbetalt og utgiftene mye lavere enn tidligere i livet.

Det viktigste målet med sparing på lang sikt er å ha bedre råd til å leve det livet du ønsker deg som pensjonist.

Vil du unngå dårlig råd som pensjonist?

Hvis du ikke sparer på egenhånd, vil du få dårligere råd som pensjonist. De fleste kan forvente å få kun 50 % av dagens lønn i samlet pensjon fra folketrygden og arbeidsgiver.

Jo tidligere du begynner å spare, jo bedre. Da vil du dra stor nytte av rentes rente-effekten. Selv små sparebeløp kan bli store, bare de får stå i fred lenge nok. Rentes rente-effekten kan gjerne sammenlignes med måten en snøball vokser når den rulles i kram snø. Jo lenger den rulles, jo fortere vokser den.

La oss ta et eksempel: Hvis du sparer 500 kroner i måneden og putter det i madrassen, så blir det 180.000 kroner etter 30 år. Hvis pengene i stedet har en 5 % årlig avkastning, vil rentes rente-effekten gjøre at det vokser til 398.000 kroner.

Pensjonssparing med skattefordel (IPS)

Har du mulighet til å låse sparepengene frem til pensjonsalder, anbefaler vi IPS. Da får du en skattefordel i form av utsatt skatt på 22 % av beløpet du sparer.

- Du kan tidligst starte uttak fra IPS-sparingen din når du fyller 62 år

- Utbetalingstiden er minimum 10 år, og utbetalingene skal vare til du er minst 80 år

- Skattefordel på 22 % av sparebeløpet i form av utsatt skatt. Du kan spare maks 25.000 kroner i året

Pensjonssparekonto

Pensjonssparekonto er for deg som ønsker mer fleksibilitet. Pensjonssparekonto gir ikke den samme skattefordelen som IPS, men du kan ta ut hele eller deler av sparebeløpet når som helst.

- Ingen bindingstid, du kan ta ut hele eller deler av sparebeløpet når som helst

- Du kan spare så mye du vil

- Saldo inngår i formuesgrunnlaget, men du får en verdsettelsesrabatt på 25 % av aksjeandelen

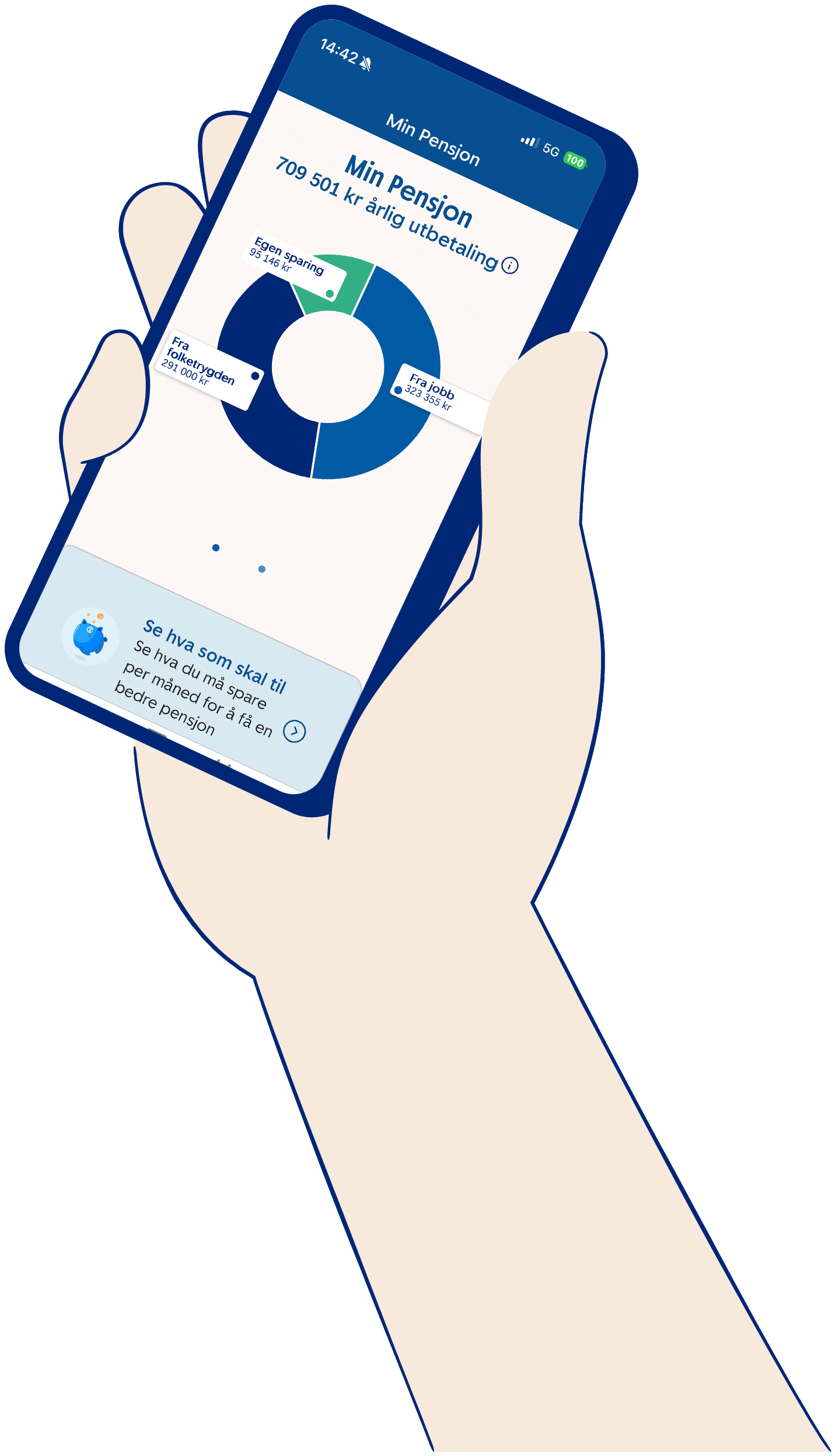

Få oversikt i Min pensjon

Få full oversikt over pensjonen din ved å logge deg inn i kundeportalen Min pensjon. Vi hjelper deg så du får mest igjen for pensjonssparingen din.

- Spar enkelt til pensjon.

- Få full oversikt.

- Få din pensjonsoversikt, både fra jobben og din private sparing.

- Følg med på utviklingen på sparingen din, om du vil.

Hva lurer andre på?

Pensjon er pengene du skal leve av når du slutter å jobbe. Din pensjonsutbetaling kommer fra tre steder:

- Fra folketrygden (NAV)

- Fra arbeidsgiver: Det jobben din har spart for deg

- Egen sparing

De fleste kan forvente å få rundt halvparten av dagens lønn i samlet pensjon fra folketrygden og arbeidsgiver. Med andre ord; skal du leve som du gjør i dag, må du spare selv.

Bruk pensjonskalkulatoren og se hvor mye du får i pensjon:

Egen pensjonskonto er en lovbestemt konto. Her får du samlet all innskuddspensjon fra arbeidsgivere.

En pensjonssparekonto er en konto der du selv sparer ekstra til pensjonen din. Pengene plasseres i fond. Det er alderen din som avgjør andelen aksjer i fondet. Hvis du vil endre spareprofil kan du gjøre det i nettbanken eller mobilbanken etter at avtalen er opprettet.

I Norge i dag blir vi eldre og holder oss friske lenger. Så lenge levealderen øker, øker også antallet personer som mottar alderspensjon. Dette betyr at hvert årskull må jobbe litt lenger for å oppnå samme pensjon som eldre årskull.

Levealdersjustering betyr at alderspensjonen din blir justert etter forventet levealder for ditt årskull og de årene som det kan forventes at du er pensjonist.

Når du sparer til pensjon, kan du velge mellom ulike spareprofiler – avhengig av hvordan du sparer:

Har du pensjonssparing gjennom jobben?

Da får du automatisk en alderstilpasset spareprofil. Det betyr at sparingen tilpasses alderen din, og at du tar mindre risiko jo eldre du blir. Du kan når som helst endre til en annen profil som passer bedre for deg og hvor mye risiko du ønsker å ta.

Starter du egen pensjonssparing i IPS eller pensjonssparekonto?

Da hjelper vår digitale rådgiver deg. Du svarer på noen enkle spørsmål og får et forslag til spareprofil – basert på hvor mye risiko du er komfortabel med. Du velger selv om du vil følge anbefalingen, eller velge en annen spareprofil som passer deg bedre.

Her ser du hvilke spareprofiler du kan velge mellom:

Alder

Alderstilpasset spareprofil gjør det enkelt for deg. Sparingen tilpasses alderen din, slik at du gradvis tar litt mindre risiko jo eldre du blir. Dette skjer ved at andelen aksjefond reduseres, og andelen rentefond økes. Da har du større sjanse for god avkastning når du er ung, samtidig som gevinsten sikres når du nærmer deg pensjonsalder.

Profilen har automatisk nedtrapping fra 40–67 år. Aksjeandelen reduseres fra 100 til 20 %.

Rentefond består av om lag 5 % eiendom. Dette gjelder ikke Svanemerket forvaltning.

Renter

Renter: 100 % rentefond

Spareprofilen renter er for deg som er opptatt av trygghet, og vil ta minst mulig risiko. Pengene dine settes sammen av renter.

Rentefond består av om lag 5 % eiendom. Dette gjelder ikke Svanemerket forvaltning.

Forsiktig

Forsiktig: 25 % aksjefond

Spareprofilen forsiktig betyr at pengene dine fordeles mellom aksjer og renter. Fordelingen med 25 % aksjer og 75 % renter passer for deg som er opptatt av trygghet og ønsker lav risiko.

Profilen har automatisk nedtrapping fra 57–67 år. Det betyr at aksjeandelen reduseres fra 25 til 10 %. Du kan slå av nedtrappingen hvis du ønsker det.

Rentefond består av om lag 5 % eiendom. Dette gjelder ikke Svanemerket forvaltning.

Moderat

Moderat: 50 % aksjefond

Spareprofilen moderat betyr at pengene dine fordeles mellom aksjer og renter. Fordelingen med halvparten i aksjer og halvparten i renter passer for deg som er opptatt av trygghet og avkastning, men tåler noe risiko.

Profilen har automatisk nedtrapping fra 57–67 år. Det betyr at aksjeandelen reduseres fra 50 til 20 %. Du kan slå av nedtrappingen hvis du ønsker det.

Rentefond består av om lag 5 % eiendom. Dette gjelder ikke Svanemerket forvaltning.

Offensiv

Offensiv: 75 % aksjefond

I spareprofilen offensiv plasseres pengene dine med 75 % i aksjer og 25 % i renter. Spareprofilen passer for deg som er opptatt av avkastning og er villig til å ta en del risiko.

Profilen har automatisk nedtrapping fra 57–67 år. Det betyr at aksjeandelen reduseres fra 75 til 30 %. Du kan slå av nedtrappingen hvis du ønsker det.

Rentefond består av om lag 5 % eiendom. Dette gjelder ikke Svanemerket forvaltning.

Aksjer

Aksjer: 100 % aksjefond

Spareprofilen aksjer betyr at pengene dine bare settes sammen av aksjer. Dette er spareprofilen for deg som er opptatt av høy avkastning, og som er villig til å ta høy risiko.

Profilen har automatisk nedtrapping fra 57–67 år. Det betyr at aksjeandelen reduseres fra 100 til 40 %. Du kan slå av nedtrappingen hvis du ønsker det.

Det finnes ikke ett enkelt svar på hvor mye «full pensjon» er. Hvor mye du får i pensjon, avhenger av flere forhold gjennom livet. De to viktigste er opptjening, altså hvor mye som spares, og alderen din når du starter å ta ut pensjon.

Full pensjon består vanligvis av tre deler

1. Folketrygden (offentlig pensjon)

For å få full alderspensjon fra folketrygden, må du ha 40 års opptjening i Norge. Har du hatt lav eller ingen inntekt, kan du ha rett til garantipensjon.

Hvor mye du får i pensjon fra Folketrygden, avhenger blant annet av

- hvor mange år du har bodd i Norge

- hvor mange år du har jobbet

- hva lønnen har vært de årene du jobbet

- militærtjeneste og perioder med barn under skolealder

- din alder når du tar ut pensjon

- forventet antall år med utbetaling

Folketrygd tjenes opp for lønn opp til 7,1 G (1 G er 130.160 kroner).

G er forkortelsen for «grunnbeløpet i folketrygden» og er beløpet alle ytelser i folketrygden regnes ut fra.

Les mer om alderspensjon hos nav.no

2. Tjenestepensjon fra arbeidsgiver

De fleste arbeidsgivere sparer til pensjon for deg gjennom en pensjonsordning. Det finnes ikke et fast beløp som definerer «full pensjon» i denne sammenhengen – det er individuelt.

Hvor mye du får i pensjon fra arbeidsgiver, avhenger blant annet av

- hvor lenge du har jobbet

- lønn og stillingsprosent

- hvor mye arbeidsgiver har spart

- avkastning på sparingen

- din alder når du tar ut pensjon (valgfritt fra 62 - 75 år)

- hvor mange år pensjonen din blir utbetalt (minst 15 år fra 62 år, minst 10 år fra 67 år og senere)

Tjenestepensjon tjenes opp for lønn opp til 12 G (1 G er 130.160 kroner).

G er forkortelsen for «grunnbeløpet i folketrygden» og er beløpet alle ytelser i folketrygden regnes ut fra.

Her kan du lese mer om pensjon fra arbeidsgiver

3. Egen sparing

For mange vil det være nødvendig å spare selv for å få den pensjonen de ønsker. Egen sparing er alt du har skaffet deg av verdier frem til du går av med pensjon, minus det du måtte ha igjen av lån/gjeld.

Elementer som påvirker denne summen, er

- hvor mye av inntektene dine som ikke er brukt opp

- hvor lenge har du spart

- hvordan sparingen er investert – bolig, bankkonto, IPS, fondssparing eller lignende

- avkastning på sparingen

- hvor mye av sparingen du skal ta ut som pensjon, fremfor å gi det videre til arvinger eller annet

Tips:

Du kan bruke pensjonskalkulatoren for å få et personlig estimat på hva som kan bli full pensjon for deg.

Ikke mellom 34 og 50 år?

Velg din alder nedenfor og få tips og råd om smart pensjonssparing.

For deg under 34 år

For deg mellom 50 - 62 år

For deg som er over 62 år

Ser du etter skjema som hører til pensjonsløsningene våre?

Her finner du oversikt over våre pensjonsskjema, enten det gjelder arbeidsuførhet, dødsfall, uttak eller annet.

Skal du starte utbetaling av din pensjon?

Her finner du informasjon og kan starte utbetaling.

Sammenlign priser

Du kan sammenligne våre priser med priser fra andre selskaper på Finansportalen.no