For deg mellom 34–50 år:

Har du oversikt over pensjonen din?

Sett av nokre minutt og få oversikt over pensjonen din. Har du ikkje begynt privat pensjonssparing, er det lurt å gjere det no.

Sjekk pensjonen din og sjå kor mykje meir pensjon du kan få ved å spare sjølv

Visste du at mange berre får rundt halvparten av lønna si i pensjon?

Er dette nok for deg?

Utforsk korleis det vil sjå ut for ein person på 35 år med ein årslønn på 600.000 kroner.

Råd for din livsfase

Veit du kor god pensjonsordning du har gjennom arbeidsgjevar?

Det er store forskjellar på kor mykje arbeidsgjevarar sparer i pensjon for sine tilsette. Arbeidsgjevar er pliktig til å spare minst 2 % av di årlege løn inntil 12 G (1 G = 124.028). Sparer arbeidsgjevaren din 2 %, har du ei minimumsordning. I dei beste ordningane kan arbeidsgjevar spare 7 % av løna inntil 12 G, pluss inntil 18,1 % ekstra for tilsette med løn over 7,1 G. Beløpet vert ikkje trekt frå løna og vert først utbetalt når du pensjonerer deg.

Les meir om pensjon frå arbeidsgjevar

Jobbar du i offentleg sektor?

Er du fødd etter 1962, blir pensjonen din berekna etter kor mange år du har jobba i offentleg verksemd før 2020, og kor mange år du jobbar i det offentlege etter 2020. Pensjon som blir tent opp etter 2020 er bestemt av løna år for år ved at det byggast opp ei pensjonsbehaldning på same måte som folketrygda sin alderspensjon. Pensjonsbehaldninga utgjer 5,7 % av samla løn inntil 12 G per år og nyttar same reglar som folketrygda for å berekne kor stor pensjonen blir på uttakstidspunktet.

I tillegg til ordinær offentleg tenestepensjon kan du ha rett til offentleg AFP eller Særalderspensjon.

Dei fleste arbeidsgjevarar sparar til pensjon gjennom ordninga som kallast innskotspensjon. Då har du også eigen pensjonskonto. Det gjer det enklare for deg å få oversikt over pensjonen din.

Du får automatisk eigen pensjonskonto der arbeidsgjevaren din sparer til pensjon, men du kan sjølv velje å flytte pensjonen din til ein annan leverandør.

Jobbar du i offentleg sektor eller har hybrid- eller ytelsespensjon, gjeld ikkje eigen pensjonskonto for deg.

Sjølv om det er ei stund til, er det ein fordel å tenke over kva slags liv du ønsker å leve når du ein gong blir pensjonist. Dei fleste ønsker eit aktivt liv, men mange vil oppleve at samla pensjon blir lågare enn dei hadde sett for seg. Ønsker du deg god økonomi og fridom som pensjonist, er det mykje å hente på å spare sjølv. Jo tidlegare du startar å spare til pensjon, jo mindre er det som skal til.

Å spare til pensjon er mykje enklare enn du trur. Hos oss kan du velje mellom to ulike spareformer: IPS - pensjonssparing med skattefordel eller pensjonssparekonto.

Når du sparer i IPS eller pensjonssparekonto, plasserast pengane dine i fond. Du går gjennom ein sparerettleiar der du blir stilt spørsmål om risikovilja di, spareperiode og berekraftspreferansar. Basert på spørsmåla dine, anbefaler vi deg ein spareprofil. Du vel sjølv om du ønsker å følge denne anbefalinga.

Etter at du har oppretta sparinga, står du også fritt til å endre din spareprofil. Dette kan du enkelt gjere sjølv i mobilbanken eller nettbanken.

Pensjonskapitalbevis er eit "bevis" på pensjonspengar du har opparbeidd deg i tidlegare jobbar du har hatt. Beviset blir oppretta kvar gong du sluttar i ei bedrift som har innskotsbasert pensjonsordning og blir samla automatisk på eigen pensjonskonto.

Om eigen pensjonskonto ikkje gjeld for deg og du framleis har fleire pensjonskapitalbevis, kan du samle dei hos oss. Då får du lågare gebyr, betre oversikt og det vert meir i pensjon til deg.

For mange er økonomien strammare i etableringsfasen, med utgifter til både bustad og barn, enn den er i pensjonistfasen. Du kan spare store beløp i 30- og 40-åra i form av investering i eigen bustad. Når du vert pensjonist, er bustadlåna ofte nedbetalt og utgiftene mykje lågare enn tidlegare i livet.

Det viktigaste målet med sparing på lang sikt er å ha betre råd til å leve det livet du ønsker deg som pensjonist.

Vil du unngå dårleg råd som pensjonist?

Viss du ikkje sparer på eigahand, vil du få dårlegare råd som pensjonist. Dei fleste kan forvente å få berre halvparten av dagens løn i samla pensjon frå folketrygda og arbeidsgjevar.

Jo tidlegare du begynner å spare, jo betre. Då vil du dra stor nytte av rentes rente-effekten. – Sjølv små sparebeløp kan bli store viss dei får stå i fred lenge nok. Rentes rente-effekten kan gjerne samanliknast med måten ein snøball veks når den vert rulla i kram snø. Jo lenger den rullast, jo fortare veks den.

La oss ta eit eksempel: Dersom du sparer 500 kroner i månaden og puttar det i madrassen, så blir det 180.000 kroner etter 30 år. Viss pengane i staden har ein 5 % årleg avkastning, vil rentes rente-effekten gjere at det veks til 398.000 kroner.

Pensjonssparing med skattefordel (IPS)

Har du moglegheit til å låse sparepengane fram til pensjonsalder, anbefalar vi IPS. Då får du ein skattefordel i form av utsett skatt på 22 % av beløpet du sparar.

- Du kan tidlegast starte uttak frå IPS-sparinga di når du fyller 62 år.

- Utbetalingstida er minimum 10 år, og utbetalingane skal vare til du er minst 80 år.

- Skattefordel på 22 % av sparebeløpet i form av utsatt skatt. Du kan spare maks 25.000 kroner i året

Pensjonssparekonto

Pensjonssparekonto er for deg som ønsker meir fleksibilitet. Pensjonssparekonto gir ikkje den same skattefordelen som IPS, men du kan ta ut heile eller delar av sparebeløpet når som helst.

- Ingen bindingstid, du kan ta ut heile eller delar av sparebeløpet når som helst

- Du kan spare så mykje du vil.

- Saldo inngår i formuesgrunnlaget, men du får ein verdsettingsrabatt på 25 % av aksjeandelen

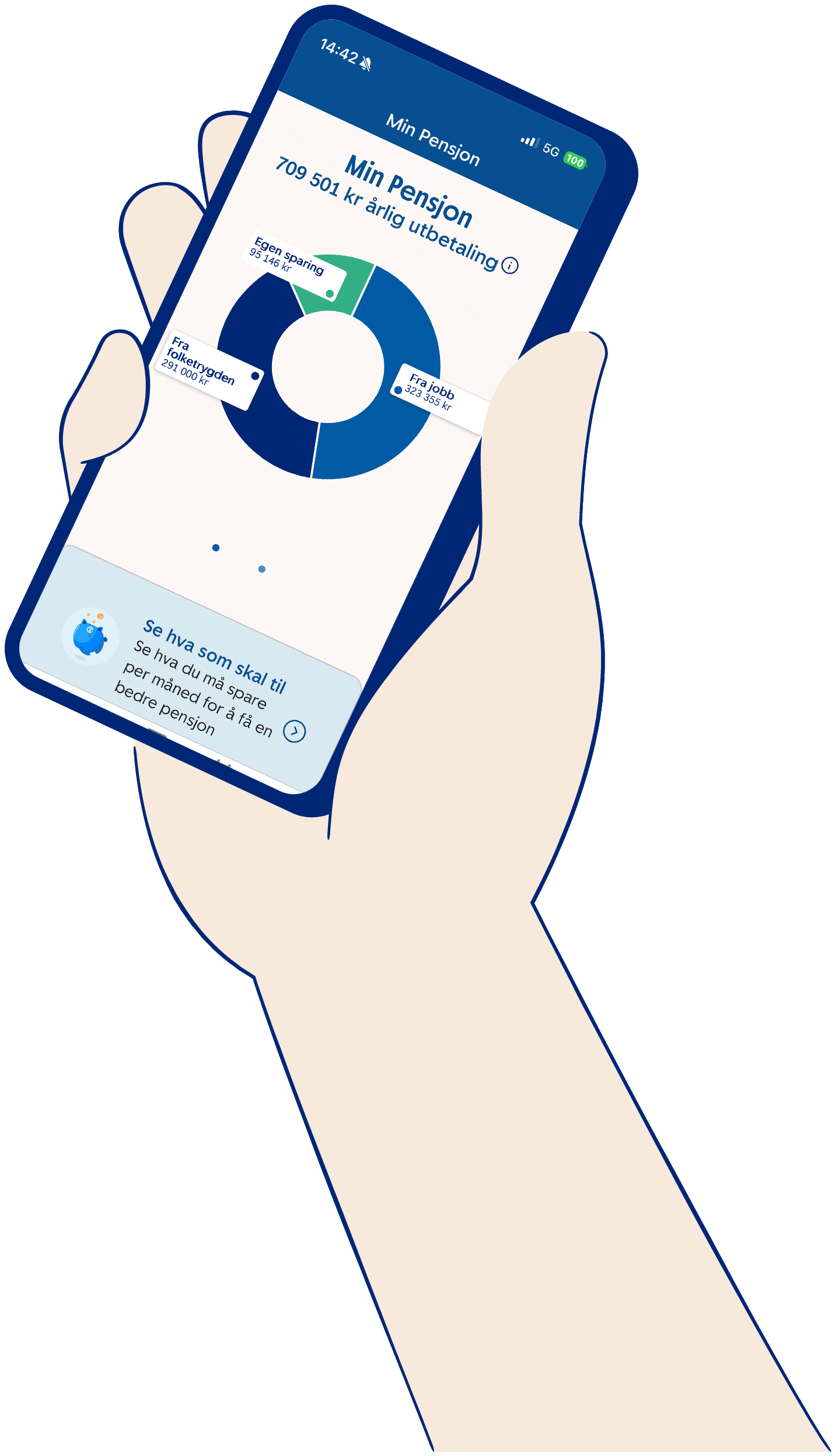

Få oversikt i Min pensjon

Få full oversikt over pensjonen din ved å logge deg inn i kundeportalen Min pensjon. Vi hjelper deg så du får mest att for pensjonssparinga di.

- Spar enkelt til pensjon

- Få full oversikt.

- Få pensjonsoversikta di, både frå jobben og di private sparing.

- Følg med på utviklinga av sparinga di.

Kva lurer andre på?

Pensjon er pengane du skal leve av når du sluttar å jobbe. Di pensjonsutbetaling kjem frå tre stader:

- Frå folketrygda (NAV)

- Frå arbeidsgjevar: Det jobben din har spart for deg

- Eiga sparing

De fleste kan forvente å få rundt halvparten av dagens lønn i samla pensjon frå folketrygda og arbeidsgjevar. Med andre ord; skal du leve som du gjer i dag, må du spare sjølv.

Bruk pensjonskalkulatoren og sjå kor mykje du får i pensjon:

Eigen pensjonskonto er ein lovbestemt konto. Her får du samla all innskotspensjon frå arbeidsgjevarar.

Ein pensjonssparekonto er ein konto der du sjølv sparer ekstra til pensjonen din. Pengane plasserast i fond. Det er alderen din som avgjer andelen aksjar i fondet. Viss du vil endre spareprofil kan du gjere det i nettbanken eller mobilbanken etter at avtalen er oppretta.

I Norge i dag blir vi eldre og held oss friske lenger. Så lenge levealderen aukar, aukar også talet på personar som mottar alderspensjon. Dette betyr at kvart årskull må jobbe litt lenger for å oppnå same pensjon som eldre årskull.

Levealdersjustering betyr at alderspensjonen din blir justert etter forventa levealder for ditt årskull og dei åra som det kan bli forventa at du er pensjonist.

Når du sparer til pensjon, kan du velje mellom ulike spareprofilar – avhengig av korleis du sparer:

Har du pensjonssparing gjennom jobben?

Då får du automatisk ein alderstilpassa spareprofil. Det betyr at sparinga blir tilpassa alderen din, og at du tar mindre risiko jo eldre du blir. Du kan når som helst endre til ein annan profil som passar betre for deg og kor mykje risiko du ønsker å ta.

Startar du eigen pensjonssparing i IPS eller pensjonssparekonto?

Då hjelper vår digitale rådgjevar deg. Du svarar på nokre enkle spørsmål og får eit forslag til spareprofil – basert på kor mykje risiko du er komfortabel med. Du vel sjølv om du vil følge anbefalinga, eller velje ein annan spareprofil som passar deg betre.

Her ser du kva spareprofilar du kan velje mellom:

Alder

Alderstilpassa spareprofil gjer det enkelt for deg. Sparinga blir tilpassa alderen din, slik at du gradvis tek litt mindre risiko jo eldre du blir. Dette skjer ved at andelen aksjefond blir redusert, og andelen rentefond blir auka. Då har du større sjanse for god avkasting når du er ung, samtidig som gevinsten blir sikra når du nærmar deg pensjonsalder.

Profilen har automatisk nedtrapping frå 40–67 år. Aksjeandelen blir redusert frå 100 til 20 %.

Rentefond består av om lag 5 % eigedom. Dette gjeld ikkje Svanemerka forvalting.

Renter

Renter: 100 % rentefond

Spareprofilen renter er for deg som er opptatt av tryggleik, og vil ta minst mogleg risiko. Pengane dine blir sett saman av renter.

Rentefond består av om lag 5 % eigedom. Dette gjeld ikkje Svanemerka forvalting.

Forsiktig

Forsiktig: 25 % aksjefond

Spareprofilen forsiktig betyr at pengane dine blir fordelt mellom aksjar og renter. Fordelinga med 25 % aksjar og 75 % renter passar for deg som er opptatt av tryggleik og ønsker låg risiko.

Profilen har automatisk nedtrapping frå 57–67 år. Det betyr at aksjeandelen blir redusert frå 25 til 10 %. Du kan slå av nedtrappinga viss du ønsker det.

Rentefond består av om lag 5 % eigedom. Dette gjeld ikkje Svanemerka forvalting.

Moderat

Moderat: 50 % aksjefond

Spareprofilen moderat betyr at pengane dine blir fordelt mellom aksjar og renter. Fordelinga med halvparten i aksjar og halvparten i rente passar for deg som er opptatt av tryggleik og avkastning, men toler noko risiko.

Profilen har automatisk nedtrapping frå 57–67 år. Det betyr at aksjeandelen blir redusert frå 50 til 20 %. Du kan slå av nedtrappinga viss du ønsker det.

Rentefond består av om lag 5 % eigedom. Dette gjeld ikkje Svanemerka forvalting.

Offensiv

Offensiv: 75 % aksjefond

I spareprofilen offensiv blir pengane dine plassert med 75 % i aksjar og 25 % i rente. Spareprofilen passar for deg som er opptatt av avkasting og er villeg til å ta ein del risiko.

Profilen har automatisk nedtrapping frå 57–67 år. Det betyr at aksjeandelen blir redusert frå 75 til 30 %. Du kan slå av nedtrappinga viss du ønsker det.

Rentefond består av om lag 5 % eigedom. Dette gjeld ikkje Svanemerka forvalting.

Aksjar

Aksjar: 100 % aksjefond

Spareprofilen aksjar betyr at pengane dine berre blir sett saman av aksjar. Dette er spareprofilen for deg som er opptatt av høg avkastning, og som er villig til å ta høg risiko.

Profilen har automatisk nedtrapping frå 57–67 år. Det betyr at aksjeandelen blir redusert frå 100 til 40 %. Du kan slå av nedtrappinga viss du ønsker det.

Det finst ikkje eitt enkelt svar på kor mykje «full pensjon» er. Kor mykje du får i pensjon, avheng av fleire forhold gjennom livet. Dei to viktigaste er opptening, altså kor mykje som sparast, og alderen din når du startar å ta ut pensjon.

Full pensjon består vanlegvis av tre delar

1. Folketrygda (offentleg pensjon)

For å få full alderspensjon frå folketrygda, må du ha 40 års opptening i Norge Har du hatt låg eller ingen inntekt, kan du ha rett til garantipensjon.

Kor mykje du får i pensjon frå Folketrygda, avhenger blant anna av

- kor mange år du har budd i Norge

- kor mange år du har jobba

- kva lønna har vore dei åra du jobba

- militærteneste og periodar med barn under skulealder

- alderen din når du tek ut pensjon

- forventa antal år med utbetaling

Folketrygd blir tent opp for lønn opp til 7,1 G (1 G er 124.028 kroner).

G er forkortinga for «grunnbeløpet i folketrygda» og er beløpet alle ytingar i folketrygda blir rekna ut frå.

Les meir om alderspensjon hos nav.no

2. Tenestepensjon frå arbeidsgjevar

Dei fleste arbeidsgjevarar sparer til pensjon for deg gjennom ei pensjonsordning. Det finst ikkje eit fast beløp som definerer «full pensjon» i denne samanhengen – det er individuelt.

Kor mykje du får i pensjon frå arbeidsgivar, avhenger blant anna av

- kor lenge du har jobba

- lønn og stillingsprosent

- kor mykje arbeidsgjevar har spart

- avkastning på sparinga

- alder din når du tek ut pensjon (valfritt frå 62 - 75 år)

- kor mange år pensjonen din blir utbetalt (minst 15 år frå 62 år, minst 10 år frå 67 år og seinare)

Tenestepensjon blir tent opp for lønn opp til 12 G (1 G er 124.028 kroner).

G er forkortinga for «grunnbeløpet i folketrygda» og er beløpet alle ytingar i folketrygda blir frå rekna ut.

Her kan du lese meir om pensjon frå arbeidsgjevar

3. Eiga sparing

For mange vil det vere nødvendig å spare sjølv for å få den pensjonen dei ønsker. Egen sparing er alt du har skaffa deg av verdiar fram til du går av med pensjon, minus det du måtte ha att av lån/gjeld.

Element som påverkar denne summen, er

- kor mykje av inntektene dine som ikkje er brukt opp

- kor lenge har du spart

- korleis sparinga er investert – bustad, bankkonto, IPS, fondssparing eller liknande

- avkastning på sparinga

- kor mykje av sparinga du skal ta ut som pensjon, framfor å gi det vidare til arvingar eller anna

Tips:

Du kan bruke pensjonskalkulatoren for å få eit personleg estimat på kva som kan bli full pensjon for deg.

Ikkje mellom 34 og 50 år?

Vel din alder nedanfor og få tips og råd om smart pensjonssparing.

For deg under 34 år

For deg mellom 50 og 62 år.

For deg som er over 62 år

Ser du etter skjema som høyrer til pensjonsløysingane våre?

Her finn du oversikt over våre pensjonsskjema, enten det gjeld arbeidsuføre, dødsfall, uttak eller anna.

Skal du starte utbetaling av pensjonen din?

Her finn du informasjon og kan starte utbetaling.

Samanlikn prisar

Du kan samanlikne prisane våre med prisar frå andre selskap på Finansportalen.no