KUNDESERVICE

Sparing og pensjon

Spør din digitale assistent! Hvis du ikke får svaret du trenger, kobler vi deg videre til en rådgiver.

KUNDESERVICE

Spør din digitale assistent! Hvis du ikke får svaret du trenger, kobler vi deg videre til en rådgiver.

Laster chat ...

Se hvor mye du sparer, og tilpass sparingen din – om du vil.

Kjøp, selg eller bytt fond – og se avkastningen på fondene dine.

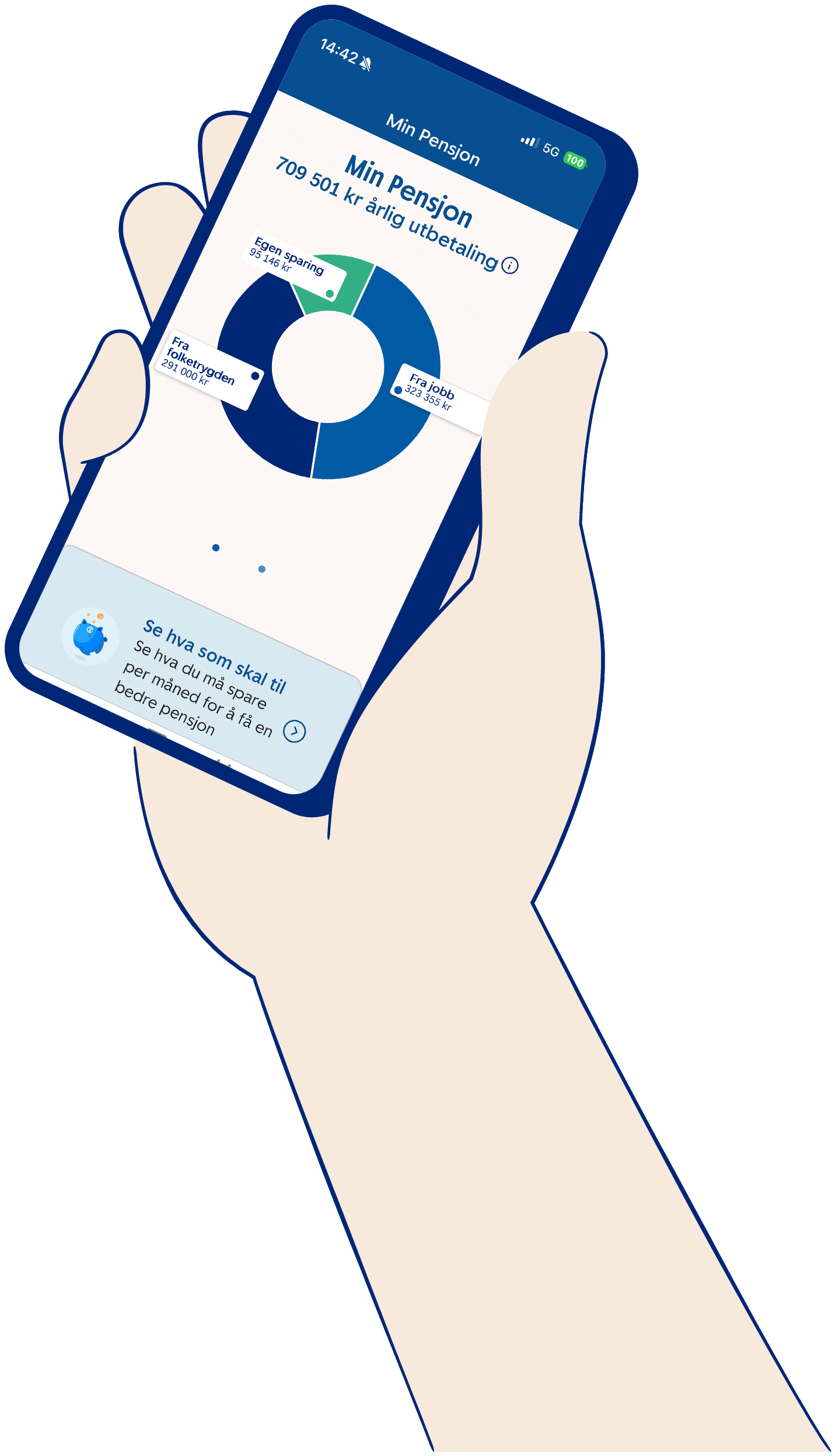

Logg inn og se hva du vil få i pensjon.

Få tips til hvordan du bør ta ut pensjon.

Som hovedregel anbefaler vi at du har buffer på en til to månedslønner.

Hvor mye du bør ha i buffer avhenger av livssituasjonen din, hvor du er i livet og hvor mye du eier.

Det finnes ingen bestemt fasit, men vi har vi satt opp noen eksempler på hvor stor en bufferkonto bør være.

Se eksempler:

| Ung og student | Vi anbefaler 5000 til 10.000 kroner i buffer. |

| Ung med jobb | Vi anbefaler 15.000 til 25.000 kroner i buffer. |

| Par med barn | Vi anbefaler 50.000 kroner for husholdningen i buffer. |

En bufferkonto er en sparekonto som skal hjelpe deg om det dukker opp uventede hendelser og uforutsette utgifter. En buffer kan gjøre de sure, uforutsette utgiftene litt mer spiselige. Har du en buffer, har du penger til å fikse sykkelen, vaskemaskinen eller andre mindre morsomme ting.

Når du sparer til barn, er det viktig å vurdere om pengene skal spares i ditt navn eller i barnets navn. Her ser du fordeler og ulemper med begge alternativene.

Spare til barnet i ditt navn

Fordeler

Ulemper

Spare til barnet i barnets navn

Fordeler

Ulemper

Rentes rente oppstår når du får renter, ikke bare på beløpet du startet sparingen med, men også på rentene som hvert år blir lagt til det opprinnelige sparebeløpet ditt.

Dette kalles også rentes rente-effekten, ettersom du får renter (gevinst) både på sparepengene du har satt inn og på allerede oppnådd gevinst. Når du sparer i fond vil det si avkastning på avkastningen.

Eksempel:

Hvis du sparer i aksjefond, kan beløpet ditt i gjennomsnitt doble seg omtrent hvert tolvte år (før skatt og prisstigning), basert på en forventet årlig avkastning på 6,25 prosent. Dette skyldes rentes rente-effekten og hvordan du kan oppnå avkastning på avkastningen. Les mer om utregningen og formelen på rentes rente-effekten her.

Se også:

Hva er forventet avkastning på fond?

Historisk avkastning er ingen graranti for fremtidig avkastning.

Det skilles mellom aktiv og passiv fondsforvaltning, også kalt aktivt forvaltede fond og indeksfond.

Indeksfond er passivt forvaltede aksjefond, hvor fondet har som mål å følge utviklingen til en referanseindeks, for eksempel Oslo Børs. Det er ingen forvaltere som aktivt tar stilling til hvilke aksjer eller verdipapirer som skal kjøpes og selges. Denne type forvaltning krever lite oppfølging, noe som gir lavere kostnader.

Risikoen i fondet følger den generelle risikoen i referansemarkedet over tid.

Til sammenligning har aktivt forvaltede fond en forvalter, eller et team av forvaltere, som bestemmer hvilke aksjer eller verdipapirer som skal kjøpes og selges. På denne måten har forvalteren mulighet til å ta ansvarlige valg for dine investeringer. Målet er å gi deg som eier fond høyere avkastning enn referanseindeksen fondet måles mot.

Se også:

Når du skal starte å spare, kan det være lurt å tenke over hva du ønsker å spare til. Spar til noe du gleder deg til, eller noe konkret som en hytte. Du kan også spare til hverdagen, slik at du har litt ekstra å rutte med hvis utgiftene øker mer enn du forventer.

Det finnes mange ulike måter å spare på. Her finner du noen muligheter:

Ønsker du flere tips, kan du lese våre beste sparetips tilpasset deg.

Det blir opprettet mikrosparing til en skjult konto, beløpet du sparer opp på denne kontoen blir brukt til å kjøpe andeler i fondet du har valgt. Slik fungerer det:

Det er gratis å mikrospare.

Se også: Hva skjer hvis jeg ikke har nok penger på kontoen når kjøpet skal gjennomføres?

Har du ikke nok penger på kontoen vil ikke kjøpet gjennomføres, men det blir gjort nytt forsøk neste måned.

Se også: Hvordan endrer jeg beløpet i en mikrosparavtale til aksjesparekonto?

Du kan endre beløpet som skal investeres i fond i mobilbanken eller nettbanken din, under aksjesparekontoen.

Ønsker du å spare mer enn 500 kroner i måneden, anbefaler vi at du oppretter en fast spareavtale til fond.

Ja, du kan være pålogget aksjetjenesten på PC/Mac og mobil samtidig.

Stop loss er en funksjon som du kan bruke for å automatisk selge en aksjepost hvis aksjen faller til et visst nivå. Det kan være greit å benytte en stop loss hvis du ikke har anledning til å følge aktivt med på markedet. Du kan aktivere Stop loss i aksjehandeltjenesten.

Kurtasje er en avgift du må betale hver gang du kjøper eller selger aksjer og egenkapitalbevis på børsen. Les mer om hvordan du kjøper og selger aksjer på Oslo Børs.

Ja, du kan spare til barnet selv om barnet ikke er kunde hos oss. Du kan opprette en sparekonto i ditt navn og gi kontoen et navn som gjør det enkelt å skille den fra annen sparing, som for eksempel barnets navn. Du kan også spare i fond til barnet i ditt navn.

Når du sparer i ditt navn, har du full kontroll over pengene og kan selv bestemme når du ønsker å overføre pengene til barnet.

Se også:

Spare til barn

Hvis sparekontoen står i ungdommens navn, vil ungdommen få tilgang til kontoen når hen fyller 18 år. Dette betyr at ungdommen får full kontroll over pengene sine og kan bruke dem som hen vil.

Samtidig mister du som forelder tilgangen til denne kontoen. Du vil ikke lenger se kontoen i din nettbank med mindre ungdommen velger å gi deg tilgang til dette.

Har du spart til ungdommen på en sparekonto i ditt navn, kan du selv bestemme når du overfører pengene til ungdommen.

Se også:

Endelig 18 år!

Rentene på sparekontoen din beregnes daglig, men utbetales én gang i året. Det betyr at sparepengene dine vokser litt hver dag, men at det totale rentebeløpet først utbetales til sparekontoen din på slutten av året.

Du kan når som helst se hvor mye renter du har opptjent hittil i år ved å gå til renteinformasjonen på sparekontoen din i nettbanken og mobilbanken.

For å regne ut hvor mye renter du vil få i løpet av et år, trenger du å vite hva den årlige renta på kontoen din er, og hvor mye penger du har stående på kontoen.

Har du for eksempel 100.000 kroner på en sparekonto med en rente på 3 %, blir regnestykket slik:

100.000 * 0,03 = 3000

Du vil altså få 3000 kroner i renter for å ha 100.000 kroner stående på sparekontoen i ett år.

Dette er bare ment som et eksempel, så husk å bytte ut tallene i regnestykket med det som gjelder for deg.

Ønsker du å vite hvor mye renter du har opptjent hittil i år, kan du enkelt se dette ved å gå til renteinformasjonen på kontoen din i nettbanken og mobilbanken.

Ja, det kan du. Før bindingstiden utløper, sender vi deg et tilbud om å fornye fastrenteinnskuddet ditt. Du kan da velge å videreføre fastrenteinnskuddet innen en gitt frist.

Tilbudet du mottar kan ha en annen rente enn forrige periode. Det er derfor viktig at du setter deg inn i de nye vilkårene før du fornyer fastrenteinnskuddet.

Ja, det er mulig å ta ut penger fra fastrenteinnskuddet før bindingstiden er over, men da må du betale et gebyr. Gebyret beregnes utifra beløpet du ønsker å ta ut og hvor mange dager som gjenstår av bindingstiden.

Eksempel:

Hvis du tar ut 100.000 kroner fra et fastrenteinnskudd med 12 måneders bindingstid hvor gebyret er på 5 % og det gjenstår 200 dager til bindingstiden utløper, vil regnestykket se slik ut:

100.000 * 5 % * (200/365) = 2740 kroner

Du må altså betale 2740 kroner i gebyr. Det er med andre ord ganske dyrt å bryte bindingstiden.

Regnestykket over er kun ment som et eksempel. Aktuelle gebyrsatser finner du i prislisten eller i avtalen du har inngått.

Ja, du kan opprette så mange fastrenteinnskudd du ønsker. Du kan for eksempel velge å binde ett beløp i april og et annet beløp i september. Da inngår du to ulike avtaler med den renta og bindingstiden som gjelder ved opprettelse.

Rentene utbetales når bindingstiden for fastrenteinnskuddet utløper. Du får da rentene for hele perioden utbetalt samtidig.

Fastrenteinnskudd og sparekonto er to måter å spare på som egner seg for ulike behov.

Fastrenteinnskudd er et fint alternativ hvis du vet at du ikke trenger pengene med det første.

Sparekonto er et fint alternativ hvis du ønsker å ha pengene lett tilgjengelig.

Når bindingstiden for fastrenteinnskuddet utløper, blir kontoen automatisk endret til en vanlig sparekonto. Rentene du har tjent i perioden blir satt inn på kontoen før den endres.

Når du bruker kortet kan det ta 1-3 dager før sparebeløpet blir overført. Det vises på konto din som "småsparing". Neste dag vises mer informasjon om hvilke kjøp som har ført til sparingen.

Alle kort som er tilknyttet kontoen fører til mikrosparing.

Nei, mikrosparing gjelder ikke når du tar ut penger i minibanken.

Det kommer an på hvilken type spareform du har valgt. Har du fast trekk for eksempel 5 kroner trekkes kun 5 kroner. Har du prosenttrekk for eksempel 1 % trekkes det av hele summen. Har du avrunding blir det gjort med utgangspunkt i hele summen.

BSU-konto oppretter du i nettbanken eller mobilbanken.

Er du under 18 år må kontoen åpnes av dine foreldre/verge. Verge må sende oss en melding i nettbanken eller mobilbanken, så hjelper vi dere med å opprette BSU-kontoen.

Vi anbefaler ikke å spare i BSU før barnet har egen inntekt og kan få skattefradrag for sparingen.

Se også:

BSU-regler

Oppfyll boligdrømmen med BSU

Har du satt inn penger på BSU-kontoen din, kan du få skattefradrag for en del av beløpet du har spart. Beløpet finner du under Skattefradrag på skattemeldingen din.

Du finner også informasjon om hva banken har meldt inn til skatteetaten på årsoppgaven fra banken.

Årsoppgaven finner du under fanen dokumentarkiv, så årsoppgave.

Se også:

Hvor mye er skattefradraget på BSU og hvordan får jeg det?

Du kan spare i BSU til og med det året du fyller 33 år.

Du kan spare inntil 27.500 kroner hvert år, og maks 300.000 kroner.

Det tar minst 11 år å spare opp maksbeløpet, og det vil si at du senest må starte sparingen det året du fyller 23 år for å få maks beløp.

Skattefradraget på BSU er 10 % av det du sparer per år. Det vil si inntil 2750 kroner. Pengene må være på kontoen innen 31. desember, og stå over årsskiftet. Banken melder inn beløpet du har spart til Skatteetaten, som regner ut skattefradraget basert på inntekten din.

Skattefradraget er forbeholdt de som ikke eier bolig. Det vi si, eier du en bolig (helt eller delvis) per 31. desember får du ikke skattefradraget for dette året.

For å få fullt utbytte av BSU-fradraget, må du tjene over 111.000 kroner. Først da betaler du nok skatt til at du får fradrag for det maksimale BSU-innskuddet på 27.500 kroner.

Se også:

BSU-regler

Du kan spare inntil 27.500 kroner hvert år, og maks 300.000 kroner totalt. Det tar minst 11 år å spare opp maksbeløpet.

Husk at du ikke kan spare lenger enn til og med det året du fyller 33 år, det vil si at du senest må starte sparingen det året du fyller 23 år for å få maks beløp.

Du kan flytte BSU-kontoen du har i en annen bank til oss.

Når du velger å flytte BSU-kontoen din til oss, må du legge inn kontonummeret til BSU-kontoen du har i dag og bekrefte at du ønsker å flytte denne kontoen til oss.

Du kan bare ha én BSU-konto, derfor er det viktig at denne flyttingen skjer korrekt og at du ikke avslutter BSU-kontoen din før du oppretter en ny hos oss. Les mer om reglene for BSU her.

Før du har kjøpt din første bolig, får du et skattefradrag på 10 % av det årlige sparebeløpet på BSU, om du har skattbar inntekt. Etter at du har kjøpt din første bolig, får du ikke skattefradrag i det hele tatt.

Med god rente på BSU, og så lenge lånerenten er lav, kan det lønne seg å fortsette sparingen. Dersom du selger boligen og fortsetter å spare på BSU, har du igjen rett på skattefradrag. Husk at du også kan bruke BSU-pengene til oppussing, påbygging og vedlikehold på egen bolig.

Se også:

Kan jeg spare videre i BSU selv om jeg ikke får skattefradraget?

Lønner det seg å velge andre måter å spare på enn BSU når jeg eier bolig?

Må jeg bruke min BSU når jeg skal kjøpe bolig?

Ja. Om du ikke bruker BSU-kontoen din ved kjøp av bolig kan du fremdeles spare på BSU. Selve skattefradraget er forbeholdt de som ikke eier bolig per 31. desember i inntektsåret (helt eller delvis), du vil derfor ikke få skattefradrag etter at du har kjøpt bolig.

Har du kjøpt bolig før fylte 34 år, og renten på kontoen er høy, kan det være en fordel å vente med å «sprette» BSU-en, for renten på innskuddet kan være høyere enn boliglånsrenten.

Se også:

Hva skjer med BSU-kontoen når jeg fyller 34 år?

Bør jeg beholde BSU selv om jeg ikke får skattefradrag?

Må jeg bruke min BSU når jeg skal kjøpe hus eller leilighet?

Ja, det kan du. Fra 1. januar 2021 ble det godkjent å bruke oppsparte BSU-penger til oppussing, påbygging og vedlikeholdsarbeid på egen bolig. Det vil si at du for eksempel kan bruke BSU-pengene til oppussing eller påbygging (på egen bolig) du har gjort fra 1. januar 2021.

Du er selv ansvarlig for hva du bruker BSU-pengene på. Dersom BSU-pengene brukes til formål som ikke er godkjent i henhold til Skatteetatens bestemmelser, er det du som er pliktig å opplyse Skatteetaten. Ikke godkjent bruk av BSU-pengene vil føre til at du må betale tilbake det du har fått i skattefradrag.

Du kan ikke spare mer på BSU-kontoen etter at du har begynt å bruke BSU-pengene, med mindre det er penger du har spart tidligere i år. Disse er ikke låst før årsskiftet og kan tas ut igjen.

Med BSU får du god risikofri avkastning på sparepengene dine også etter du har kjøpt bolig. Selv om du ikke lenger får skattefradrag, kan du fortsette å spare i BSU. Husk at BSU-kontoen fortsatt må brukes til boligformål. Dersom du ønsker høyere avkastning, eller ikke vil binde pengene til boligformål, kan det være lønnsomt å vurdere andre alternativer, for eksempel sparing i fond.

Skattefradraget for BSU-sparingen er fra 2021 forbeholdt de som ikke eier bolig. Det vil si, eier du en bolig (helt eller delvis) per 31. desember i inntekståret, får du altså ikke skattefradrag for dette året.

Se også:

Må jeg bruke min BSU når jeg skal kjøpe bolig?

Kan jeg spare videre i BSU selv om jeg ikke får skattefradrag?

Ja, det må du. Alle må skatte av opptjente renter når de er overført til din konto.

Det er flere regler for BSU-sparingen. En av de er at pengene du sparer på BSU-kontoen er øremerket bolig.

Dette kan du bruke pengene fra BSU-kontoen til:

Du er selv ansvarlig for hva du bruker BSU-pengene på. Dersom BSU-pengene brukes på formål som ikke er godkjent i henhold til Skatteetatens bestemmelser, er det du som er pliktig til å opplyse Skatteetaten.

Ikke godkjent bruk av BSU-penger vil føre til at du må betale tilbake det du har fått i skattefradrag på sparingen.

Merk at du ikke kan spare mer på BSU-kontoen etter at du har begynt å bruke BSU-pengene, med mindre det er penger du har spart tidligere i år. Disse er ikke låst før årsskiftet og kan tas ut igjen.

For å avslutte BSU-kontoen din må du fortelle oss hva BSU-pengene skal brukes til, og kontonummer eller lånenummeret som pengene skal overføres til.

Husk at når du starter å bruke BSU-pengene er det ikke lenger lov å spare videre, og du kan heller ikke åpne ny BSU-konto.

Skal du avslutte en annen konto?

Avslutt brukskonto

Avslutt sparekonto

Avslutt depositumskonto

For å selge fond i aksjesparekonto må du gå inn på aksjesparekontoen din i nettbanken eller mobilbanken

Slik går du frem for å selge fond:

Når du selger fond på aksjesparekonto havner pengene på bankkontoen knyttet til aksjesparekontoen. Årsaken til dette er at du skal ha mulighet til å reinvestere pengene dine uten at det går utover det skattefrie uttaket ditt.

Etter at du har solgt fond, vil det gå inntil seks virkedager før penger er tilgjengelig på kontoen.

Kontoen finner du i visningen for aksjesparekontoen din. Herfra kan du ta ut og sette inn penger med umiddelbar virkning.

Du må betale skatt når du tar ut et beløp større enn det du har kjøpt aksjefond og aksjer for. I nettbanken og mobilbanken har du full oversikt over aksjesparekontoen, og hva du kan ta ut skattefritt.

For å ta ut penger fra aksjesparekontoen, må pengene være på bankkontoen knyttet til aksjesparekontoen din.

Har du penger i dag i aksjefond eller aksjer, må du først selge de aksjefondene eller aksjene du ønsker å selge. Det tar inntil seks virkedager fra salget til pengene blir utbetalt til bankkontoen knyttet til aksjesparekontoen.

Bankkontoen finner du i visningen for aksjesparekontoen din i mobilbanken og nettbanken. Her kan du ta ut og sette inn penger med umiddelbar virkning. Husk at du må betale skatt når du tar ut et beløp større enn det du har kjøpt aksjefond og aksjer for.

Se også:

Hva er aksjesparekonto?

En aksjesparekonto er en konto for deg som vil spare i aksjer, aksjefond og egenkapitalbevis.

En aksjesparekonto består i praksis av tre deler:

En aksjesparekonto gir deg frihet til å kjøpe, selge og bytte fond og aksjer uten å betale skatt underveis. Det betyr at du kan spare som du vil, og plassere pengene på nytt uten å måtte betale skatt. Du betaler først skatt når gevinsten tas ut av kontoen.

To spareavtaler i aksjesparekonto

For å holde sparingen fra hverandre kan du spare i to aksjesparekontoer. Ved å ha en spareavtale på hver aksjesparekonto blir det enkelt for deg å skille spareavtalene fra hverandre. Gi gjerne aksjesparekontoene dine ulike navn, så blir det enda lettere å ha oversikt. Denne løsningen passer for eksempel fint om du sparer til flere barn, eller til ulike formål.

To spareavtaler i fond

Har du fond som ikke passer på en aksjesparekonto, eller ikke ønsker denne løsningen, kan du spare på en porteføljekonto. For å holde spareavtalene adskilt må du opprette ulike porteføljekontoer. Gi kontoene ulike navn, så blir det lettere for deg å ha oversikt.

Formidlingshonoraret trekkes automatisk hvert halvår gjennom nedsalg av fondsandeler. På lik linje med annet salg av fondsandeler er også dette skattepliktig. Du må betale skatt hvis du selger fondsandeler med gevinst, og hvis du selger fondsandeler med tap får du fradrag.

Formidlingshonoraret og utfyllende informasjon om fondene dine finner du i årsoppgaven du får fra banken. Informasjonen fra årsoppgaven er forhåndsutfylt i skattemeldingen din, så du trenger bare å kontrollere at beløpene stemmer.

Les mer om priser for fondssparing her.

Skal du spare i mange år, betyr det ikke så mye med et midlertidig fall i aksjemarkedet. Faktisk kan det være en fordel – nå kan du kjøpe billige aksjer, som kan stige i verdi når markedet går oppover igjen. En gyllen regel for aksjeinvesteringer er å kjøpe når det er billig og selge når det er dyrt. Penger tjent!

Har du derimot dårlig tid, eller er avhengig av å kunne ta ut pengene din på kort varsel vil det samme fallet i aksjemarkedet kunne slå uheldig ut. Du selger deg ut på et dårlig tidspunkt, fordi du ikke har tid til å vente på den neste positive utviklingen i markedet. I verste fall kan du tape penger.

Is i magen lønner seg, og på sikt har markedet historisk alltid gått oppover.

Se også:

Sparing i fond

Kjøp og salg av aksjer

Hva er forventet avkasning på fond?

Når du kjøper og selger et fond, vil verdien kunne endre seg etter at du har trykket kjøp eller salg. Dette er fordi kursen settes til faste tidspunkter. Verdien vil endre seg frem til sluttkurs for dagen er satt.

Nasjonale fond:

Internasjonale fond:

For å følge med på barnets fondssparing må du bestille innsyn til barnets sparing. Det gjør du ved å sende oss en melding innlogget fra mobil- eller nettbanken. Kravet for å få innsyn er at du selv har fond, porteføljekonto eller aksjesparekonto hos oss.

Foreldre/verger får ikke mulighet til å kjøpe, bytte eller selge barns fond i sin nettbank eller mobilbank, kun innsyn.

Et aksjefond består av eierandeler i flere børsnoterte selskaper. Dette betyr at du ved å spare i et aksjefond indirekte eier aksjer i de ulike selskapene som fondet har investert i. Når den samlede verdien av selskapene i fondet stiger, stiger også verdien på pengene du har spart i fondet.

Aksjefond passer for deg som ønsker høy avkastning, skal spare i 10 år eller mer, og tåler at sparepengene svinger i verdi. Du tar mindre risiko ved å spare i aksjefond fremfor enkeltaksjer, siden du ikke setter alle pengene dine i kun ett selskap.

Aksjefond bør du kjøpe innenfor en aksjesparekonto. Da får du frihet til å kjøpe, selge og bytte fond og aksjer uten å betale skatt underveis.

Velger du å spare i aksjefond kan du velge hvordan pengene dine skal plasseres, og forvaltes. Det er i hovedsak to kategorier aksjefond du kan velge mellom: indeksfond og aktivt forvaltede fond.

Rentefond

Rentefond er en samlebetegnelse på fond hvor pengene dine plasseres i lånepapirer fra selskaper, myndigheter og kommuner. I et rentefond eier du obligasjoner, som er et verdipapir som beviser at du har lånt bort penger. Du tjener penger på renta som selskapene betaler på lånet.

Å spare i rentefond passer for deg som skal spare i minst 2 år, og som ønsker høyere avkastning enn på sparekonto, uten å ta for stor risiko.

Rentefond kommer i ulike varianter, og noen forventes å svinge mer enn andre. Hvor høy avkastning du kan forvente å få i et rentefond avhenger av hvor høy risiko fondet tar. Likevel har rentefond normalt sett lavere svingninger og risiko enn hvis du skulle spart i et 100 prosent aksjefond.

Fond

Fond er en samling av aksjer eller andre verdipapirer. Sparer du i fond vil pengene bli forvaltet for deg av profesjonelle forvaltere.

Ved å spare i et fond sprer du pengene dine på mange ulike selskaper. Hvilket fond som passer for deg avhenger av hvor lenge du skal spare, hvor høy avkastning du forventer å få, og i hvor stor grad du tåler at sparepengene svinger i verdi i løpet av spareperioden. Du kan forvente å se pengene vokse raskest i aksjefond og mindre i rentefond – kombinasjonsfond ligger i mellom. Les mer om aksjefond, rentefond og kombinasjonsfond.

Aksje

En aksje er en eierandel i et aksjeselskap. Kjøper du en aksje i et selskap, kjøper du en del av dette selskapet. Hvis selskapet gjør det bra, vil verdien av aksjen stige fordi selskapet blir mer verdt. Verdien kan også synke om selskapet går dårlig.

Med aksjer kan du selv bestemme hvilke selskaper du vil eie. Risikoen er ofte større enn ved å spare i fond. Hvis du ønsker å ha mer kontroll på din risikoprofil og investeringsvalg, har du muligheten til å gjøre dette i aksjehandeltjenesten.

Når du sparer på konto, får du renter på beløpet du har på kontoen. I fond kalles dette for avkastning.

Forventet avkastning sier noe om hvor mye du kan forvente å få tilbake for dine investeringer, og er basert på avanserte regnestykker og historiske data.

Det er størrelsen på aksjeandelen i et fond som i størst grad er med på å påvirke risiko og forventet avkastning for det fondet. Et aksjefond med 100 % aksjer har en forventet høyere avkastning enn rentefond, men innebærer altså en viss risiko.

God tid er nøkkelen til trygg sparing i fond. Jo lenger tidshorisont du har, jo høyere andel aksjer kan du ha uten at risikoen øker. Holder du deg til planen, også i dårlige tider, vil du sannsynligvis oppnå større avkastning enn ved andre spareformer.

Se også:

Hva er fond?

Kan jeg tape penger på å spare fond?

Hva er aksjefond og rentefond?

Hva er indeksfond?

Du kan velge mellom aksjefond, rentefond og kombinasjonsfond.

Aksjefond: Et aksjefond består av eierandeler i flere børsnoterte selskaper. Dette betyr at du ved å spare i et aksjefond indirekte eier aksjer i de ulike selskapene som fondet har investert i. Du tjener penger hvis den samlede verdien av selskapene i fondet stiger. Aksjefond passer for deg som ønsker høy avkastning, skal spare i 10 år eller mer, og tåler at sparepengene svinger i verdi.

Aksjefond kan være indeksfond eller aktivt forvaltede fond. Her kan du lese mer om forskjellen på aktivt forvaltet fond og fond som følger en index.

Rentefond: Ved å spare i rentefond låner du i praksis bort pengene dine til flere selskaper. Du tjener penger på renten som selskapene betaler på lånet. I et rentefond tjener man ikke like mye som i et aksjefond, men det er en mer forutsigbar spareform fordi risikioen er lav.

Kombinasjonsfond: Et kombinasjonsfond består av både aksjefond og rentefond. Fondet passer for deg som ønsker å tilpasse hvor stor risiko du ønsker å ta. Jo høyere aksjeandel kombinasjonsfondet har, jo høyere er forventet verdistigning på sparepengene. Kombinasjonsfond som har mer enn 80 prosent aksjeandel kan du kjøpe innenfor aksjesparekonto, hvis ikke kjøpes det i den ordinære fondsløsningen.

Se også:

Hva er fond?

Hva er indeksfond?

Oversikt over alle fond vi tilbyr

Hva er forskjellen på fond og aksjer?

Det er en viss risiko forbundet med å spare i fond, som betyr at du kan tape penger. Når du sparer i fond, er det viktig å huske at god tid er nøkkelen til trygg sparing. Holder du deg til planen, også i dårlige tider, vil du sannsynligvis oppnå større avkastning enn ved andre spareformer.

Risiko

Risikoen i et fond sier noe om hvor mye du kan forvente at fondet svinger i verdi. Fond med høyere risiko vil svinge mer over tid, men kan også gi høyere forventet avkastning.

Det betyr at hvis du ønsker at sparepengene dine skal vokse mye i verdi, må du tåle perioder med store verdisvingninger, selv om dette kan gi negativ verdi i perioder. Skal du spare i mange år, betyr det ikke så mye med et midlertidig fall i markedet.

Hvor lenge du skal spare, påvirker hvor stor risiko du bør ta for sparepengene dine. Skal du spare lenge kan du tåle å ta høyere risiko, fordi du gir sparingen din bedre tid til å ta igjen perioder med verdifall. Har du derimot en kort sparehorisont, bør du velge fond med lavere risiko.

Aksjeandelen bestemmer

Aksjer kan gi høy avkastning, men innebærer altså en viss risiko. Derfor er størrelsen på aksjeandelen i et fond med på å påvirke risiko og forventet avkastning. Å eie aksjer i fond gir lavere risiko enn å eie aksjer i bare ett selskap. Fordi et fond kjøper biter av mange forskjellige selskaper spres risikoen. Hvis ett selskap gjør det dårlig trenger du ikke merke noe til det, fordi det kan gå bra med alle de andre.

Historisk avkastning for fond er ingen garanti for fremtidig avkastning. Fremtidig avkastning avhenger blant annet av markedsutvikling, forvalters dyktighet, fondets risiko, samt kostnader ved tegning, forvaltning og innløsning. Avkastningen kan bli negativ som følge av kurstap.

Du bestemmer selv hvor mange fond du vil spare i, men det kan være lurt å spre risikoen gjennom å spare i fond på tvers av geografi og bransjer. Det gjør at du blir mindre utsatt om et lands aksjemarked eller bransje skulle falle. Uansett er det viktig å huske at om du skal spare i mange år, betyr det ikke så mye med et midlertidig fall i markedet.

Våre fremste fagfolk anbefaler at du har en hovedvekt av sparingen i globale aksjefond, og noe i fond som investerer her hjemme i Norge. Det kan du gjøre ved å velge en av våre tre fondspakker, som hjelper deg raskt i gang med sparingen. Du kan også velge et fond som investerer i flere fond – slik som fondene du finner i den smarte fondsløsningen Alt-i-ett.

Det er flere fordeler ved å spare i ditt navn når du skal spare i fond til barnet ditt:

Det er flere fordeler med å opprette en egen aksjesparekonto til barnet ditt:

For å gi andre mulighet til å se dine fond, må du bestille tilgang til personen du vil dele med. Gå til Fond i nettbanken eller mobilbanken og velg Innstillinger. Velg Gi innsyn til kontoen og fyll ut informasjon om den du ønsker å gi innsyn.

Personen må være over 18 år, og fondskunde. Personen med innsyn kan følge med på sparingen din, men de kan ikke kjøpe eller selge fond.

Du kan når som helst selge hele eller deler av fondet ditt i nettbanken eller mobilbanken. Der kan du velge mellom å selge fond som står på en aksjesparekonto, eller fond fra din porteføljekonto.

Slik går du frem for å selge fond:

Etter at du har solgt fond, vil det gå inntil seks virkedager før pengene er tilgjengelig på konto. Salg av fond fra en porteføljekonto medfører skattemessig realisasjon (gevinst eller tap).

Når du har kjøpt eller solgt fond, ser du dette med en gang i ordrehistorikken for din beholdning på fondsinformasjonen i nettbanken og mobilbanken. Der ligger salget eller kjøpet som en egen linje med status, for eksempel under registrering eller til behandling. Når kjøpet er gått gjennom, vil du se fondsnavnet og markedsverdi under beholdningen i visningen mine fond.

Fra du selger dine fondsandeler tar det fire til seks virkedager før du har pengene på konto.

Alt-i-ett er en fondsløsning som består av fire planer med ulik sammensetning av aksjefond og rentefond. Du kan selv tilpasse risikoen ved å velge den planen som har den sammensetningen av aksjer og renter som passer deg best.

I alle planene finner du aktivt forvaltede aksjefond og en andel indeksfond.

Aktivt forvaltede fond er inkludert i planene slik at vi kan ta ansvarlige valg for sparingen din – i det vi mener er de aller beste selskapene i hele verden. Det betyr at det er en forvalter, eller et team av forvaltere som bestemmer hvilke aksjer eller verdipapirer som skal kjøpes og selges.

Indeksfond er inkludert for å spre sparingen din på tvers av land, regioner og bransjer, samtidig som det gir en lavere totalkostnad på sparingen din. I planene finner du vårt eget indeksfond, SpareBank 1 Indeks Global. Fondet forvaltes passivt, som vil si at det ikke er noen forvaltere som aktivt tar stilling til hvilke aksjer eller verdipapirer som skal kjøpes og selges. Dette krever lite oppfølging, noe som gir lavere kostnader.

Se også:

Spare i fond

Lær mer om fondssparing

Rentefond

Ja, det kan du. Det er ingen bindingstid på sparing i fond. Du kan selge fondsandeler når du selv ønsker det.

Husk på at overføring eller salg av fond kan gi skattemessige konsekvenser.

Når du sparer i fond i SpareBank 1 Hallingdal Valdres, er prisen todelt. Du betaler en pris til forvalteren av fondet, og en pris til banken som leverer tjenesten.

Forvaltningshonorar (til fondsforvalter) trekkes automatisk gjennom justering av fondets kurs, løpende gjennom året. Det betyr at du ikke betaler noe direkte, men at kostnaden trekkes fra fondets verdi. Honoraret oppgis som en årlig pris, men trekkes fra fondet daglig.

Formidlingshonorar (til banken) trekkes på en av følgende måter:

Hvis formidlingshonoraret er under 100 kroner, venter vi med å trekke det til neste periode.

Det finnes ulike typer pensjonskapitalbevis. Har du pensjonskapitalbevis med avkastningsgaranti og vil slå det sammen med pensjonskapitalbevis med investeringsvalg, må du si fra deg avkastningsgarantien. Pensjonskapitalbevis fra en kollektiv livrente kan ikke slås sammen med pensjonskapitalbevis fra innskuddspensjon.

Ved innføringen av den nye IPS-ordningen vil det ikke lenger være mulig å etablere avtale med gammel IPS-ordning. Eksisterende avtaler kan videreføres med de samme skattemessige vilkårene som da de ble inngått. For de aller fleste vil det lønne seg å stoppe sparing i gammel IPS-avtale og opprette en ny IPS-avtale med nye og bedre skatteregler.

Hvor mye du kommer til å få utbetalt i pensjon er påvirket av mange forhold gjennom livet. Valg av arbeidsgiver, antall jobbskifter, lønn, pensjonsalder, år i deltid og permisjoner påvirker hvor mye pensjonspenger du har den dagen du går av med pensjon.

Bruk pensjonskalkulatoren og se hvor mye du får i pensjon:

For å få skattefordelen på din pensjonssparing i IPS må du innbetale pengene innen årets siste frist for betalinger satt av din bank.

Slutter du i en bedrift som har hybridpensjon får du et pensjonsbevis. Hybridpensjon er en mellomting mellom innskuddspensjon og ytelsespensjon. Jobben sparer en prosent av lønn for deg hver måned. Du kan ta ut hybridpensjonen når du vil og den er tilpasset slik at kvinner og menn får pensjon basert på hvor lenge de lever. Utbetalingen av hybridpensjon er basert på pensjonsbeholdningen den dagen du går av med pensjon.

Når du kjøper pensjonssparing med skattefordel (IPS) får du alderstilpasset spareprofil hvor det er alderen din som avgjør hvordan pengene investeres. Når det er lenge igjen til du skal starte utbetaling er aksjeandelen høy. Høy aksjeandel forventes å gi best avkastning på langsikt. Når det er mindre enn 27 år igjen til utbetalingsdato, trappes andelen aksjer gradvis ned for at du skal unngå store svingninger i saldoen når det nærmer seg utbetaling.

Hvis du vil endre spareprofilen din, kan du gjøre det i mobilbanken eller nettbanken din etter at IPS-avtalen er opprettet.

Det tar som regel 5 arbeidsdager før beløpet viser på din IPS.

Pensjon fra folketrygden, offentlig tjenestepensjon og obligatorisk tjenestepensjon fra private virksomheter skattes som pensjonsinntekt. Den er tilnærmet lik den du betaler som lønnsmottager, men med lavere trygdeavgifter. Det er den samlede inntekten din som avgjør hva du vil måtte betale i skatt på pensjon.

For å finne ut hvor mye skatt du skal betale på pensjonen din, må du se på tre ting: alminnelig inntekt, trygdeavgift og fradrag.

Du kan lese mer om skatteregler for pensjonister hos Skatteetaten.

Se også

Skatt på pensjon

Hovedforskjellen mellom pensjonssparingene er:

Utbetalingen for "gammel IPS" beskattes som pensjonsinntekt. For «Ny IPS» beskattes utbetalingen som alminnelig inntekt.

Maksbeløpet for samlet sparing på IPS er 25. 000 kroner per år.

Pensjonskapitalbevis med garantert avkastning

1,3 % av saldo

Pensjonskapitalbevis med indeks- og Svanemerket forvaltning

SpareBank 1 Alderstilpasset: 1,35 - 0,67 %

SpareBank 1 Forsiktig: 0,5 %

SpareBank 1 Moderat: 0,5 %

SpareBank 1 Offensiv: 0,5 %

SpareBank 1 100 % Aksjer: 0,5 %

I utbetalingstiden flyttes saldo over til selskapets kollektivportefølje og det er garanti mot negativ avkastning. Det betyr at saldo i utbetalingstiden ikke kan reduseres med mer enn kostnader og utbetalt beløp. Kollektivporteføljen består av blant annet aksjer, eiendom, omløpsrenter og anleggsobligasjoner.

Sparer du i IPS får du 22 prosent av det du sparer tilbake på skatten. Sparer du maksbeløpet på 25.000 kroner vil du få 5.500 kroner tilbake på skatten. Saldoen din er fritatt for formueskatt. Dette betyr at beløpet du til enhver tid har stående ikke er gjenstand for formuebeskatning. Det er først ved uttak av sparingen du blir beskattet – og da med en gunstig beskatning som er alminnelig inntekt.

I kundeportalen Min pensjon har du alltid oversikt over pensjonskapitalbevis som står hos oss.

Er du usikker på om du har flere pensjonskapitalbevis?

På norskpensjon.no finner du en oversikt over pensjonsavtalene dine. Der finner du også avtalenummer på de ulike pensjonskapitalbevisene dine. Dette nummeret trenger du for å kunne samle bevisene hos ett og samme selskap, som for eksempel oss.

Når du sparer i IPS plasseres sparepengene dine i fond som består av aksjer og renter. Ved start plasseres pengene i en alderstilpasset investeringsprofil. Det er alderen din som avgjør andelen aksjer i fondet. Hvis du vil endre andelen aksjer kan du gjøre det etter at avtalen er opprettet. Du kan velge mellom spareprofiler med ulik grad av aksjer.

Nei. Det er ulike skatteregler på gammel IPS-sparing og den nye IPS-ordningen og avtalene kan derfor ikke slås sammen.

Nei. Det er ulike skatteregler på de to pensjonssparingene, og de kan derfor ikke slås sammen.

Pensjonssparing med skattefordel (IPS) har formuefritak. Dette betyr at beløpet du til enhver tid har stående ikke er gjenstand for formuesbeskatning. Det er først ved uttak av sparingen du blir beskattet – og da med en gunstig beskatning som er alminnelig inntekt.

Pensjonssparing med skattefordel (IPS) kan kjøpes av deg mellom 18 og 75 år, som er skattepliktig i Norge.

Nei, i henhold til reglene for IPS er pengene låst til du fyller 62 år. Utbetalingen må foregå minimum til fylte 80 år.

Du kan når som helst gjøre en ekstra innbetaling til din pensjonssparing med skattefordel (IPS). Når du har startet sparing, finner du avtalen i mobilbanken eller nettbanken din, og der finner du også nødvendig informasjon for å kunne gjøre en ekstra innbetaling. Hvis du ikke er bankkunde, kan du logge inn til din pensjon. Husk at maks innbetaling per år er 15.000 kroner.

Har du en «gammel IPS» kan du fortsette sparingen med de samme skattemessige vilkårene som da de ble inngått. Det vil lønne seg å stoppe sparing i «gammel IPS» og opprette ny pensjonssparing med skattefradrag (IPS) med de nye og bedre skattereglene i utbetalingstiden.

Er du i denne situasjonen anbefaler vi deg å kontakte din lokale SpareBank 1 for å få råd om din sparing. Det er viktig å få med seg at man ikke kan flytte oppsparte midler fra en «gammel IPS» til ny pensjonssparing med skattefordel (IPS) på grunn av at de har forskjellige skatteregler.

En fripolise er bevis for en pensjonsrettighet fra en ytelsespensjonsordning som du får når du slutter i en bedrift eller når arbeidsgiver avvikler eller endrer ordningen.

Du vil motta kontoutskrift hvert år fra selskapet som forvalter fripolisen din. Hvis du ønsker en samlet oversikt over dine pensjonsavtaler finner du det på www.norskpensjon.no

Avkastningen på sparing i pensjonssparekonto er skattefri frem til du starter utbetaling. Når du tar ut pengene, beskattes aksjeavkastning som aksjer og renteavkastning som renter.

Skattesats på avkastning fra renter er 22 % i 2025. Skatt på avkastning fra aksjer er 37,84 % i 2025. Hva som skal beskattes som aksjer og hva som skal beskattes som renter, beregnes ved å finne gjennomsnittlig aksjeandel i hele avtaleperioden.

Du får skjerming (skattefritt grunnlag) på avkastningen fra aksjer. Saldoen din teller med når myndighetene beregner formueskatt, men den teller som 80 % av verdien. Du får altså en verdsettelsesrabatt på 20 % på den delen som gjelder aksjeformuen.

Det trekkes ikke forskuddsskatt på pensjonssparekonto.

Det er ikke mulig å bare ta ut investert beløp på pensjonssparekonto. Det beløpet som tas ut, vil være basert på fordelingen mellom investert beløp, avkastning og total saldo på avtalen.

Hva betyr dette i praksis?

Nedenfor er det to ulike tilfeller. I begge eksemplene har kunden 110.000 kroner i saldo og tar ut 11.000 kroner, men likevel skattes de ulikt.

Eksempel 1:

Investert beløp: 100.000 kroner.

Avkastning: 10.000 kroner.

Uttak: 11.000 kroner.

I dette tilfellet tas det ut 10.000 kroner fra det investerte beløpet og 1000 kroner fra avkastningen.

Realisert avkastning er 1000 kroner, og det er dette beløpet det skal skattes av.

Eksempel 2:

Investert beløp: 10.000 kroner.

Avkastning: 100.000 kroner.

Uttak: 11.000 kroner.

I dette tilfellet tas det ut 1000 kroner fra det investerte beløpet og 10.000 kroner fra avkastningen.

Realisert avkastning er 10.000 kroner, og det er dette beløpet det skal skattes av.

Ved død vil pensjonskapitalen som er spart i IPS benyttes til barnepensjon. Har du ikke barn under 21 år, vil den benyttes til etterlattepensjon til ektefelle, registrert partner eller samboer. Pensjonskapital som ikke benyttes til barnepensjon eller etterlattepensjon utbetales som et engangsbeløp til dødsboet.

Utbetaling av pensjon varierer fra type avtale og hvor avtalen er plassert, men de fleste pensjonsleverandørene utbetaler pensjonen innen den 20. i måneden. Noen pensjonsleverandører velger å betale ut tidligere i desember.

Administrasjonsgebyr i hele avtaleperioden:

Forvaltningshonorar før utbetaling:

Utbetalingstiden:

Pensjonssparing med skattefordel (IPS) er en pensjonssparing der du kan spare inntil 25.000 kroner per år og få 22 prosent av innbetalingen tilbake på skatten. Pensjonssparingen er fritatt for formueskatt, har alminnelig beskatning ved utbetaling og kan tas ut fra tidligst fylte 62 år. Du bestemmer selv om du vil spare mye eller lite, samt om du vil spare månedlig og/eller gjøre engangsinnbetalinger. Pensjonssparingen har også garanti for negativ avkastning (verdifall) i utbetalingsperioden, eller etter fylte 70 år om utbetaling starter senere. Det betyr at saldo i utbetalingstiden ikke kan reduseres med mer enn kostnader og utbetalt beløp. Garantien sikrer stabilitet og trygghet i de årene pengene skal utbetales.

Alle mellom 18 og 75 år som er skattepliktig i Norge kan starte sparing i IPS, også du som er ufør. Har du rett til arbeidsavklaringspenger eller uføretrygd fra folketrygden, har du også rett til å få utbetalt alderspensjon fra pensjonssparingen.

Din uføregrad avgjør hvor mye du får i årlig utbetaling.

Reglene for pensjonssparing med skattefordel (IPS) er at disse pengene er låst til du fyller 62 år og utbetalingen skjer over minst 10 år, minimum til fylte 80 år. Starter du utbetaling ved fylte 62 år, utbetales pensjonen over 18 år. Starter du utbetaling ved 70 år, utbetales pensjonen over 10 år. Ved lav saldo vil antall utbetalingsår reduseres. Årlig utbetaling skal utgjøre minimum 20 % av G, det vil si ca 20.000 kroner i året.

Du kan spare inntil 25.000 kroner i året med IPS (Pensjonssparing med skattefordel). Minste månedlige sparebeløp er 300 kroner og minste engangsinnskudd er 1.000 kroner. Du bestemmer selv hvor mye du ønsker å spare, samt om det skal skje via månedlig sparebeløp og/eller engangsinnbetalinger.

Pensjonskapitalbevis er en pensjonsrettighet du har fra et tidligere arbeidsforhold i en bedrift med innskuddsbasert pensjonsordning. Fripolise er en pensjonsrettighet du har fra et tidligere eller nåværende arbeidsforhold i en bedrift med en ytelsesbasert tjenesteordning.

Din pensjonsutbetaling vil bestå av tre deler. En del fra folketrygden, en del fra nåværende og tidligere arbeidsgivere, og den delen du har spart selv.

Fra folketrygden (NAV)

Hvert år settes det av et beløp av lønnen din til pensjonssparing. For de fleste av oss utgjør det ca. halvparten av det vi har i lønn.

Fra arbeidsgiver

Arbeidsgiver sparer minst 2 % av lønnen din i pensjon, beløpet trekkes ikke fra lønnen. Beløpet utbetales først når du pensjonerer deg. Offentlig ansatte har som oftest en tjenestepensjon som sammen med pensjonssparing fra folketrygden utgjør 66 % av lønnen.

Egen sparing

Våre erfaringer tilsier at de fleste ønsker 80 % eller mer av lønnen som pensjonist. For å få til dette må du også spare litt selv.

Hvert år settes det av et beløp tilsvarende 18,1 % av lønnen din i en pensjonsbeholdning. Av dette betaler du selv en del i trygdeavgift, arbeidsgiver betaler arbeidsgiveravgift og staten betaler resten. Jo flere år du jobber, jo større blir pensjonen fra staten eller folketrygden. Pensjon fordeles på antall år du forventes å leve. Pensjonerer du deg tidlig blir det flere år å fordele pensjonen på og dermed mindre utbetalt hvert år. Du finner en oversikt over hva du får utbetalt på nav.no. Det er kun inntekt under 7,1G som staten setter av pensjon til.

I det private finnes det tre typer pensjonsordninger, og det er arbeidsgiver som bestemmer hvilken ordning du får. Det må minst være en innskuddpensjon på 2% av lønnen. Det er dette som kalles Obligatorisk tjenestepensjon eller OTP. Ansatte i stat, fylke og kommune har som hovedregel en offentlig tjenestepensjon som sammen med alderspensjon utgjør 66% av lønnen.

Innskuddspensjon: Arbeidsgiver sparer en fastsatt prosent av lønnen din. Størrelsen på pensjonen avhenger av hvor mye som er innbetalt og avkastningen. Du bestemmer selv hvor høy risiko du vil ha på sparingen. Når du slutter får du et pensjonskapitalbevis.

Ytelsespensjon: Arbeidsgiver betaler for at du skal få en garantert fast utbetaling. Når du slutter får du en fripolise.

Hybridpensjon: Arbeidsgiver sparer en fast prosent av lønnen din, og du får en garantert fast utbetaling. Størrelsen på pensjonen avhenger av hvor mye som er innbetalt og avkastningen. Når du slutter får du et pensjonsbevis.

Pensjonssparekonto er fleksibel sparing til pensjon. Pengene er ikke låst frem til en bestemt alder, og du kan når som helst ta ut hele eller deler av saldoen uten at det koster deg noe. Pensjonssparekonto kan kjøpes av deg mellom 18 og 65 år. Pengene utbetales fra du er 67 år og i 10 år, men dette kan du endre hvis du ønsker.

Når du starter sparing i pensjonssparekonto plasseres pengene dine i Alderstilpasset profil. Der justeres aksjeandelen i forhold til hvor lenge det er til du skal starte utbetaling. Hvis du vil endre spareprofil kan du gjøre det etter at avtalen er opprettet. Du kan velge mellom spareprofiler med ulik grad av aksjer.

Pensjonssparekontoen inneholder også en forsikring. Hvis du dør vil 105 % av pengene på kontoen utbetales til dine etterlatte. Du kan selv bestemme hvem du vil at skal få pengene.

Når du sparer hos oss blir du automatisk eKunde. Det betyr at alle avtaledokumentene dine er tilgjengelige i pensjonsoversikten i mobilbanken og nettbanken.

Administrasjonsgebyr:

0,1 prosent (gebyret er i prosent av saldo per år og belastes saldo månedlig)

Forvaltningshonorar:

Indeksforvaltning: 0,5 prosent

Svanemerket forvaltning: 0,5 prosent

Renter: 0,5 prosent

Aktiv Alderstilpasset: 1,15 - 0,63 prosent

Aktiv Forsiktig: 0,66 prosent

Aktiv Moderat: 0,83 prosent

Aktiv Offensiv: 0,99 prosent

Aktiv Aksjer: 1,15 prosent

Pris for forsikring ved dødsfall

Pris for livsforsikring avhenger av saldo og forsikredes alder, og belastes saldo månedlig. Eksempel på årlig pris ved en saldo på 100 000 kroner:

| Alder | Pris for forsikring | Pris i prosent av saldo |

| 20 | 1,40 | 0,0014 % |

| 30 | 1,79 | 0,0018 % |

| 40 | 3,00 | 0,0030 % |

| 50 | 6,83 | 0,0068 % |

| 60 | 18,93 | 0,0189 % |

| 70 | 57,22 | 0,0572 % |

| 80 | 178,30 | 0,1783 |

| 90 | 561,19 | 0,5612 % |

De aller fleste arbeidstakere kan starte utbetaling av sin pensjon fra dagen man fyller 62 år. Folketrygd, offentlig tjenestepensjon og obligatoriske tjenestepensjoner (OTP) fra private virksomheter tilbyr hel eller gradert uttak fra 62 år. Men husk at en tidlig start av pensjonsutbetalingen som regel vil gi mindre utbetalt i årlig pensjon.

Det er ikke mulig å flytte fripoliser til SpareBank 1. Du kan derimot flytte de fleste andre pensjonsprodukter som har investeringsvalg, til oss.

Etter at du har startet sparing på pensjonssparekonto kan du tilpasse spareavtalen din, eller gjøre ekstra innbetalinger.

For første innbetaling vil du motta en faktura. Bruk konto- og KID-nummeret på fakturaen for å gjøre ekstra innbetalinger. Minstebeløp er 1000 kroner.

Detaljer om sparingen din finner du i Min pensjon.

Pensjonskapitalbevis (ofte forkortet PKB) er et "bevis" på pensjonspenger du har opparbeidet deg i tidligere jobber du har hatt. Du får et bevis hver gang du slutter i en bedrift som har innskuddsbasert pensjonsordning. Det vil si at jobben sparer en fast prosent av lønn hver måned til pensjonen din.

Har du byttet jobb flere ganger er det sannsynlig at du har ett eller flere pensjonskapitalbevis. Hvor pensjonen din er plassert bestemmes av bedriften du jobber i, men når du slutter i jobben kan du velge å flytte pensjonskapitalbevisene dit du selv ønsker.

Pensjonskapitalbevisene kan tidligst utbetales ved 62 år og utbetales i minst 10 år.

Å samle pensjonen på ett sted er lurt, da får du oversikt, kontroll og lavere gebyr.

Fordeler ved å flytte og samle pensjonskapitalbevis:

Når du sparer til pensjon i en alderstilpasset spareprofil er det alderen din som avgjør hvordan pengene investeres.

Når det er lenge igjen til du skal starte utbetaling av pensjonen din er aksjeandelen høy. Høy aksjeandel forventes å gi best avkastning på lang sikt. Når det er mindre enn 27 år igjen til utbetalingsdato, trappes andelen aksjer gradvis ned for at du skal unngå store svingninger i saldoen når det nærmer seg utbetaling.

Hvis du vil endre andelen aksjefond i spareprofilen din, kan du gjøre det i din nettbank eller mobilbank etter at avtalen er opprettet.

Har du flere pensjonskapitalbevis, lønner det seg å slå disse sammen fordi du slipper unødvendige kostnader. Her kan du slå sammen avtalene.

Det finnes ulike typer pensjonskapitalbevis. Har du Pensjonskapitalbevis med avkastningsgaranti og vil slå det sammen Pensjonskapitalbevis med investeringsvalg, må du si fra deg avkastningsgarantien. Pensjonskapitalbevis fra kollektiv livrente kan ikke slås sammen pensjonskapitalbevis fra innskuddspensjon.

Logg inn i pensjonsportalen hvis du lurer på hvordan avtale du har.

Det koster ingenting å flytte pensjonskapitalbevis til oss.

Selskapet du har i dag har en måneds frist på å flytte pensjonskapitalbeviset. Når avtalen er flyttet får du tilsendt nye avtaledokumenter fra oss.

Dette må du gjøre:

Du kan når som helst gjøre uttak fra pensjonssparekontoen uten at det koster deg noe. Du kan fortsette å spare selv om du tar ut deler av saldoen.

Et pensjonskapitalbevis forvaltes i aksje- og rentefond. Du kan velge mellom tre måter å forvalte pengene dine på:

Når du flytter pensjonskapitalbevis til oss, får du automatisk alderstilpasset spareprofil med aktiv forvaltning. Det betyr at sparingen tilpasses alderen din, slik at du gradvis tar litt mindre risiko jo eldre du blir. Dette skjer ved at andelen aksjefond reduseres, og andelen rentefond økes. Da har du større sjanse for god avkastning når du er ung, samtidig som gevinsten sikres når du nærmer deg pensjonsalder. Les mer om våre spareprofiler her.

Du kan selv endre investeringsvalg og spareprofil etter at pensjonskapitalbeviset er opprettet hos oss.

Dette gjør du enkelt ved å logge inn i kundeportalen Min pensjon.

Du betaler et årlig avtalegebyr på 0,5 % av grunnbeløpet (G) i folketrygden, men aldri mer enn 2 % av saldo (1 G er for tiden 130.160 kroner). Har du ikke godkjent at vi kan sende deg informasjonen digitalt har du et årlig avtalegebyr på 0,6 %, men aldri mer enn 2,4 % av saldo. I tillegg kommer forvaltningskostnader som avhenger av din spareprofil eller ditt investeringsvalg.

Er du 35 år, e-kunde og har 50 000 i saldo på et pensjonskapitalbevis blir kostnadene det første året cirka:

| Avtalegebyr | 507 kr |

| Et gebyr for administrasjon av avtalen (0,5 % av G). | |

| Forvaltning | 675 kr |

| Kostnader for aktiv forvaltning av beviset (alderstilpasset, 1,35 % av sparesaldo). | |

| Sum kostnader første år | 1182 kr |

| Kostnader beregnes ut fra saldoen din og trekkes automatisk. |

Når du sparer i pensjonssparekonto plasseres pengene dine i fond. Når du har Alderstilpasset profil er det alderen din som avgjør andelen aksjer og renter i sparingen. Hvis du vil endre spareprofil kan du gjøre det i din mobilbank eller nettbank etter at avtalen er opprettet.

Nei, Det er ikke mulig å spare videre på et pensjonskapitalbevis.

Trygg avkastning for en bærekraftig fremtid

Alle våre forvaltningsalternativ er spesialtilpasset for langsiktig pensjonssparing. Kjernen i våre forvaltningsstrategier er å sikre en langsiktig og solid avkastning uten at din pensjon utsettes for unødvendig risiko. Alle våre alternativer følger «beste bærekrafts prosess» innenfor sin forvaltningskategori.

Aktiv

SpareBank 1 Forsikring

Den aktive forvaltningen kjennetegnes av kunnskapsbasert utvelgelse og eierstyring gjennom dialog og forventninger til bedriftene.

Bærekraft er en integrert del av forvaltningen, styrt av FNs bærekraftmål, øvrige konvensjoner og lovgivning på området.

Odin

For privat pensjonssparing (IPS og pensjonssparekonto) tilbys også fond forvaltet av det lokale søsterselskapet Odin, som settes sammen til spareprofiler av oss i SpareBank 1 Forsikring.

Indeks

Indeksforvaltning handler om å kopierer markedet så billig som mulig og styres ikke av forventninger til fremtiden. Kapitalen plasseres automatisk basert på valgt referanseindeks, som er en målestokk for verdien av aksjene/verdipapirene i et marked eller på en børs.

Miks

Miks-forvaltning er en kombinasjon av 50% aktiv og 50% indeksforvaltning.

Svanemerket

Svanemerket har vært Nordens offisielle miljømerking i snart 30 år med fokus på samfunnsansvar og bærekraft. Her utelukkes blant annet investering i fossil energi (olje, gass og kull) og bedrifter som våpen-, tobakk- og spillindustrien. Forvaltningen følger en utvidet eksklusjonsliste og investerer i selskaper som oppnår høy bærekraftscore av MSCI (Morgan Stanley Capital International).

Hva som skjer med egen pensjonskonto når du bytter jobb er avhengig av hva du har valgt for egen pensjonskonto, og hvilken pensjonsordning din nye arbeidsgiver har.

Pensjonen din samles automatisk i egen pensjonskonto der din arbeidsgiver har innskuddspensjon.

Informasjon om avtalen du har i dag finner du på norskpensjon.no.

Dette er også et alternativ for deg som allerede har egen pensjonskonto hos oss, og som ønsker flere investeringsmuligheter enn det arbeidsgiver har i sin avtale.

Velger du å flytte egen pensjonskonto til oss kan du oppleve at selve flytteprosessen kan ta noe tid. Det kan ta opptil 30 virkedager før flyttingen er gjennomført. Du kan hele tiden se flyttestatus i mobilbanken eller nettbanken, og i pensjonsoversikten i kundeportalen.

Alle som jobber i en bedrift med innskuddspensjon med investeringsvalg får automatisk egen pensjonskonto. Egen pensjonskonto opprettes helt automatisk hos din arbeidsgivers pensjonsselskap.

Egen pensjonskonto er en konto der all din pensjon fra tidligere og nåværende arbeidsgivere samles.

Innskuddspensjon er den vanligste formen for pensjonssparing til deg som ansatt. Arbeidsgiveren din betaler en fast prosentsats som settes av til pensjonen din. Her kan du lese mer om innskuddspensjon som pensjonsordning.

Størrelsen på din fremtidige alderspensjon avhenger av hvor mye som spares, hvor lenge det spares, avkastningen og lengden på utbetalingsperioden.

Det er arbeidsgiveren din som bestemmer hvordan første innskudd skal investeres. Når sparingen er i gang kan du selv velge blant de investeringsvalgene og spareprofilene arbeidsgiveren har åpnet for. Dette kan du gjøre under pensjonsområdet i mobilbanken og nettbanken, eller i pensjonsportalen.

Ønsker du flere investeringsmuligheter enn arbeidsgiveren din har åpnet for, kan du velge oss som selvvalgt leverandør for egen pensjonskonto. Da vil du få mulighet til å velge fritt blant våre investeringsalternativer.

Egen pensjonskonto

På egen pensjonskonto får du samlet all innskuddspensjon du har opparbeidet deg fra du startet å jobbe. Du får automatisk egen pensjonskonto der din arbeidsgiver har innskuddspensjon. Hvis jobben din ikke har innskuddspensjon hos oss, kan du flytte den hit. Les mer om egen pensjonskonto.

Når du sparer til pensjon, kan du velge mellom ulike spareprofiler – avhengig av hvordan du sparer:

Har du pensjonssparing gjennom jobben?

Da får du automatisk en alderstilpasset spareprofil. Det betyr at sparingen tilpasses alderen din, og at du tar mindre risiko jo eldre du blir. Du kan når som helst endre til en annen profil som passer bedre for deg og hvor mye risiko du ønsker å ta.

Starter du egen pensjonssparing i IPS eller pensjonssparekonto?

Da hjelper vår digitale rådgiver deg. Du svarer på noen enkle spørsmål og får et forslag til spareprofil – basert på hvor mye risiko du er komfortabel med. Du velger selv om du vil følge anbefalingen, eller velge en annen spareprofil som passer deg bedre.

Her ser du hvilke spareprofiler du kan velge mellom:

Alder

Alderstilpasset spareprofil gjør det enkelt for deg. Sparingen tilpasses alderen din, slik at du gradvis tar litt mindre risiko jo eldre du blir. Dette skjer ved at andelen aksjefond reduseres, og andelen rentefond økes. Da har du større sjanse for god avkastning når du er ung, samtidig som gevinsten sikres når du nærmer deg pensjonsalder.

Profilen har automatisk nedtrapping fra 40–67 år. Aksjeandelen reduseres fra 100 til 20 %.

Rentefond består av om lag 5 % eiendom. Dette gjelder ikke Svanemerket forvaltning.

Renter

Renter: 100 % rentefond

Spareprofilen renter er for deg som er opptatt av trygghet, og vil ta minst mulig risiko. Pengene dine settes sammen av renter.

Rentefond består av om lag 5 % eiendom. Dette gjelder ikke Svanemerket forvaltning.

Forsiktig

Forsiktig: 25 % aksjefond

Spareprofilen forsiktig betyr at pengene dine fordeles mellom aksjer og renter. Fordelingen med 25 % aksjer og 75 % renter passer for deg som er opptatt av trygghet og ønsker lav risiko.

Profilen har automatisk nedtrapping fra 57–67 år. Det betyr at aksjeandelen reduseres fra 25 til 10 %. Du kan slå av nedtrappingen hvis du ønsker det.

Rentefond består av om lag 5 % eiendom. Dette gjelder ikke Svanemerket forvaltning.

Moderat

Moderat: 50 % aksjefond

Spareprofilen moderat betyr at pengene dine fordeles mellom aksjer og renter. Fordelingen med halvparten i aksjer og halvparten i renter passer for deg som er opptatt av trygghet og avkastning, men tåler noe risiko.

Profilen har automatisk nedtrapping fra 57–67 år. Det betyr at aksjeandelen reduseres fra 50 til 20 %. Du kan slå av nedtrappingen hvis du ønsker det.

Rentefond består av om lag 5 % eiendom. Dette gjelder ikke Svanemerket forvaltning.

Offensiv

Offensiv: 75 % aksjefond

I spareprofilen offensiv plasseres pengene dine med 75 % i aksjer og 25 % i renter. Spareprofilen passer for deg som er opptatt av avkastning og er villig til å ta en del risiko.

Profilen har automatisk nedtrapping fra 57–67 år. Det betyr at aksjeandelen reduseres fra 75 til 30 %. Du kan slå av nedtrappingen hvis du ønsker det.

Rentefond består av om lag 5 % eiendom. Dette gjelder ikke Svanemerket forvaltning.

Aksjer

Aksjer: 100 % aksjefond

Spareprofilen aksjer betyr at pengene dine bare settes sammen av aksjer. Dette er spareprofilen for deg som er opptatt av høy avkastning, og som er villig til å ta høy risiko.

Profilen har automatisk nedtrapping fra 57–67 år. Det betyr at aksjeandelen reduseres fra 100 til 40 %. Du kan slå av nedtrappingen hvis du ønsker det.

Som forbruker har du vanligvis angrerett på kjøp av varer og tjenester over nett og telefon. Dette gjelder derimot ikke for pensjonssparekonto, IPS og egen pensjonskonto.

Årsaken er at prisene på disse produktene svinger i takt med finansmarkedet, og det er noe vi ikke kan påvirke. Svingningene kommer av at aksjemarkedet går opp og ned.

Selv om du ikke kan angre kjøpet, kan du stanse videre sparing. Du kan også ta ut pengene hvis dette er tillatt i vilkårene.

Les mer i forsikringsavtaleloven § 1D-1.

Egen pensjonskonto er en lovbestemt konto. Her får du samlet all innskuddspensjon fra arbeidsgivere.

En pensjonssparekonto er en konto der du selv sparer ekstra til pensjonen din. Pengene plasseres i fond. Det er alderen din som avgjør andelen aksjer i fondet. Hvis du vil endre spareprofil kan du gjøre det i nettbanken eller mobilbanken etter at avtalen er opprettet.

Det finnes ikke ett enkelt svar på hvor mye «full pensjon» er. Hvor mye du får i pensjon, avhenger av flere forhold gjennom livet. De to viktigste er opptjening, altså hvor mye som spares, og alderen din når du starter å ta ut pensjon.

Full pensjon består vanligvis av tre deler

1. Folketrygden (offentlig pensjon)

For å få full alderspensjon fra folketrygden, må du ha 40 års opptjening i Norge. Har du hatt lav eller ingen inntekt, kan du ha rett til garantipensjon.

Hvor mye du får i pensjon fra Folketrygden, avhenger blant annet av

Folketrygd tjenes opp for lønn opp til 7,1 G (1 G er 130.160 kroner).

G er forkortelsen for «grunnbeløpet i folketrygden» og er beløpet alle ytelser i folketrygden regnes ut fra.

Les mer om alderspensjon hos nav.no

2. Tjenestepensjon fra arbeidsgiver

De fleste arbeidsgivere sparer til pensjon for deg gjennom en pensjonsordning. Det finnes ikke et fast beløp som definerer «full pensjon» i denne sammenhengen – det er individuelt.

Hvor mye du får i pensjon fra arbeidsgiver, avhenger blant annet av

Tjenestepensjon tjenes opp for lønn opp til 12 G (1 G er 130.160 kroner).

G er forkortelsen for «grunnbeløpet i folketrygden» og er beløpet alle ytelser i folketrygden regnes ut fra.

Her kan du lese mer om pensjon fra arbeidsgiver

3. Egen sparing

For mange vil det være nødvendig å spare selv for å få den pensjonen de ønsker. Egen sparing er alt du har skaffet deg av verdier frem til du går av med pensjon, minus det du måtte ha igjen av lån/gjeld.

Elementer som påvirker denne summen, er

Tips:

Du kan bruke pensjonskalkulatoren for å få et personlig estimat på hva som kan bli full pensjon for deg.

Hva som skjer med pensjonen din etter dødsfall er avhengig av hvilken pensjonsavtale du har. Her er en forenklet oversikt over reglene på de vanligste produktene. For å få fullstendig oversikt må du lese i avtalens forsikringsbevis og forsikringsvilkår.

Innskuddspensjon og Pensjonskapitalbevis (PKB)

Dersom du har en innskuddspensjonsavtale gjennom din arbeidsgiver vil verdien av avtalen gå til dine etterlatte. Saldoen vil først bli brukt som “barnepensjon” til barn under 21 år. Dersom saldoen er større enn det som trengs for å sikre barn en årlig utbetaling lik folketrygdens grunnbeløp (G) frem til de er 21 år, brukes resten av saldoen til å sikre etterlattepensjon til ektefelle, samboer eller registrert partner i minst ti år. Resterende saldo vil utbetales som et engangsbeløp til dødsbo.

Ytelsespensjon, Hybridpensjon, Pensjonsbevis og Fripolise

Verdiene på disse produktene vil tilfalle forsikringskollektivet, altså andre med samme type avtale.

IPA

Saldo utbetales til den/de som du har registrert som begunstiget. Hvis ikke det er registrert begunstiget går saldo til andre kunder med samme avtale som deg, det såkalte forsikringskollektivet.

Pensjonssparekonto og Fondskonto

Pensjonssparekonto og fondskonto utbetales til begunstiget. Hvis det ikke finnes begunstiget utbetales forsikringssummen til ektefelle, deretter arvinger etter arveloven eller testament.

Individuell pensjonssparing (IPS) og LOfavør Pensjon

Saldoen vil bli brukt som “barnepensjon” til barn under 21 år. Dersom saldoen er større enn det som trengs for å sikre barn en årlig utbetaling lik folketrygdensgrunnbeløp (G) frem til de er 21 år, brukes resten av saldoen til å sikre etterlattepensjon til ektefelle, samboer eller registrert partner i minst ti år. Resterende saldo vil utbetales som et engangsbeløp til dødsbo.

Avtalefestet pensjon (AFP)

Avtalefestet pensjon (AFP) i privat sektor er en livsvarig utbetalingsavtale. Når du dør vil verdiene på avtalen tilfalle forsikringskollektivet, altså andre med samme type avtale.

Folketrygden

Folketrygden er ingen sparing i tradisjonell forstand, men for hvert år du jobber opparbeider du deg en pensjonsrettighet. Denne utgjør 18,1 prosent av inntekten din opp til 7,1 G. (G) betyr grunnbeløpet i folketrygden. Dersom du dør opphører folketrygden. Det utbetales ingen arv på disse pengene. Dersom du ønsker å lese mer om folketrygden kan du gjøre det på NAV sine hjemmesider.

Pensjon er pengene du skal leve av når du slutter å jobbe. Din pensjonsutbetaling kommer fra tre steder:

De fleste kan forvente å få rundt halvparten av dagens lønn i samlet pensjon fra folketrygden og arbeidsgiver. Med andre ord; skal du leve som du gjør i dag, må du spare selv.

Bruk pensjonskalkulatoren og se hvor mye du får i pensjon:

Hvilken rekkefølge du bør ta ut pensjonen din er avhengig av hvilke pensjonsprodukter du har, når du ønsker å gå av med pensjon og hvor mye du føler at du trenger som pensjonist. Rådene her må derfor sees på som generelle og veiledende. Det viktigste er at du skaffer deg oversikt over din pensjon, vurderer hva som er viktig for deg og legge en plan for din pensjonstilværelse. Vi vil på et generelt plan anbefale følgende rekkefølge.

1. Avtalefestet pensjon (AFP)

Dersom du har en avtalefestet pensjon (AFP) i privat sektor kan det lønne seg å ta ut den først ettersom dette er en livsvarig utbetalingsavtale. Et av vilkårene for å starte uttak på avtalefestet pensjon (AFP) er at du må starte uttak på alderspensjonen fra folketrygden med minst 20 prosent. Du har muligheten til å stoppe eller endre denne etter en måned uten at det påvirker utbetalingen av din avtalefestet pensjon (AFP).

2. Alderspensjon fra folketrygden/NAV

Etter å ha startet avtalefestet pensjon (AFP) vil vi anbefale å starte uttak på din alderspensjon fra folketrygden. Denne betales ut av NAV. Dette er ofte den største delen av pensjonen og er et resultat av hvor mange år du har vært i arbeid og hvor høy inntekt du har hatt.

3. Fripolise og Ytelsespensjon

Dersom du slutter i jobben eller bytter arbeidsgiver blir ytelsespensjonen din gjort om til en fripolise, disse produktene stammer derfor fra samme type pensjonsordning.

Etter avtalefestet pensjon (AFP) og alderspensjon fra folketrygden, kan det være fornuftig å starte utbetaling på fripoliser og ytelsespensjon. Årsaken er at dine etterlatte ikke arver pengene fra en ytelsesordning. Dersom du dør før pengene er utbetalt vil verdiene på disse produktene tilfalle forsikringskollektivet, altså andre med samme type avtale.

4. Hybridpensjon og pensjonsbevis

Pensjonsbevis er en hybridpensjon fra en tidligere arbeidsgiver. Etterlatte vil heller ikke arve pengene fra en hybridordning. Dersom du dør før pengene er utbetalt vil verdiene på disse produktene på samme måte som en ytelsespensjon tilfalle forsikringskollektivet. Hybridpensjon er en ny ordning som gjør at det stort sett er begrenset med opptjening. Dette kan tale for å vente med uttaket.

5. Innskuddspensjon, pensjonskapitalbevis og egen sparing

Pensjonskapitalbevis er en opptjent innskuddspensjon fra en tidligere arbeidsgiver og er, sammen med egen sparing, avtalene du bør vente lengst med å ta ut. Årsaken til dette er at dersom du dør før pengene er utbetalt vil verdiene på avtalen gå til dine arvtakere. I tillegg har disse avtalene som regel ikke livsvarig utbetaling, det kan derfor være en fordel å vente med disse.

For å få skattefradraget av det du sparer per år, må pengene være inne på BSU-kontoen innen utgangen av året, og de må stå på kontoen til nytt kalenderår.

Skattefradraget gis kun til de som ikke har kjøpt sin første bolig.

Se også:

Hvor mye er skattefradraget på BSU og hvordan får jeg det?

BSU-regler

Nei, du må ikke bruke BSU-kontoen når du skal kjøpe bolig.

Om du bruker penger fra BSUen din til å kjøpe bolig er opp til deg selv og din økonomi. Ofte vil det bli lettere å komme inn på boligmarkedet om du bruker BSU-kontoen din. Dette kan også bety at du får mindre lån.

Kjøper du bolig før fylte 34 år, og renten på BSU-kontoen er høy, kan det være en fordel å vente med å «sprette» BSU-en, for renten på innskuddet kan være høyere enn boliglånsrenten.

Før du har kjøpt din første bolig, får du et skattefradrag på inntil 10 % av det årlige sparebeløpet på BSU, såframt du har skattbar inntekt. Etter at du har kjøpt din første bolig, får du ikke skattefradrag i det hele tatt.

Husk at du må bruke BSU-kontoen til boligformål.

Fra det året du fyller 34 år kan du ikke lenger sette inn penger på din BSU-konto, men du trenger likevel ikke å avslutte den. For å få skattelette på det du har spart det året du fyller 33 år, må pengene stå på konto til over nyttår. Men dersom du har kjøpt egen bolig, og eier den helt eller delvis per 31. desember mister du retten til skattefradraget for dette året.

Du kan beholde din BSU-konto etter at du er 33 år, men den må til syvende og sist brukes til boligformål.

Se også:

BSU-regler

Sparetips for deg over 34 år

Ja, du får skattefordeler med aksjesparekonto.

Du kan kjøpe, selge og bytte aksjer og fond i aksjesparekontoen uten at du må skatte av eventuell gevinst. Du betaler først skatt når du tar gevinsten ut av kontoen.

Utbytte fra aksjer og egenkapitalbevis skal skattlegges på lik linje som annen avkastning. Det vil si at utbytte du får fra aksjer og egenkapitalbevis føres inn på bankkontoen i din aksjesparekonto. Du kan utsette skatt på utbytte til du selv velger å ta ut mer enn det skattefrie uttaket.

For folk flest som sparer i aksjer og aksjefond anbefales sparing i aksjesparekonto.

Har du fond eller aksjer med urealisert tap, må du gjøre en vurdering på om de skal stå i eller utenfor løsningen. Slik det ser ut i dag så kan det bli utfordrende å få skattefradrag på tap uten å avslutte kontoen. Her kan våre spesialister og rådgivere bistå deg.

Se også: Hva er realisasjon?

Aksjesparekonto passer for de fleste, i de fleste livsfaser.

Hvis du ønsker personlig rådgiving om hva som er best for deg, er det bare å ta kontakt, så hjelper en av våre rådgivere deg.

Alle privatpersoner som er skattepliktige til Norge kan opprette aksjesparekonto.

Les mer om aksjesparekonto og opprett konto.

Du vil opparbeide deg skjermingsfradrag med aksjesparekonto. Selv om du bytter fond underveis, vil du ikke bruke opp fradraget. Aksjesparekonto skiller seg fra aksjer/aksjefond ved at skjermingsfradraget fra de enkelte aksjene/fondene blir fordelt på hele kontoen. Skjermingsgrunnlaget settes til laveste innskuddssaldo i løpet av året, i tillegg til eventuell ubenyttet skjerming fra tidligere år. Skjermingsfradraget benyttes først når du flytter penger ut av kontoen.

Et av målene med aksjesparekonto er å gjøre sparing i aksjer og fond så enkelt som mulig for deg. Du bestemmer selv hvor ofte du vil logge inn i nettbanken og mobilbanken og følge med på utviklingen i din konto. Uansett hvor aktiv du velger å være holder vi oversikten for deg, og ordner alt av rapportering.

Nei, det må du ikke. Får du gevinst, slipper du å skatte av den så lenge den blir stående på aksjesparekontoen din. Det betyr at du kan investere dem på nytt uten å måtte skatte først. Du skatter først når du tar ut gevinsten fra kontoen. Les mer om sparing i aksjesparekonto.

Se også:

Når må jeg betale skatt på gevinst på aksjesparekonto?

Ja, aksjesparekontoen kan overføres som arv eller gave med skattemessig kontinuitet, det vil si uten at mottaker kommer i skatteposisjon.

Se også:

Kan jeg gi deler av min aksjesparekonto til mine barn?

Les mer om hvordan du kan dele opp aksjesparekontoen.

Det er dessverre ikke mulig å flytte en spareavtale i fond direkte til en aksjesparekonto. Hvis du ønsker å gjøre dette, må du først slette den nåværende spareavtalen. Deretter kan du opprette en ny, tilsvarende spareavtale på aksjesparekontoen din.

Hvis du har en spareavtale i en annen bank, er det ikke mulig å flytte den til oss. Da må du slette dagens avtale og eventuelle trekk som ligger til forfall, og deretter legge opp en ny spareavtale på aksjesparekontoen hos oss.

Ja, det kan du.

En aksjesparekonto kan kun gis i gave i sin helhet. Dersom du ønsker å dele aksjesparekontoen på flere barn, eller kun ønsker å skille ut deler av kontoen, må du først opprette ny(e) aksjesparekonto(er) i ditt eget navn, før du kan flytte kontoen. Ta kontakt med oss, så hjelper vi deg med å overføre aksjesparekontoen (gaven) korrekt.

Se også:

Kan aksjesparekonto arves?

Les mer om hvordan du kan dele opp aksjesparekontoen.

Du kan kjøpe fond og aksjer fra mange ulike tilbydere i aksjesparekonto hos oss.

Se full oversikt over hvilke fond du kan kjøpe her

Når du selger aksjer eller aksjefond, kan det få betydning for skatten din. Har du solgt aksjer eller aksjefond med gevinst, må du betale skatt av gevinsten. Selger du med tap, får du fradrag. Dette vil du se i skattemeldingen din neste år.

Skjermingsfradrag er et årlig fradrag som gjør at du slipper å betale skatt på en liten del av gevinsten. Det gjelder for aksjer, aksjefond og aksjedelen av kombinasjonsfond med over 20 % aksjeandel.

Slik fungerer skjermingsfradrag på en aksjesparekonto:

Hvert år du eier aksjer og aksjefond over nyttår, opparbeider du deg et skjermingsfradrag. Fradraget regnes ut ifra en prosentsats (skjermingsrenten) som fastsettes av Skattedirektoratet én gang i året.

Fradraget legges som et «skattefritt uttak» på kontoen, og du kan til enhver tid kan se beløpet du kan ta ut skattefritt i nett- og mobilbanken. Når du tar ut penger fra kontoen, betaler du bare skatt på den delen som overstiger innskuddene dine og opparbeidet skjermingsfradrag.

Skjermingsfradraget gir ikke ekstra fradrag dersom du har tapt penger på aksjefond eller aksjer.

Eksempel på uttak på aksjesparekonto:

Se også:

Hva er en aksjesparekonto (ASK)?

Nei, myndighetene har bestemt at det ikke er lov å ha rente på bankkontoen som er knyttet til aksjesparekontoen. Så renten er 0 prosent.

I aksjesparekontoen kan du investere i:

Disse verdipapirene må være notert i eller hjemmehørende innenfor EU/EØS-området.

Aksjer og fond som er registrert utenfor EU/EØS, kan ikke plasseres i en aksjesparekonto. Dette trenger du imidlertid ikke bekymre deg for – verdipapirer som ikke er tillatt, er automatisk utelatt fra vår selvbetjente aksjesparekontoløsning i nett- og mobilbanken.

Ja, da anses differansen som tap ved realisasjon av aksjer. Tap ved realisasjon av aksjer og aksjefond er fradragsberettiget.

Nei, det koster ikke noe å opprette aksjesparekonto. Prisene på fond og kjøp/salg av aksjer og egenkapitalbevis er de samme innenfor en aksjesparekonto som utenfor.

Se også:

Prisliste og vilkår

Du kan flytte hele eller deler av en aksjesparekonto til oss i mobilbanken eller nettbanken.

Vi tar ingen kostnad for å flytte aksjesparekontoen til oss, men noen aktører tar et gebyr når du velger å flytte aksjesparekontoen ut.

Tips: Du må også flytte spareavtalen!

Har du aksjer, egenkapitalbevis og aksjefond utenfor en aksjesparekonto som du vil flytte inn i en aksjesparekonto, må du selge det du har i dag. Når pengene fra salget er kommet på konto, kan du kjøpe aksjefond eller aksjer på nytt i aksjesparekontoen.

Husk at salg av fond og aksjer medfører skattemessig realisasjon (gevinst eller tap).

I Norge i dag blir vi eldre og holder oss friske lenger. Så lenge levealderen øker, øker også antallet personer som mottar alderspensjon. Dette betyr at hvert årskull må jobbe litt lenger for å oppnå samme pensjon som eldre årskull.

Levealdersjustering betyr at alderspensjonen din blir justert etter forventet levealder for ditt årskull og de årene som det kan forventes at du er pensjonist.

Et pensjonsbevis er oppspart pensjon som du får med deg når du slutter i en bedrift med en hybridbasert pensjonsordning. Pengene utbetales som en del av din samlede pensjonsutbetaling.

Kan jeg selv spare videre på et pensjonsbevis?

Nei, det er ikke mulig å spare videre på et pensjonsbevis.

Hva er forskjellen på et pensjonsbevis, et pensjonskapitalbevis og en fripolise?

Pensjonsbevis er en pensjonsrettighet du har fra et tidligere arbeidsforhold i en bedrift med hybridbasert pensjonsordning. Pensjonskapitalbevis er en pensjonsrettighet du har fra et tidligere arbeidsforhold i en bedrift med innskuddsbasert pensjonsordning. Fripolise er en pensjonsrettighet du har fra et tidligere eller nåværende arbeidsforhold i en bedrift med en ytelsesbasert tjenesteordning.

Når kan jeg starte utbetaling?

Du kan tidligst starte utbetaling av pensjon fra 62 år, med mindre du har et yrke som ifølge lovverket kan ta ut tidligere, for eksempel pilot. Du må selv gi oss beskjed når du ønsker å starte utbetalingen. Utbetalingstiden er avhengig av hva slags avtale din arbeidsgiver har og pensjonen kan opphøre når du er 80 eller den kan vare livet ut.

Hvis den årlige pensjonen er mindre enn 30 % av folketrygdens grunnbeløp (130.160 kroner) når utbetalingen skal starte, blir utbetalingstiden automatisk kortet ned slik at årlig pensjon øker.

Pengene blir utbetalt månedlig sammen med din øvrige pensjon, og beskattes som pensjonsinntekt.

En realisasjon er når du selger aksjer eller fond med gevinst eller tap.

Gevinst ved realisasjon av aksjer eller fond er skattepliktig. På samme måte er tap fradragsberettiget. Dette gjelder ikke hvis du selger innenfor en aksjesparekonto. Les mer om skatt og utbytte ved aksjesparekonto.

Du kan avslutte en sparekonto inne i mobilbanken eller nettbanken. Gå til Innstillinger og Konto. Velg den kontoen du ønsker å avslutte, der finner du Avslutt konto nederst på siden.

Skal du avslutte en annen konto?

Avslutt brukskonto

Avslutt BSU-konto

Avslutt depositumskonto

Ser du etter skjema som hører til pensjonsløsningene våre?

Her finner du oversikt over våre pensjonsskjema, enten det gjelder arbeidsuførhet, dødsfall, uttak eller annet.

Skal du starte utbetaling av din pensjon?

Her finner du informasjon og kan starte utbetaling.