Kundeservice

Sparing og pensjon

Spør den digitale assistenten din! Viss du ikkje får svaret du treng, koplar vi deg vidare til ein rådgjevar.

Kundeservice

Spør den digitale assistenten din! Viss du ikkje får svaret du treng, koplar vi deg vidare til ein rådgjevar.

Laster chat ...

Sjå kor mykje du sparar, og tilpass sparinga di – om du vil.

Kjøpe, selje eller bytte fond – og sjå avkastinga på fonda dine.

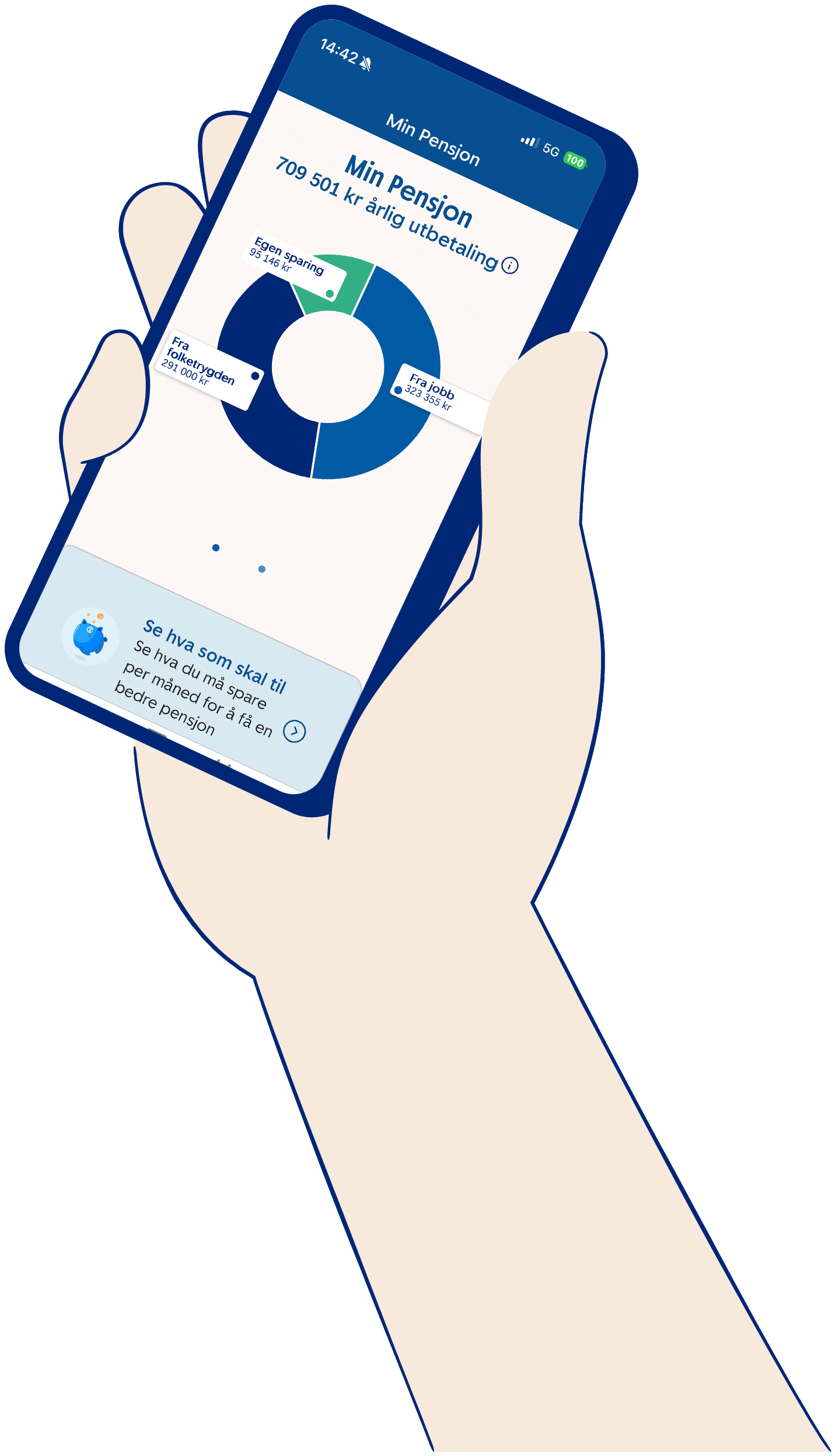

Logge inn og sjå kva du vil få i pensjon.

Få tips til korleis du bør ta ut pensjon.

Ein bufferkonto er ein sparekonto som skal hjelpe deg om det dukkar opp uventa hendingar og uforutsette utgifter. Ein buffer kan gjere dei sure, uforutsette utgiftene litt meir overkommelege. Har du ein buffer, har du pengar til å fikse sykkelen, vaskemaskina eller andre mindre morosame ting.

Som hovudregel anbefaler vi at du har ein buffer på ein til to månadslønningar.

Kor mykje du bør ha i buffer er avhengig av livssituasjonen din, kor du er i livet og kor mykje du eig.

Det finst ingen bestemt fasit, men vi har vi sett opp nokre eksempel på kor stor ein bufferkonto bør vere.

Sjå eksempel:

| Ung og student | Vi anbefaler 5000 til 10.000 kroner i buffer. |

| Ung med jobb | Vi anbefaler 15.000 til 25.000 kroner i buffer. |

| Par med barn | Vi anbefaler 50.000 kroner for husholdningen i buffer. |

Når du sparer til barn, er det viktig å vurdere om pengane skal sparast i ditt namn eller i namnet til barnet. Her ser du fordeler og ulemper med begge alternativa.

Spare til barnet i ditt namn

Fordelar

Ulemper

Spare til barnet i namnet til barnet

Fordelar

Ulemper

Rentes rente oppstår når du får renter, ikkje berre på beløpet du starta sparinga med, men også på rentene som kvart år blir lagt til det opphavlege sparebeløpet ditt.

Dette kallast òg rentes rente-effekten, ettersom du får renter (gevinst) både på sparepengane du har sett inn og på allereie oppnådd gevinst. Når du sparar i fond vil det seie avkastning på avkastninga.

Døme:

Viss du sparar i aksjefond, kan beløpet ditt i gjennomsnitt doble seg omtrent kvart tolvte år (før skatt og prisstigning), basert på ei forventa årleg avkastning på 6,25 prosent. Dette skuldast rentes rente-effekten og korleis du kan oppnå avkastning på avkastninga. Les meir om utrekninga og formelen på rentes rente-effekten her.

Sjå også:

Kva er forventa avkasting på fond?

Historisk avkastning er ingen garanti for framtidig avkastning.

Ein skil mellom aktiv og passiv fondsforvalting, også kalla aktivt forvalta fond og indeksfond.

Indeksfond er passivt forvalta fond, der fondet har som mål å følge utviklinga til ein referanseindeks, til dømes Oslo Børs. Det er ingen forvaltarar som aktivt tar stilling til kva aksjar eller verdipapir som skal kjøpast og seljast. Denne typen forvaltning krev lite oppfølging, noko som gir lågare kostnadar.

Risikoen i fondet følger den generelle risikoen i referansemarknaden over tid.

Til samanlikning har aktivt forvalta fond ein forvaltar, eller eit team av forvaltarar, som bestemmer kva aksjar eller verdipapir som skal kjøpast og seljast. På denne måten har forvaltaren moglegheit til å ta ansvarlege val for investeringane dine. Målet er å gi deg som eig fond høgare avkasting enn referanseindeksen fondet blir målt mot.

Sjå også

Når du skal starte å spare, kan det vere lurt å tenkje over kva du ønskjer å spare til. Spar til noko du gler deg til, eller noko konkret som ei hytte. Du kan òg spare til kvardagen, slik at du har litt ekstra å rute med viss utgiftene aukar meir enn du forventar.

Det finst ulike måtar å spare på. Her finn du nokre moglegheiter:

Ønskjer du fleire tips, kan du lese våre beste sparetips tilpassa deg.

Du kan endre beløpet som skal investerast i fond i mobilbanken eller nettbanken din, under aksjesparekontoen.

Ønsker du å spare meir enn 500 kroner i månaden, anbefalar vi at du opprettar ein fast spareavtale til fond.

Det blir oppretta mikrosparing til ein skjult konto, beløpet du sparer opp på denne kontoen blir brukt til å kjøpe andelar i fondet du har valt. Slik fungerer det

Det er gratis å mikrospare.

Sjå også kva skjer hvis eg ikkje har nok pengar på kontoen når kjøpet skal gjennomførast?

Har du ikkje nok pengar på kontoen vil ikkje kjøpet bli gjennomført, men det blir gjort nytt forsøk neste månad.

Sjå også: Korleis endrar eg beløpet i ein mikrosparavtale til aksjesparekonto?

Ja, du kan vere pålogga aksjetenesta på PC/Mac og mobil samtidig.

Stop loss er ein funksjon som du kan bruke for å automatisk selje ein aksjepost viss aksjen fell til eit visst nivå. Det kan vere greitt å nytte ein stop loss viss du ikkje har anledning til å følge aktivt med på markedet. Du kan aktivere Stop loss i aksjehandeltenesta.

Kurtasje er ein avgift du må betale kvar gong du kjøper eller sel aksjar og eigenkapitalbevis på børsen. Les meir om korleis du kjøper og sel aksjar på Oslo Børs.

For å rekne ut kor mykje renter du vil få i løpet av eit år, treng du å vite kva den årlege renta på kontoen din er, og kor mykje pengar du har ståande på kontoen.

Har du til dømes 100.000 kroner på ein sparekonto med ei rente på 3 %, blir reknestykket slik:

100.000 * 0,03 = 3000

Du vil altså få 3000 kroner i renter for å ha 100.000 kroner ståande på sparekontoen i eitt år.

Dette er berre meint som eit døme, så hugs å byte ut tala i reknestykket med det som gjeld for deg.

Ønsker du å vite kor mykje renter du har opptent så langt i år, kan du enkelt sjå dette ved å gå til renteinformasjonen på kontoen din i nettbanken og mobilbanken.

Rentene på sparekontoen din blir berekna dagleg, men blir utbetalt éin gong i året. Det betyr at sparepengane dine veks litt kvar dag, men at det totale rentebeløpet først blir utbetalt til sparekontoen din på slutten av året.

Du kan når som helst sjå kor mykje renter du har opptent så langt i år ved å gå til renteinformasjonen på sparekontoen din i nettbanken og mobilbanken.

Ja, du kan spare til barnet sjølv om barnet ikkje er kunde hos oss. Du kan opprette ein sparekonto i ditt namn og gi kontoen eit namn som gjer det enkelt å skilje den frå anna sparing, som til dømes namnet til barnet. Du kan òg spare i fond til barnet i ditt namn.

Når du sparer i ditt namn, har du full kontroll over pengane og kan sjølv bestemme når du ønsker å overføre pengane til barnet.

Sjå også:

Spare til barn

Viss sparekontoen står i namnet til ungdommen, vil ungdommen få tilgang til kontoen når hen fyller 18 år. Dette betyr at ungdommen får full kontroll over pengane sine og kan bruke dei som hen vil.

Samtidig mistar du som forelder tilgangen til denne kontoen. Du vil ikkje lenger sjå kontoen i nettbanken din med mindre ungdommen vel å gi deg tilgang til dette.

Har du spart til ungdommen på ein sparekonto i ditt namn, kan du sjølv bestemme når du overfører pengane til ungdommen.

Sjå også:

Endeleg 18 år!

Ja, det er mogleg å ta ut pengar frå fastrenteinnskotet før bindingstida er over, men då må du betale eit gebyr. Gebyret vert berekna utfrå beløpet du ønsker å ta ut og kor mange dagar som gjenstår av bindingstida.

Døme:

Viss du tar ut 100.000 kroner frå eit fastrenteinnskot med 12 månaders bindingstid der gebyret er på 5 % og det gjenstår 200 dagar til bindingstida utløper, vil rekneskapet sjå slik ut:

100.000 * 5 % * (200/365) = 2740 kroner

Du må altså betale 2740 kroner i gebyr. Det er med andre ord ganske dyrt å bryte bindingstida.

Reknestykket over er kun meint som eit eksempel. Aktuelle gebyrsatser finn du i prisliste eller i avtalen du har inngått.

Fastrenteinnskot og sparekonto er to måtar å spare på som eignar seg for ulike behov.

Fastrenteinnskot er eit fint alternativ dersom du veit at du ikkje treng pengane med det første.

Sparekonto er eit fint alternativ dersom du ønsker å ha pengane lett tilgjengeleg.

Når bindingstida for fastrenteinnskuddet utløper, blir kontoen automatisk endra til ein vanleg sparekonto. Rentene du har tent i perioden blir sett inn på kontoen før den vert endra.

Ja, du kan opprette så mange fastrenteinnskot du ønsker. Du kan for eksempel velje å binde eitt beløp i april og eit anna beløp i september. Då inngår du to ulike avtalar med den renta og bindingstida som gjeld ved oppretting.

Rentene utbetalast når bindingstida for fastrenteinnskotet utløper. Du får då rentene for heile perioden utbetalt samstundes.

Sjå òg:

Les meir om fastrenteinnskot

Ja, det kan du. Før bindingstida utløper, sender vi deg eit tilbod om å fornye fastrenteinnskotet ditt. Du kan då velje å vidareføre fastrenteinnskotet innan ein gitt frist.

Tilbodet du mottek kan ha ei anna rente enn forrige periode. Det er difor viktig at du set deg inn i de nye vilkåra før du fornyar fastrenteinnskotet.

Alle kort som er tilknytt kontoen fører til mikrosparing.

Nei, mikrosparing gjeld ikkje når du tar ut pengar i minibanken.

Når du bruker kortet kan det ta 1-3 dagar før sparebeløpet blir overført. Det vil vise på kontoen din som "småsparing". Neste dag vil det vise meir informasjon om kva kjøp som har ført til sparinga.

Det kjem an på kva type spareform du har valt. Har du fast trekk for eksempel 5 kroner blir det berre trekt 5 kroner. Har du prosenttrekk for eksempel 1 % blir det trekt av heile summen. Har du avrunding blir det gjort med utgangspunkt i heile summen.

BSU-konto oppretter du i nettbanken eller mobilbanken.

Er du under 18 år må kontoen opnast av dine foreldre/verge. Verge må sende oss ei melding i nettbanken eller mobilbanken, så hjelper vi dykk med å opprette BSU-kontoen.

Vi tilrår ikkje å spare i BSU før barnet har eigen inntekt og kan få skattefrådrag for sparinga.

Sjå også

BSU-reglar

Oppfyll bustaddraumen med BSU

Du kan spare i BSU til det året du fyller 33 år.

Du kan spare inntil 27.500 kroner kvart år i BSU, og maks 300.000 kroner totalt.

Det tar minst 11 år å spare opp maksbeløpet, og det vil seie at du seinast må starte sparinga det året du fyller 23 år for å få maks beløp.

Du kan flytte BSU-kontoen du har i ein annan bank til oss.

Når du vel å flytte BSU-kontoen din til oss, må du legge inn kontonummeret til BSU-kontoen du har i dag og bekrefte at du ønsker å flytte denne kontoen til oss.

Du kan berre ha éin BSU-konto, derfor er det viktig at denne flyttinga skjer korrekt og at du ikkje avsluttar BSU-kontoen din før du opprettar ein ny hos oss. Les meir om reglane for BSU her.

Ja, det kan du! Frå 1. januar 2021 blei det godkjent å bruke oppsparte BSU-pengar til oppussing, påbygging og vedlikeholdsarbeid på eigen bustad. Det vil seie at du for eksempel kan bruke BSU-pengane til oppussing eller påbygging (på eigen bustad) du har gjort frå 1. januar 2021.

Du er sjølv ansvarleg for kva du bruker BSU-pengane på. Dersom BSU-pengane brukast til formål som ikkje er godkjent i henhold til Skatteetaten sine føreskrifter, er det du som er pliktig å opplyse Skatteetaten. Ikkje godkjent bruk av BSU-pengane vil føre til at du må betale tilbake det du har fått i skattefradrag.

Du kan ikkje spare meir på BSU-kontoen etter at du har begynt å bruke BSU-pengene, med mindre det er pengar du har spart tidlegare i år. Desse er ikkje låste før årsskiftet og kan takast ut igjen.

Det er fleire reglar for BSU-sparinga. Ein av dei er at pengane du sparer på BSU-kontoen er øyremerka til bustad.

Dette kan du nytte pengane frå BSU-kontoen til:

Du er sjølv ansvarleg for kva du bruker BSU-pengane til. Dersom BSU-pengane blir brukt til føremål som ikkje er godkjent i samsvar med Skatteetaten sine reglar, er det du som er pliktig til å informere Skatteetaten.

Ikkje godkjent bruk av BSU-pengar vil føre til at du må betale tilbake det du har fått i skattefrådrag på sparinga.

Du kan ikkje spare meir på BSU-kontoen etter at du har begynt å bruke BSU-pengane, med mindre det er pengar du har spart tidlegare i år. Desse er ikkje låste før årsskiftet og kan takast ut igjen.

Før du har kjøpt din første bustad, får du eit skattefrådrag på 10 % av det årlege sparebeløpet på BSU, om du har skattbar inntekt. Etter at du har kjøpt din første bustad, får du ikkje skattefrådrag i det heile tatt.

Med god rente på BSU, og så lenge lånerenta er låg, kan det løne seg å fortsette sparinga. Dersom du sel bustaden og fortsetter å spare på BSU, har du igjen rett på skattefrådrag. Hugsa at du også kan bruke BSU-pengane til oppussing, påbygging og vedlikehald på eigen bustad.

Sjå også

Kan eg spare vidare i BSU sjølv om eg ikkje får skattefrådraget?

Løner det seg å velje andre måtar å spare på enn BSU når eg eig bustad?

Må eg bruke BSU-en min når eg skal kjøpe bustad?

Har du sett inn pengar på BSU-kontoen din, kan du få skattefrådrag for ein del av beløpet du har spart. Beløpet finn du under Skattefrådrag på skattemeldinga di.

Du finn også informasjon om kva banken har meldt inn til skatteetaten på årsoppgåva frå banken.

Årsoppgåva finn du under fana dokumentarkiv, så årsoppgåve.

Sjå også

Kor mykje er skattefrådraget på BSU og korleis får eg det?

Ja. Om du ikkje brukar BSU-kontoen din ved kjøp av bustad kan du framleis spare på BSU. Selve skattefradraget er forbeholdt dei som ikkje eig bustad per 31. desember i inntektsåret (heilt eller delvis), du vil derfor ikkje få skattefradrag etter at du har kjøpt bustad.

Har du kjøpt bustad før fylte 34 år, og renta på kontoen er høg, kan det vere ein fordel å vente med å «sprette» BSU-en, for renta på innskuddet kan vere høgare enn bustadlånsrenta.

Sjå også

Kva skjer med BSU-kontoen når eg fyller 34 år?

Bør eg behalde BSU sjøl om eg ikkje får skattefradrag?

Må eg bruke min BSU når eg skal kjøpe hus eller leiligheit?

Skattefrådraget på BSU er 10 % av det du sparer per år. Det vil seie inntil 2750 kroner. Pengane må vere på konto innan 31. desember, og stå over årsskiftet. Banken melder inn beløpet du har spart til Skatteetaten, som reknar ut skattefrådraget basert på inntekta di.

Skattefrådraget er berre for dei som ikkje eig eigen bustad frå før av. Det vil seie, eig du ein bustad (heilt eller delvis) per 31. desember får du ikkje skattefrådraget for dette året.

For å få fullt utbyte av BSU-frådraget, må du tene over 111.000 kroner. Først då betaler du nok skatt til at du får frådrag for det maksimale BSU-innskotet på 27.500 kroner.

Sjå også

BSU-reglar

Du kan spare 27.500 kroner kvart år i BSU, og maks 300.000 kroner totalt. Det tar minst 11 år å spare opp maksbeløpet.

Hugs at du ikkje kan spare lenger enn til og med det året du fyller 33 år, det vil seie at du seintast må starte sparinga det året du fyller 23 år for å få maks beløp.

Skattefrådraget for BSU-sparinga er frå 2021 forbeholdt dei som ikkje eig bustad. Det vil seie, eig du ein bustad (heilt eller delvis) per 31. desember i inntektsåret, får du altså ikkje skattefrådrag for dette året.

Sjå også

Må eg bruke mi BSU når eg skal kjøpe bustad?

Kan eg spare vidare i BSU sjølv om eg ikkje får skattefrådrag?

Ja, det må du. Alle må skatte av opptente renter når dei er overført til kontoen din.

Med BSU får du god risikofri avkastning på sparepengane dine også etter du har kjøpt bustad. Sjølv om du ikkje lenger får skattefrådrag, kan du fortsette å spare i BSU. Hugs at BSU-kontoen framleis må bli brukt til bustadsføremål. Dersom du ønsker høgare avkastning, eller ikkje vil binde pengane til bustadsføremål, kan det vere lønsamt å vurdere andre alternativ, for eksempel sparing i fond.

For å avslutte BSU-kontoen din må du fortelje oss kva BSU-pengane skal brukast til, og kontonummer eller lånenummeret som pengane skal overførast til.

Hugs at når du startar å bruke BSU-pengane er det ikkje lenger lov å spare vidare, og du kan heller ikkje opne ny BSU-konto.

Les meir om reglane for BSU

Skal du avslutte ein annan konto?

Avslutt brukskonto

Avslutt sparekonto

Avslutt depositumkonto

Aksjesparekonto er ein konto for deg som vil spare i aksjar og aksjefond.

Ein aksjesparekonto består i praksis av tre delar:

Aksjesparekonto gir deg fridom til å kjøpe, selje og byte fond og aksjar utan å betale skatt undervegs. Det betyr at du kan spare som du vil, og plassere pengane på nytt utan å måtte betale skatt. Du betalar først skatt når gevinsten blir tatt ut av kontoen.

For å selje fond i aksjesparekonto, må du gå inn på aksjesparekontoen din i nettbanken eller mobilbanken

Slik går du fram for å selje fond:

Når du sel eit fond på aksjesparekonto, hamnar pengane på bankkontoen knytt til aksjesparekontoen. Grunnen til at det er slik, er at du skal ha moglegheit til å reinvestere pengane dine utan at det går utover det skattemessig frie uttaket ditt.

Etter at du har seld fond, vil det gå inntil seks arbeidsdagar før pengar er tilgjengeleg på kontoen.

Kontoen finn du i visinga for aksjesparekontoen din. Herfrå kan du ta ut og sette inn pengar med umiddelbar verkning.

For å ta ut pengar frå aksjesparekontoen, må pengane vere på bankkontoen knytt til aksjesparekontoen din.

Har du pengar i dag i aksjefond eller aksjar, må du fyrst selje dei aksjefondene eller aksjane du ønskjer å selje. Det tar inntil seks verkedagar frå salget til pengane blir utbetalt til bankkontoen knytt til aksjesparekontoen.

Bankkontoen finn du i visninga for aksjesparekontoen din i mobilbanken og nettbanken. Her kan du ta ut og setje inn pengar med umiddelbar verknad. Husk at du må betale skatt når du tar ut eit beløp større enn det du har kjøpt aksjefond og aksjar for.

Sjå også

Kva er aksjesparekonto?

Ein realisasjon er når du sel aksjar eller fond med gevinst eller tap.

Gevinst ved realisasjon av aksjar eller fond er skattepliktig. På same måte er tap frådragsgodkjent.

Dette gjeld ikkje viss du sel innanfor ein aksjesparekonto. Då kan du kjøpe, selje og byte fond og aksjar, utan å skatte av gevinsten du har oppnådd først.

Du må betale skatt når du tek ut eit beløp større enn det du har kjøpt aksjefond og aksjar for. I nettbanken og mobilbanken har du full oversikt over aksjesparekontoen, og kva du kan ta ut skattefritt.

Du kan når som helst selje heile eller delar av fondet ditt i nettbanken eller mobilbanken. Der kan du velje mellom å selje fond som står på ein aksjesparekonto, eller fond frå porteføljekontoen din.

Slik går du fram for å selje fond:

Etter at du har selt fond, vil det gå inntil seks arbeidsdagar før pengar er tilgjengeleg på kontoen. Sal av fond frå ein porteføljekonto medfører skattemessig realisasjon (gevinst eller tap).

For å følgje med på barnet sitt fondssparing må du bestille innsyn til barnet si sparing. Det gjer du ved å sende oss ei melding innlogga frå mobil- eller nettbanken. Kravet for å få innsyn er at du sjølv har fond, porteføljekonto eller aksjesparekonto hos oss.

Foreldrar/verjar får ikkje moglegheit til å kjøpe, byte eller selje barns fond i sin nettbank eller mobilbank, kun innsyn.

Aksjefond

Eit aksjefond består av eigardelar i fleire børsnoterte selskap. Dette betyr at du ved å investere i eit aksjefond indirekte eig aksjar i dei ulike selskapa som fondet har investert i. Når den samla verdien av selskapa i fondet stig, stig òg verdien på pengane du har spart i fondet.

Aksjefond passar for deg som ønsker høg avkasting, skal spare i 10 år eller meir, og toler at sparepengane dine svingar ein del. Du tar mindre risiko ved å spare i aksjefond framfor enkeltaksjar, sidan du ikkje set alle pengane dine i berre eitt selskap.

Aksjefond bør du kjøpe innanfor ein aksjesparekonto. Aksjesparekonto gir deg fridom til å kjøpe, selje og byte fond og aksjar utan å betale skatt undervegs.

Vel du å spare i aksjefond kan du velje korleis pengane dine skal plasserast, og forvaltast. Det er i hovudsak to kategoriar aksjefond du kan velje mellom: indeksfond og aktivt forvalta fond.

Rentefond

Rentefond er eit samleomgrep på fond der pengane dine blir plasserte i lånepapir frå selskap, styresmakter og kommunar. Ein obligasjon er eit verdipapir som bevis på at du har lånt vekk pengar. Du tener pengar på renta som selskapa betaler på lånet.

Rentefond passar for deg som ønsker høgare avkasting enn på sparekonto, utan å ta for stor risiko.

Rentefond kjem i ulike variantar, og det er forventa at noko svingar meir enn andre. Kor høg avkasting du kan forvente å få i eit rentefond avheng av kor høg risiko fondet tar. Likevel har rentefond normalt sett lågare svingingar og risiko enn viss du skulle spare i eit 100 prosent aksjefond.

Det er fleire fordelar med å spare i namnet til foreldra når ein skal spare i fond til barn.

Sjå også

Spare i fond til barn i ditt namn

Spare i fond til barn

Når du kjøper og sel eit fond, vil verdien kunne endre seg etter at du har trykt kjøp eller sal. Dette er fordi kursen blir sett til faste tidspunkt. Verdien vil endre seg fram til sluttkurs for dagen er sett.

Nasjonale fond:

Internasjonale fond:

Når du har kjøpt eller selt fond, ser du dette med ein gang i ordrehistorikken for behaldninga di på fondsinformasjonen i nettbanken og mobilbanken. Der ligg salet eller kjøpet som ei eiga linje med status, til dømes under registrering eller til behandling. Når kjøpet er gått gjennom, vil du sjå fondsnamnet og marknadsverdi under behaldninga i visninga mine fond.

Frå du sel dine fondsandelar tar det fire til seks virkedagar før du har pengane på konto.

For å gi andre moglegheit til å sjå dine fond, må du bestille tilgang til personen du vil dele med. Gå til Fond i nettbanken eller mobilbanken og vel Innstillingar. Vel Gi innsyn til kontoen og fyll ut informasjon om den du ønsker å gi innsyn.

Personen må vere over 18 år, og fondskunde. Personen med innsyn kan følge med på sparinga di, men dei kan ikkje kjøpe eller selje fond.

Du bestemmer sjølv kor mange fond du vil spare i, men det kan vere lurt å spreie risikoen gjennom å spare i fond på tvers av geografi og bransjar. Då blir du mindre utsett om aksjemarknaden eller bransjen i eit land skulle falle. Uansett er det viktig å hugse at om du skal spare i mange år, betyr det ikkje så mykje med eit mellombels fall i marknaden.

Våre fremste fagfolk tilrår at du har ei hovudvekt av sparinga i globale aksjefond, og noko i fond som investerar her heime i Norge. Det kan du gjere ved å velje ein av våre tre fondspakkar, som hjelper deg raskt i gang med sparinga. Du kan òg velje eit fond som investerer i fleire fond – slik som fonda du finn i den smarte fondsløysinga Alt-i-eitt.

Det er ei viss risiko knytt til å spare i fond, som betyr at du kan tape pengar. Når du sparar i fond er det viktig å hugse at god tid er nøkkelen til trygg sparing. Held du deg til planen, også i dårlege tider, vil du sannsynlegvis oppnå større avkastning enn ved andre spareformer.

Risiko

Risikoen i eit fond seier noko om kor mykje du kan forvente at fondet svingar i verdi. Fond med høgare risiko vil svinge meir over tid, men kan også gje høgare forventa avkastning.

Det betyr at dersom du ønsker at sparepengane dine skal vekse mykje i verdi, må du tole periodar med store verdisvingningar, sjølv om dette kan gje negativ verdi i periodar. Uansett er det viktig å hugse at om du skal spare i mange år, betyr det ikkje så mykje med eit mellombels fall i marknaden.

Kor lenge du skal spare, påverkar kor stor risiko du bør ta for sparepengane dine. Skal du spare lenge kan du tole å ta høgare risiko, fordi du gir sparinga di betre tid til å ta igjen periodar med verdifall. Har du derimot ein kort sparehorisont, bør du velje fond med lågare risiko.

Aksjeandelen bestemmer

Aksjar kan gje høg avkastning, men inneber altså ei viss risiko. Størrelsen på aksjeandelen i eit fond er med på å påverke risiko og forventa avkastning. Å eige aksjar i fond gir lågare risiko enn å eige aksjar i berre eitt selskap. Fordi eit fond kjøper bitar av mange forskjellege selskap blir risikoen meir spreidd. Viss eit selskap gjer det dårleg treng du ikkje merke noko til det, fordi det kan gå bra med alle dei andre.

Historisk avkasting for fond er ingen garanti for framtidig avkasting. Framtidig avkasting avheng mellom anna av marknadsutviklinga, kor dyktig forvaltar er, risikoen til fondet, og dessutan kostnader ved forvaltning og innløysing. Avkastinga kan bli negativ som følge av kurstap.

Det er fleire fordelar med å opprette ein eigen aksjesparekonto til barnet ditt:

To spareavtalar i aksjesparekonto

For å halde sparinga frå kvarandre kan du spare i to aksjesparekontoar. Ved å ha ein spareavtale på kvar aksjesparekonto blir det enkelt for deg å skille spareavtalane frå kvarandre. Gi gjerne aksjesparekontoane dine ulike namn, så blir det endå lettare å ha oversikt. Denne løysinga passar for eksempel fint om du sparer til fleire barn, eller til ulike føremål.

To spareavtalar i fond

Har du fond som ikkje passar på aksjesparekonto, eller ikkje ønsker denne løysinga, kan du spare i ein porteføljekonto. For å halde spareavtalane atskilte må du opprette ulike fondskontoar. Gi kontoane ulike namn, så blir det lettare for deg å ha oversikt.

Skal du spare i mange år, betyr det ikkje så mykje med eit midlertidig fall i aksjemarknaden. Faktisk kan det vere ein fordel – no kan du kjøpe billege aksjar, som kan stige i verdi når marknaden går oppover igjen. Ein gyllen regel for aksjeinvesteringar er å kjøpe når det er billeg og selje når det er dyrt. Pengar tent!

Har du derimot dårleg tid, eller er avhengig av å kunne ta ut pengane dine på kort varsel, vil det same fallet i aksjemarknaden kunne slå uheldig ut. Du sel deg ut på eit dårleg tidspunkt, fordi du ikkje har tid til å vente på den neste positive utviklinga i marknaden. I verste fall kan du tape pengar.

Is i magen lønner seg, og på sikt har marknaden historisk alltid gått oppover.

Sjå også

Sparing i fond:

Kort om kjøp og sal av aksjar

Kva er forventa avkastning på fond?

Fond

Fond er ei samling av aksjar eller andre verdipapir. Sparar du i fond vil pengane bli forvalta for deg av profesjonelle forvaltarar.

Ved å spare i eit fond spreier du pengane dine på mange ulike selskap. Korleis du sparer avheng av kor lenge det er til du treng pengane, kor høg avkasting du forventar å få, og i kor stor grad du toler at sparepengane svingar i verdi i løpet av spareperioden. Du kan forvente å sjå pengane vekse raskast i aksjefond og mindre i rentefond – kombinasjonsfond ligg i mellom. Les meir om aksjefond, rentefond og kombinasjonsfond.

Aksje

Ein aksje er ein eigardel i eit aksjeselskap. Kjøper du ein aksje i eit selskap, kjøper du ein del av dette selskapet. Gjer selskapet det bra, vil verdien av aksjen din stige fordi selskapet blir meir verdt. Verdien kan også synke om selskapet går dårleg.

Med aksjar kan du sjølv bestemme kva selskap du vil eige. Risikoen er ofte større enn ved å spare i fond. Dersom du ønsker å ha meir kontroll på risikoprofilen din og investeringsval, har du moglegheita til å gjere dette i aksjehandeltenesta.

Når du sparer på konto får du renter på beløpet du har på kontoen. I fond kallast dette for avkasting.

Forventa avkasting seier noko om kor mykje du får tilbake for investeringane dine, og er basert på avanserte reknestykke og historiske data.

Storleiken på aksjeandelen i eit fond er med på å påverke risiko og forventa avkasting for det fondet. Eit aksjefond med 100 % aksjar har ein forventa høgare avkasting enn eit rentefond, men inneber altså ein viss risiko.

God tid er nøkkelen til trygg sparing i fond. Jo lenger tidshorisont du har, jo høgare andel aksjar kan du ha utan at risikoen aukar. Held du deg til planen, også i dårlege tider, vil du sannsynlegvis oppnå større avkasting enn ved andre spareformer.

Sjå også

Kva er fond?

Kan eg tape pengar på å spare i fond?

Kva er aksjefond og rentefond?

Kva er indeksfond?

Om det avdekkast at ein fondsleverandør er i brot med retningslinjene våre for berekraftmerking av fond, vil konsekvensen av dette avhenge av kva type brot det handlar om.

Dersom vi oppdagar at leverandørar investerer i verksemder som sjølve, eller gjennom einingar dei kontrollerer, investerer i kontroversielle våpen, vil vi først ta det opp med leverandøren det gjeld. Vi vil følge opp at leverandøren foretar målretta tiltak for å bringe forholdet i samsvar med retningslinjene våre. Dette vil ofte skje gjennom samarbeid med andre aktørar. I tilfelle der SpareBank 1 ikkje vurderer forvaltaren sine tiltak som tilfredsstillande innan rimelig tid, kan det vere aktuelt å fjerne fondet frå lista over anbefalte fond. I ytterste konsekvens kan den enkelte banken stanse nysal av det aktuelle fondet.

Oppdagar vi at ein leverandør er i brot med éi eller fleire forventningar, vil leverandøren sine fond bli trekt tilsvarande i kategori under score for negativ screening i vår ESG-merking av fond.

Sjå også

Spare i fond

Du kan velje mellom aksjefond, indeksfond, rentefond eller kombinasjonsfond.

Aksjefond: Eit aksjefondbestår av eigardelar i fleire børsnoterte selskap. Dette betyr at du ved å investere i eit aksjefond indirekte eig aksjar i dei ulike selskapa som fondet har investert i. Bedrifta tener pengar viss den samla verdien av selskapa i fondet stig. Aksjefond passar for deg som ønsker høg avkasting, skal spare i 10 år eller meir, og toler at sparepengane dine svingar ein del.

Aksjefond kan vereindeksfondelleraktivt forvalta fond. Her kan du lese meir om forskjellen på aktivt forvalta fond og fond som følger ein index.

Rentefond: Ved å spare i rentefond lånar du i praksis bort pengane dine til fleire selskap. Du tener pengar på renta som selskapa betalar på lånet. I eit rentefond tener ein ikkje like mykje som i eit aksjefond, men det er ein meir føreseieleg spareform fordi risikoen er låg.

Eit kombinasjonsfond består av både aksjefond og rentefond. Fondet passar for deg som ønsker å tilpasse kor stor risiko du ønsker å ta. Jo høgare aksjeandel kombinasjonsfondet har, jo høgare er forventa verdistigning på sparepengane. Kombinasjonsfond som har meir enn 80 prosent aksjeandel kan du kjøpe innanfor aksjesparekonto, viss ikkje kjøpast det i den ordinære fondsløysinga.

Sjå også

Kva er fond?

Kva er indeksfond?

Oversikt over alle fond vi tilbyr

Kva er forskjellen på fond og aksjar?

Du kan velje mellom fire Alt-i-ett-planar, som består av ulike samansetningar av aksjefond og rentefond. Du kan sjølv tilpasse risikoen ved å velje den planen som har den samansetninga av aksjar og renter som passar deg best.

I alle planane finn du aktivt forvalta aksjefond og ein andel indeksfond.

Aktivt forvalta fond er inkludert, slik at vi kan ta ansvarlege val for sparinga di– i det vi meiner er dei aller beste selskapa. Aktivt forvalta fond har ein forvaltar eller eit team av forvaltarar som bestemmer kva aksjar eller verdipapir som skal kjøpast og seljast.

Indeksfond er inkludert for å spreie sparinga di på tvers av land, regionar og bransjar, samtidig som det gir ein lågare totalkostnad på sparinga di. I planane finn du vårt eige indeksfond, SpareBank 1 Indeks Global. Det er ingen forvaltarar som aktivt tar stilling til kva aksjar eller verdipapir som skal kjøpast og seljast. Denne typen forvaltning krev lite oppfølging, noko som gir lågare kostnadar.

Formidlingshonoraret blir trekt automatisk kvart halvår gjennom nedsalg av fondsandelar. På lik linje med anna salg av fondsandelar er også dette skattepliktig. Du må betale skatt viss du sel fondsandelar med gevinst, og viss du sel fondsandelar med tap får du frådrag.

Formidlingshonoraret og utfyllande informasjon om fonda dine finn du i årsoppgåva du får frå banken. Informasjonen frå årsoppgåva er forhåndsutfylt i skattemeldinga di, så du treng berre å kontrollere at beløpa stemmer.

Les meir om prisar for fondssparing her.

Ja, det kan du! Det er ingen bindingstid på sparing i fond. Du kan selje fondsandelar når du sjølv ønsker det.

Hugs på at overføring eller sal av fond kan gi skattemessige konsekvensar.

Når du sparer i fond i SpareBank 1 Sogn og Fjordane, er prisen todelt. Du betaler ein pris til forvaltaren av fondet, og ein pris til banken som leverer tenesta.

Forvaltningshonorar (til fondsforvaltar) trekkast automatisk gjennom justering av fondet sin kurs, løpande gjennom året. Det betyr at du ikkje betaler noko direkte, men at kostnaden blir trekt frå fondet sin verdi. Honoraret blir oppgitt som ein årleg pris, men trekkast frå fondet dagleg.

Formidlingshonorar (til banken) trekkast på ein av følgande måtar:

Viss formidlingshonoraret er under 100 kroner, ventar vi med å trekke det til neste periode.

Når du sparer til pensjon, kan du velje mellom ulike spareprofilar – avhengig av korleis du sparer:

Har du pensjonssparing gjennom jobben?

Då får du automatisk ein alderstilpassa spareprofil. Det betyr at sparinga blir tilpassa alderen din, og at du tar mindre risiko jo eldre du blir. Du kan når som helst endre til ein annan profil som passar betre for deg og kor mykje risiko du ønsker å ta.

Startar du eigen pensjonssparing i IPS eller pensjonssparekonto?

Då hjelper vår digitale rådgjevar deg. Du svarar på nokre enkle spørsmål og får eit forslag til spareprofil – basert på kor mykje risiko du er komfortabel med. Du vel sjølv om du vil følge anbefalinga, eller velje ein annan spareprofil som passar deg betre.

Her ser du kva spareprofilar du kan velje mellom:

Alder

Alderstilpassa spareprofil gjer det enkelt for deg. Sparinga blir tilpassa alderen din, slik at du gradvis tek litt mindre risiko jo eldre du blir. Dette skjer ved at andelen aksjefond blir redusert, og andelen rentefond blir auka. Då har du større sjanse for god avkasting når du er ung, samtidig som gevinsten blir sikra når du nærmar deg pensjonsalder.

Profilen har automatisk nedtrapping frå 40–67 år. Aksjeandelen blir redusert frå 100 til 20 %.

Rentefond består av om lag 5 % eigedom. Dette gjeld ikkje Svanemerka forvalting.

Renter

Renter: 100 % rentefond

Spareprofilen renter er for deg som er opptatt av tryggleik, og vil ta minst mogleg risiko. Pengane dine blir sett saman av renter.

Rentefond består av om lag 5 % eigedom. Dette gjeld ikkje Svanemerka forvalting.

Forsiktig

Forsiktig: 25 % aksjefond

Spareprofilen forsiktig betyr at pengane dine blir fordelt mellom aksjar og renter. Fordelinga med 25 % aksjar og 75 % renter passar for deg som er opptatt av tryggleik og ønsker låg risiko.

Profilen har automatisk nedtrapping frå 57–67 år. Det betyr at aksjeandelen blir redusert frå 25 til 10 %. Du kan slå av nedtrappinga viss du ønsker det.

Rentefond består av om lag 5 % eigedom. Dette gjeld ikkje Svanemerka forvalting.

Moderat

Moderat: 50 % aksjefond

Spareprofilen moderat betyr at pengane dine blir fordelt mellom aksjar og renter. Fordelinga med halvparten i aksjar og halvparten i rente passar for deg som er opptatt av tryggleik og avkastning, men toler noko risiko.

Profilen har automatisk nedtrapping frå 57–67 år. Det betyr at aksjeandelen blir redusert frå 50 til 20 %. Du kan slå av nedtrappinga viss du ønsker det.

Rentefond består av om lag 5 % eigedom. Dette gjeld ikkje Svanemerka forvalting.

Offensiv

Offensiv: 75 % aksjefond

I spareprofilen offensiv blir pengane dine plassert med 75 % i aksjar og 25 % i rente. Spareprofilen passar for deg som er opptatt av avkasting og er villeg til å ta ein del risiko.

Profilen har automatisk nedtrapping frå 57–67 år. Det betyr at aksjeandelen blir redusert frå 75 til 30 %. Du kan slå av nedtrappinga viss du ønsker det.

Rentefond består av om lag 5 % eigedom. Dette gjeld ikkje Svanemerka forvalting.

Aksjar

Aksjar: 100 % aksjefond

Spareprofilen aksjar betyr at pengane dine berre blir sett saman av aksjar. Dette er spareprofilen for deg som er opptatt av høg avkastning, og som er villig til å ta høg risiko.

Profilen har automatisk nedtrapping frå 57–67 år. Det betyr at aksjeandelen blir redusert frå 100 til 40 %. Du kan slå av nedtrappinga viss du ønsker det.

Alle som jobbar i ei bedrift med innskotspensjon med investeringsval får automatisk eigen pensjonskonto. Eigen pensjonskonto blir oppretta heilt automatisk hos din arbeidsgjever sitt pensjonsselskap.

Eigen pensjonskontoer ein konto der all pensjonen din frå tidlegare og noverande arbeidsgjevarar blir samla.

Pensjonssparing med skattefordel (IPS) kan kjøpast av deg mellom 18 og 75 år, som er skattepliktig i Norge.

Ved innføringa av den nye IPS-ordninga vil det ikkje lenger vere mogleg å etablere avtale med gamal IPS-ordning. Eksisterande avtalar kan vidareførast med dei same skattemessige vilkåra som då dei vart inngått. For dei aller fleste vil det løne seg å stoppe sparing i gamal IPS-avtale og opprette ei ny IPS-avtale med nye og betre skattereglar.

Nei, i henhald til reglane for IPS er pengane låste til du fylle 62 år. Utbetalinga må foregå minimum til fylte 80 år.

For å få skattefordelen på di pensjonssparing i IPS må du innbetale pengane innan årets siste frist som banken set.

Pensjonssparing med skattefordel (IPS) er ein pensjonssparing der du kan spare inntil 25.000 kroner per år og få 22 prosent av innbetalinga tilbake på skatten. Pensjonssparinga er fritatt for formueskatt, har alminneleg beskatning ved utbetaling og kan takast ut frå tidlegast fylte 62 år. Du bestemmer sjølv om du vil spare mykje eller lite, samt om du vil spare månedleg og/eller gjere eingongsinnbetalingar. Pensjonssparinga har også garanti for negativ avkastning (verdifall) i utbetalingsperioden, eller etter fylte 70 år om utbetaling startar seinare. Det betyr at saldo i utbetalingstida ikkje kan reduserast med meir enn kostnadar og utbetalt beløp. Garantien sikrar stabilitet og tryggleik i dei åra pengane skal utbetalast.

Hovudforskjellen mellom pensjonssparingane er:

Utbetalinga for "gammal IPS" beskattast som pensjonsinntekt. For «Ny IPS» beskattast utbetalinga som alminneleg inntekt.

Maksbeløpet for samla sparing på IPS er 25. 000 kroner per år.

Etter at du har starta sparing på pensjonssparekonto kan du tilpasse spareavtalen din, eller gjere ekstra innbetalingar.

For første innbetaling vil du motta ein faktura. Bruk konto- og KID-nummeret på fakturaen for å gjere ekstra innbetalingar. Minstebeløp er 1000 kroner.

Detaljar om sparinga di finn du i Min pensjon.

Det tek som regel 5 arbeidsdagar før beløpet viser på di IPS.

Din pensjonsutbetaling vil bestå av tre delar. Ein del frå folketrygda, ein del frå noverande og tidlegare arbeidsgjevarar, og den delen du har spart sjølv.

Frå folketrygda (NAV)

Kvart år setjast det av eit beløp av løna di til pensjonssparing. For dei fleste av oss utgjer det ca. halvparten av det vi har i løn.

Frå arbeidsgjevar

Arbeidsgjevar sparer minst 2 % av løna di i pensjon, beløpet trekkast ikkje frå løna. Beløpet utbetalast først når du pensjonerer deg. Offentleg tilsette har som oftast ein tenestepensjon som saman med pensjonssparing frå folketrygda utgjer 66 % av løna.

Eiga sparing

Erfaringane våre tilseier at dei fleste ønsker 80 % eller meir av løna som pensjonist. For å få til dette må du òg spare litt sjølv.

Kvar år setjast det av eit beløp som tilsvarar 18,1 % av løna di i ei pensjonsbehaldning. Av dette betalar du sjølv ein del i trygdeavgift, arbeidsgjevar betalar arbeidsgjevaravgift og staten betalar resten. Jo fleire år du jobbar, jo større blir pensjonen frå staten eller folketrygda. Pensjon fordelast på tal år du forventar å leve. Pensjonerer du deg tidleg blir det fleire år å fordele pensjonen på og dermed mindre utbetalt kvart år. Du finn ein oversikt over kva du får utbetalt på nav.no. Det er berre inntekt under 7,1G som staten set av pensjon til.

I det private finst det tre typar pensjonsordningar, og det er arbeidsgjevar som bestemmer kva ordning du får. Det må minst vere ein innskotspensjon på 2% av løna. Det er dette som kallast Obligatorisk tenestepensjon eller OTP. Tilsette i stat, fylke og kommune har som hovudregel ein offentleg tenestepensjon som saman med alderspensjon utgjer 66% av løna.

Innskotspensjon: Arbeidsgjevar sparer ein fastsett prosent av løna di. Storleiken på pensjonen din vil primært avhenge av kor mykje som er innbetalt og avkastinga. Du bestemmer sjølv kor høg risiko du vil ha på sparinga. Når du sluttar får du eit pensjonskapitalbevis.

Ytelsespensjon: Arbeidsgjevar betalar for at du skal få ein garantert fast utbetaling. Når du sluttar får du ein fripolise.

Hybridpensjon: Arbeidsgjevar sparer ein fast prosent av løna di, og du får ein garantert fast utbetaling. Storleiken på pensjonen din vil primært avhenge av kor mykje som er innbetalt og avkastinga. Når du sluttar får du eit pensjonsbevis.

Utbetaling av pensjon varierer frå type avtale og kor avtalen er plassert, men dei fleste pensjonsleverandørane utbetalar pensjonen innan den 20. i månaden. Nokre pensjonsleverandørar vel å betale ut tidlegare i desember.

Administrasjonsgebyr:

0,1 prosent (gebyret er i prosent av saldo per år og belastar saldo månadleg)

Forvaltingshonorar %

Indeksforvalting: 0,5 prosent

Svanemerka forvalting: 0,5 prosent

Renter: 0,5 prosent

Aktiv Alderstilpassa: 1,15 - 0,63 prosent

Aktiv Forsiktig: 0,66 prosent

Aktiv Moderat: 0,83 prosent

Aktiv Offensiv: 0,99 prosent

Aktiv Aksjar: 1,15 prosent

Pris for forsikring ved dødsfall

Pris for livsforsikring avheng av saldo og alder på den som er forsikra, og belastar saldo månadleg. Døme på årleg pris ved ein saldo på 100 000 kroner:

| Alder | Pris for forsikring | Pris i prosent av saldo |

| 20 | 1,40 | 0,0014 % |

| 30 | 1,79 | 0,0018 % |

| 40 | 3,00 | 0,0030 % |

| 50 | 6,83 | 0,0068 % |

| 60 | 18,93 | 0,0189 % |

| 70 | 57,22 | 0,0572 % |

| 80 | 178,30 | 0,1783 |

| 90 | 561,19 | 0,5612 % |

Nei. Det er ulike skattereglar på dei to pensjonssparingane, og ein kan derfor ikkje slå dei saman.

Selskapet du har i dag har ein månads frist på å flytte pensjonskapitalbeviset. Når avtalen er flytta får du tilsendt nye avtaledokument frå oss.

I kundeportalen Min pensjon har du alltid oversikt over pensjonskapitalbevis som står hos oss.

Er du usikker på om du har fleire pensjonskapitalbevis?

På norskpensjon.no finn du ei oversikt over pensjonsavtalane dine. Der finn du òg avtalenummer på dei ulike pensjonskapitalbevisa dine. Dette nummeret treng du for å kunne samle bevisa hos eitt og same selskap, som for eksempel oss.

Nei. Det er ulike skattereglar på gammal IPS-sparing og den nye IPS-ordninga og avtalene kan difor ikkje slås saman.

Pensjonskapitalbevis er ein pensjonsrettigheit du har frå et tidlegare arbeidsforhold i ei bedrift med innskotsbasert pensjonsordning. Fripolise er ein pensjonsrettigheit du har frå eit tidlegare eller noverande arbeidsforhold i ei bedrift med ein ytelsesbasert tenesteordning.

Eit pensjonskapitalbevis forvaltast i aksje- og rentefond. Du kan velje mellom tre måtar å forvalte pengane dine på:

Når du flyttar pensjonskapitalbeviset til oss, får du automatisk alderstilpassa spareprofil med aktiv forvaltning. Det betyr at sparinga tilpassar alderen din, slik at du gradvis tar litt mindre risiko jo eldre du blir. Dette skjer ved at andelen aksjefond blir redusert, og andelen rentefond blir auka. Då har du større sjanse for god avkasting når du er ung, samtidig som gevinsten vert sikra når du nærmar deg pensjonsalder. Les meir om våre spareprofilar her.

Du kan sjølv endre investeringsval og spareprofil etter at pensjonskapitalbeviset er oppretta hos oss.

Dette gjer du enkelt ved å logge inn i kundeportalen Min pensjon.

Dette bør du gjere

Når du kjøper pensjonssparing med skattefordel (IPS) får du alderstilpassa spareprofil der det er alderen din som avgjer korleis pengane vert investert. Når det er lenge igjen til du skal starte utbetaling er aksjeandelen høg. Høg aksjeandel ventar å gi best avkasting på langsikt. Når det er mindre enn 27 år igjen til utbetalingsdato, trappast andelen aksjar gradvis ned for at du skal unngå store svingingar i saldoen når det nærmar seg utbetaling.

Viss du vil endre spareprofilen din, kan du gjere det i mobilbanken eller nettbanken din etter at IPS-avtalen er oppretta.

Kva som skjer med eigen pensjonskonto når du byter jobb er avhengig av kva du har valt for eigen pensjonskonto, og kva pensjonsordning den nye arbeidsgjevaren din har.

Avkastinga på sparing i pensjonssparekonto er skattefri fram til du startar utbetaling. Når du tek ut pengane, blir aksjeavkasting skattlagd som aksjar og renteavkasting som renter.

Skattesats på avkasting frå renter er 22 % i 2025. Skatt på avkasting frå aksjar er 37,84 % i 2025. Kva som skal skattleggast som aksjar og kva som skal skattleggast som renter, blir berekna ved å finne gjennomsnittleg aksjeandel i heile avtaleperioden.

Du får skjerming (skattefritt grunnlag) på avkastinga frå aksjar. Saldoen din tel med når styresmaktene bereknar formuesskatt, men han tel som 80 % av verdien. Du får altså ein verdsetjingsrabatt på 20 % på den delen som gjeld aksjeformuen.

Det blir ikkje trekt forskotsskatt på pensjonssparekonto.

Det er ikkje mogleg å berre ta ut investert beløp på pensjonssparekonto. Det beløpet som blir tatt ut, vil vere basert på fordeling mellom investert beløp, avkasting og total saldo på avtalen.

Kva betyr dette i praksis?

Nedanfor er det to ulike tilfelle. I begge døma har kunden 110.000 kroner i saldo og tek ut 11.000 kroner, men likevel blir dei skatta ulikt.

Døme 1:

Investert beløp: 100.000 kroner.

Avkasting: 10.000 kroner.

Uttak: 11.000 kroner.

I dette tilfellet blir det teke ut 10.000 kroner frå det investerte beløpet og 1000 kroner frå avkastinga.

Realisert avkasting er 1000 kroner, og det er dette beløpet det skal skattast av.

Døme 2:

Investert beløp: 10.000 kroner.

Avkasting: 100.000 kroner.

Uttak: 11.000 kroner.

I dette tilfellet blir det teke ut 1000 kroner frå det investerte beløpet og 10.000 kroner frå avkastinga.

Realisert avkasting er 10.000 kroner, og det er dette beløpet det skal skattast av.

Du kan spare inntil 25.000 kroner i året med IPS (Pensjonssparing med skattefordel). Minste månadlege sparebeløp er 300 kroner og minste eingongsinnskot er 1.000 kroner. Du bestemmer sjølv kor mykje du ønskjer å spare, samt om det skal skje via månadleg sparebeløp og/eller eingongsinnbetalingar.

Pensjonssparing med skattefordel (IPS) Dette betyr at beløpet du til ei kvar tid har ståande ikkje er gjenstand for formuesbeskatning. Det er først ved uttak av sparinga du blir beskatta – og då med ein gunstig beskatning som er alminneleg inntekt.

Pensjonssparekonto er fleksibel sparing til pensjon. Pengane er ikkje låst fram til ein bestemt alder, og du kan når som helst ta ut heile eller delar av saldoen utan at det kostar deg noko. Pensjonssparekonto kan kjøpast av deg mellom 18 og 65 år. Pengane vert utbetalt frå du er 67 år og i 10 år, men dette kan du endre dersom du ønsker.

Når du startar sparing i pensjonssparekonto plasserast pengane dine i Alderstilpassa profil. Der justerast aksjeandelen i forhold til kor lenge det er til du skal starte utbetaling. Dersom du vil endre spareprofil kan du gjere det etter at avtalen er oppretta. Du kan velje mellom spareprofilar med ulik grad av aksjar.

Pensjonssparekontoen inneheld også ein forsikring. Dersom du døyr vil 105 % av pengane på kontoen utbetalast til dine etterlatne. Du kan sjølv bestemme kven du vil at skal få pengane.

Når du sparer hjå oss blir du automatisk eKunde. Det betyr at alle avtaledokumenta dine er tilgjengelege i pensjonsoversikta i mobilbanken og nettbanken.

Ein fripolise er bevis for ein pensjonsrettigheit frå ein ytelsespensjonsordning som du får når du sluttar i ei bedrift eller når arbeidsgjevar avviklar eller endrar ordninga.

Du vil motta kontoutskrift kvart år frå selskapet som forvaltar fripolisen din. Viss du ønsker ein samla oversikt over dine pensjonsavtalar finn du det på www.norskpensjon.no

Pensjonskapitalbevis (ofte forkorta PKB) er eit "bevis" på pensjonspengar du har opparbeidd deg i tidlegare jobbar du har hatt. Du får eit bevis kvar gong du sluttar i ei bedrift som har innskotsbasert pensjonsordning. Det vil seie at jobben sparer ein fast prosent av løn kvar månad til pensjonen din.

Har du bytta jobb fleire gonger er det sannsynleg at du har eitt eller fleire pensjonskapitalbevis. Kor pensjonen din er plassert blir bestemt av bedrifta du jobbar i, men når du sluttar i jobben kan du velje å flytte pensjonskapitalbevisa dit du sjølv ønsker.

Pensjonskapitalbevisa kan tidlegast utbetalast ved 62 år og utbetalast i minst 10 år.

Når du sparer til pensjon i ein alderstilpassa spareprofil er det alderen din som avgjer korleis pengane vert investert.

Når det er lenge igjen til du skal starte utbetaling av pensjonen din er aksjeandelen høg. Høg aksjeandel ventast å gje best avkasting på lang sikt. Når det er mindre enn 27 år igjen til utbetalingsdato, trappast andelen aksjar gradvis ned for at du skal unngå store svingingar i saldoen når det nærmar seg utbetaling.

Viss du vil endre andelen aksjefond i spareprofilen din, kan du gjere det i nettbanken eller mobilbanken din etter at avtalen er oppretta.

Innskotspensjon er den vanlegaste måten for bedrifter å spare til pensjon for sine tilsette. Om du er tilsette i ei bedrift som har innskotspensjon betyr det at bedrifta set av ein prosentsats av løna di til pensjon. Her kan du lese meir om innskotspensjon som pensjonsordning.

Storleiken på din framtidige alderspensjon avhenger av kor mykje som sparast, kor lenge det sparast, avkastinga og lengda på utbetalingsperioden.

Det er arbeidsgjevaren din som bestemmer korleis første innskot skal investerast. Når sparinga er i gang kan du sjølv velje mellom dei investeringsvala og spareprofilane arbeidsgjevaren har opna for. Dette kan du gjere under pensjonsområdet i mobilbanken og nettbanken, eller i pensjonsportalen.

Ønsker du fleire investeringsmoglegheiter enn arbeidsgjevaren din har ope for, kan du velje oss som sjølvvalt leverandør for eigen pensjonskonto. Då vil du få moglegheit til å velje fritt blant investeringsalternativa våre.

Eigen pensjonskonto

På eigen pensjonskonto får du samla all innskotspensjon du har opparbeidd deg frå du byrja å jobbe. Du får automatisk eigen pensjonskonto der arbeidsgjevaren din har innskotspensjon. Hvis jobben din ikkje har innskotspensjon hos oss, kan du flytte den hit. Les meir om eigen pensjonskonto

Dei aller fleste arbeidstakarar kan starte utbetaling av pensjonen sin frå dagen ein fyller 62 år. Folketrygd, offentleg tenestepensjon og obligatoriske tenestepensjonar (OTP) frå private verksemder tilbyr heil eller gradert uttak frå 62 år. Men hugs at ein tidleg start av pensjonsutbetalinga som regel vil gje mindre utbetalt i årleg pensjon.

Vel du å flytte eigen pensjonskonto til oss kan du oppleve at sjølve flytteprosessen kan ta noko tid. Det kan ta opptil 30 verkedagar før flyttinga er gjennomført. Du kan heile tida sjå flyttestatus i mobilbanken eller nettbanken, og i pensjonsoversikta i kundeportalen.

Sparar du i IPS får du 22 prosent av det du sparar tilbake på skatten. Sparar du maksbeløpet på 25.000 kroner vil du få 5.500 kroner tilbake på skatten. Saldoen din er fritatt for formuesskatt. Dette betyr at beløpet du til ei kvar tid har ståande ikkje er gjenstand for formueskattlegging. Det er først ved uttak av sparinga du blir skattelagt – og då med ei gunstig skattelegging som er alminneleg inntekt.

I utbetalingstida flyttast saldo over til selskapets kollektivportefølje og det er garanti mot negativ avkastning. Det betyr at saldo i utbetalingstida ikkje kan reduserast med meir enn kostnader og utbetalt beløp. Kollektivporteføljen består av blant anna aksjar, eigedom, omløpsrenter og anleggsobligasjonar.

Når du sparer i IPS plasserast sparepengane dine i fond som består av aksjar og renter. Ved start plasserast pengane i ein alderstilpassa investeringsprofil. Det er alderen din som avgjer andelen aksjar i fondet. Dersom du vil endre andelen aksjar kan du gjere det etter at avtalen er oppretta. Du kan velje mellom spareprofilar med ulik grad av aksjar.

Å samle pensjonen på ein stad er lurt, då får du oversikt, kontroll og lågare gebyr.

Fordelar ved å flytte og samle pensjonskapitalbevis:

Administrasjonsgebyr i hele avtaleperioden:

Forvaltningshonorar før utbetaling:

Utbetalingstiden:

Det finst ulike typar pensjonskapitalbevis. Har du pensjonskapitalbevis med avkastningsgaranti og vil slå det saman med pensjonskapitalbevis med investeringsval, må du seie frå deg avkastningsgarantien. Pensjonskapitalbevis frå ein kollektiv livrente kan ikkje bli slått saman med pensjonskapitalbevis frå innskuddspensjon.

Det er ikkje mogleg å flytte fripoliser til SpareBank 1. Du kan derimot flytte dei fleste andre pensjonsprodukt som har investeringsval, til oss.

Nei, det er ikkje mogleg å spare vidare på eit pensjonskapitalbevis.

Har du fleire pensjonskapitalbevis, lønnar det seg å slå desse saman fordi du slepp unødvendige kostnadar. Her kan du slå saman avtalane.

Det finst ulike typar pensjonskapitalbevis. Har du Pensjonskapitalbevis med avkastingsgaranti og vil slå det saman med Pensjonskapitalbevis med investeringsval, må du seie frå deg avkastingsgarantien. Pensjonskapitalbevis frå kollektiv livrente kan ikkje slåast saman med pensjonskapitalbevis frå innskotspensjon.

Logg inn i pensjonsportalen om du lurer på kva avtale du har.

Du kan når som helst gjøre uttak frå pensjonssparekontoen utan at det kostar deg noko. Du kan fortsetje å spare sjølv om du tar ut deler av saldoen.

Eigen pensjonskonto er ein lovbestemt konto. Her får du samla all innskotspensjon frå arbeidsgjevarar.

Ein pensjonssparekonto er ein konto der du sjølv sparer ekstra til pensjonen din. Pengane plasserast i fond. Det er alderen din som avgjer andelen aksjar i fondet. Viss du vil endre spareprofil kan du gjere det i nettbanken eller mobilbanken etter at avtalen er oppretta.

Sluttar du i ei bedrift som har hybridpensjon får du eit pensjonsbevis. Hybridpensjon er ein mellomting mellom innskotpensjon og ytingspensjon. Jobben sparer ein prosent av lønn for deg kvar månad. Du kan ta ut hybridpensjonen når du vil og den er tilpassa slik at kvinner og menn får pensjon basert på kor lenge dei lever. Utbetalinga av hybridpensjon er basert på pensjonsbehaldninga den dagen du går av med pensjon.

Pensjon frå folketrygda, offentleg tenestepensjon og obligatorisk tenestepensjon frå private verksemder blir skatta som pensjonsinntekt. Den er tilnærma lik den du betaler som lønnsmottakar, men med lågare trygdeavgifter. Det er den samla inntekta di som avgjer kva du vil måtte betale i skatt på pensjon.

For å finne ut kor mykje skatt du skal betale på pensjonen din, må du sjå på tre ting: alminneleg inntekt, trygdeavgift og frådrag.

Du kan lese meir om skattereglar for pensjonistar hos Skatteetaten.

Sjå også

Skatt på pensjon

Kor mykje du kjem til å få utbetalt i pensjon er påverka av mange forhold gjennom livet. Val av arbeidsgjevar, antal jobbskift, lønn, pensjonsalder, år i deltid og permisjonar påverkar kor mykje pensjonspengar du har den dagen du går av med pensjon.

Bruk pensjonskalkulatoren og sjå kor mykje du får i pensjon:

Du kan når som helst gjere ei ekstra innbetaling til di pensjonssparing med skattefordel (IPS). Når du har starta sparing, finn du avtalen i mobilbanken eller nettbanken din, og der finn du òg nødvendig informasjon for å kunne gjere ei ekstra innbetaling. Viss du ikkje er bankkunde, kan du logge inn til din pensjon. Hugs at maks innbetaling per år er 15.000 kroner.

Når du sparer i pensjonssparekonto blir pengane dine plassert i fond. Når du har Alderstilpassa profil er det alderen din som avgjer andelen aksjar og renter i sparinga. Viss du vil endre spareprofil kan du gjere det i mobil- eller nettbank etter at avtalen er oppretta.

Det kostar ingenting å flytte pensjonskapitalbevis til oss.

Alle mellom 18 og 75 år som er skattepliktig i Norge kan starte sparing i IPS, også du som er ufør. Har du rett til arbeidsavklaringspengar eller uføretrygd frå folketrygda, har du også rett til å få utbetalt alderspensjon frå pensjonssparinga.

Din uføregrad avgjer kor mykje du får i årleg utbetaling.

Som forbrukar har du vanlegvis angrerett på kjøp av varer og tenester over nett og telefon. Derfor gjeld ikkje angrerett for pensjonssparekonto, IPS og eigen pensjonskonto.

Årsaka er at prisane på desse produkta svingar i takt med finansmarknaden, og det er noko vi ikkje kan påverke. Svingingane kjem av at aksjemarknaden går opp og ned.

Sjølv om du ikkje kan angre kjøpet, kan du stoppe vidare sparing. Du kan også ta ut pengane viss dette er tillate i vilkåra.

Les meir i forsikringsavtalelova§ 1D-1.

Du betalar eit årleg avtalegebyr på 0,5 % av grunnbeløpet (G) i folketrygda, men aldri meir enn 2 % av saldo (1 G er for tida 124.028 kroner). Har du ikkje godkjent at vi kan sende deg informasjonen digitalt, har du eit årleg avtalegebyr på 0,6 %, men aldri meir enn 2,4 % av saldo. I tillegg kjem forvaltningskostnadar som avheng av spareprofilen din eller investeringsvalet ditt.

Er du 35 år, e-kunde og har 50 000 i saldo på eit pensjonskapitalbevis, blir kostnadane det første året cirka:

| Avtalegebyr | 507 kr |

| Eit gebyr for administrasjon av avtalen (0,5 % av G). | |

| Forvaltning | 675 kr |

| Kostnader for aktiv forvaltning av beviset (alderstilpassa, 1,35 % av sparesaldo). | |

| Sum kostnader første år | 1182 kr |

| Kostnadar blir berekna ut frå saldoen din og trekkast automatisk. |

Reglane for pensjonssparing med skattefordel (IPS) er at desse pengane er låste til du fyller 62 år og utbetalinga skjer over minst 10 år, minimum til fylte 80 år. Startar du utbetaling ved fylte 62 år, blir pensjonen utbetalt over 18 år. Startar du utbetaling ved 70 år, blir pensjonen utbetalt over 10 år. Ved låg saldo vil talet på utbetalingsår bli redusert. Årleg utbetaling skal utgjere minimum 20 % av G, det vil seie ca 20.000 kroner i året.

Ved død vil pensjonskapitalen som er spart i IPS bli nytta til barnepensjon. Har du ikkje barn under 21 år, vil den bli nytta til etterlattepensjon til ektefelle, registrert partner eller samboar. Pensjonskapital som ikkje blir nytta til barnepensjon eller etterlattepensjon utbetalas som eit engangsbeløp til dødsboet.

Pensjonen din blir samla automatisk i eigen pensjonskonto der arbeidsgjevaren din har innskotspensjon.

Informasjon om avtalen du har i dag finn du på norskpensjon.no.

Dette er også eit alternativ for deg som allereie har eigen pensjonskonto hos oss, og som ønsker fleire investeringsmoglegheiter enn det arbeidsgjevar har i sin avtale.

Trygg avkastning for ei berekraftig framtid

Alle forvaltningsalternativa våre er spesialtilpassa for langsiktig pensjonssparing. Kjernen i forvaltningsstrategiane våre er å sikre ein langsiktig og solid avkastning utan at pensjonen din blir utsett for unødvendig risiko. Alle alternativa våre følger «beste berekraftprosessen» innanfor sin forvaltningskategori.

Aktiv:

SpareBank 1 Forsikring

Den aktive forvaltinga kjenneteiknast av kunnskapsbasert utvelging og eigarstyring gjennom dialog og forventningar til bedriftene.

Berekraft er ein integrert del av forvaltinga, styrt av FN sine berekraftmål, øvrige konvensjonar og lovgjeving på området.

ODIN.

For privat pensjonssparing (IPS og pensjonssparekonto) blir det òg tilbudt fond forvalta av det lokale søsterselskapet Odin, som vert sett saman til spareprofilar av oss i SpareBank 1 Forsikring.

Indeks

Indeksforvalting handlar om å kopiere marknaden så billeg som mogleg og styrast ikkje av forventningar til framtida. Kapitalen plasserast automatisk basert på valt referanseindeks, som er ein målestokk for verdien av aksjane/verdipapira i ein marknad eller på ein børs.

Miks

Miks-forvaltning er ein kombinasjon av 50% aktiv og 50% indeksforvaltning.

Svanemerket

Svanemerket har vore Nordens offisielle miljømerking i snart 30 år med fokus på samfunnsansvar og berekraft. Her utelukkast blant anna investering i fossil energi (olje, gass og kol) og bedrifter som våpen-, tobakk- og spelindustrien. Forvaltninga følger ein utvida eksklusjonsliste og investerer i selskap som oppnår høg berekraftscore frå MSCI (Morgan Stanley Capital International).

Pensjonskapitalbevis med garantert avkasting

1,3 % av saldo

Pensjonskapitalbevis med indeks- og Svanemerka forvalting

SpareBank 1 Alderstilpassa: 1,35 - 0,67 %

SpareBank 1 Forsikring 0,5 %

SpareBank 1 Moderat: 0,5 %

SpareBank 1 Offensiv: 0,5 %

SpareBank 1 100 % Aksjar: 0,5 %

Har du ein «gammal IPS» kan du fortsette sparinga med dei same skattemessige vilkåra som då dei blei inngått. Det vil løne seg å stoppe sparing i «gammal IPS» og opprette ny pensjonssparing med skattefrådrag (IPS) med dei nye og betre skattereglane i utbetalingstida.

Er du i denne situasjonen, tilrår vi deg å kontakte din lokale SpareBank 1 for å få råd om sparinga di. Det er viktig å få med seg at ein ikkje kan flytte oppsparte midlar frå ein «gammal IPS» til ny pensjonssparing med skattefordel (IPS) fordi dei har forskjellege skattereglar.

Kva rekkefølge du bør ta ut pensjonen din er avhengig av kva pensjonsprodukt du har, når du ønsker å gå av med pensjon og kor mykje du føler at du treng som pensjonist. Råda her må derfor sjåast på som generelle og rettleiiande. Det viktigaste er at du skaffar deg oversikt over din pensjon, vurderer kva som er viktig for deg og legge ein plan for livet ditt som pensjonist. Vi vil på eit generell plan anbefale følgjande rekkefølge.

1. Avtalefesta pensjon (AFP)

Dersom du har ein avtalefesta pensjon (AFP) i privat sektor kan det løne seg å ta ut den først ettersom dette er ei livsvarig utbetalingsavtale. Eit av vilkåra for å starte uttak på avtalefestet pensjon (AFP) er at du må starte uttak på alderspensjonen frå folketrygden med minst 20 prosent. Du har moglegheita til å stoppe eller endre denne etter ein månad utan at det påverkar utbetalingen av din avtalefestet pensjon (AFP).

2. Alderspensjon frå folketrygden/NAV

Etter å ha starta avtalefestet pensjon (AFP) vil vi anbefale å starte uttak på din alderspensjon frå folketrygden. Denne blir betalt ut av NAV. Dette er ofte den største delen av pensjonen og er eit resultat av kor mange år du har vore i arbeid og kor høg inntekt du har hatt.

3. Fripolise og Ytelsespensjon

Dersom du sluttar i jobben eller byter arbeidsgjevar blir ytelsespensjonen din gjort om til ein fripolise, desse produkta stammar derfor frå same type pensjonsordning.

Etter avtalefesta pensjon (AFP) og alderspensjon frå folketrygda, kan det vere fornuftig å starte utbetaling på fripoliser og ytelsespensjon. Årsaka er at dine etterlatne ikkje arvar pengane frå ei ytelsesordning. Dersom du døyr før pengane er utbetalt vil verdiane på desse produkta tilfalle forsikringskollektivet, altså andre med same type avtale.

4. Hybridpensjon og pensjonsbevis

Pensjonsbevis er ein hybridpensjon frå ein tidlegare arbeidsgivar. Etterlatte vil heller ikkje arve pengane frå ei hybridordning. Dersom du døyr før pengane er utbetalte vil verdiane på desse produkta på same måte som ein ytelsespensjon tilfalle forsikringskollektivet. Hybridpensjon er ei ny ordning som gjer at det stort sett er avgrensa med opptening. Dette kan tale for å vente med uttaket.

5. Innskotspensjon, pensjonskapitalbevis og eiga sparing

Pensjonskapitalbevis er ein opptent innskotspensjon frå ein tidlegare arbeidsgjevar og er, saman med eiga sparing, avtalene du bør vente lengst med å ta ut. Årsaka til dette er at dersom du døyr før pengane er utbetalt vil verdiane på avtalen gå til dine arvtakarar. I tillegg har desse avtalane som regel ikkje livsvarig utbetaling, det kan derfor vere ein fordel å vente med desse.

Pensjon er pengane du skal leve av når du sluttar å jobbe. Di pensjonsutbetaling kjem frå tre stader:

De fleste kan forvente å få rundt halvparten av dagens lønn i samla pensjon frå folketrygda og arbeidsgjevar. Med andre ord; skal du leve som du gjer i dag, må du spare sjølv.

Bruk pensjonskalkulatoren og sjå kor mykje du får i pensjon:

Det finst ikkje eitt enkelt svar på kor mykje «full pensjon» er. Kor mykje du får i pensjon, avheng av fleire forhold gjennom livet. Dei to viktigaste er opptening, altså kor mykje som sparast, og alderen din når du startar å ta ut pensjon.

Full pensjon består vanlegvis av tre delar

1. Folketrygda (offentleg pensjon)

For å få full alderspensjon frå folketrygda, må du ha 40 års opptening i Norge Har du hatt låg eller ingen inntekt, kan du ha rett til garantipensjon.

Kor mykje du får i pensjon frå Folketrygda, avhenger blant anna av

Folketrygd blir tent opp for lønn opp til 7,1 G (1 G er 124.028 kroner).

G er forkortinga for «grunnbeløpet i folketrygda» og er beløpet alle ytingar i folketrygda blir rekna ut frå.

Les meir om alderspensjon hos nav.no

2. Tenestepensjon frå arbeidsgjevar

Dei fleste arbeidsgjevarar sparer til pensjon for deg gjennom ei pensjonsordning. Det finst ikkje eit fast beløp som definerer «full pensjon» i denne samanhengen – det er individuelt.

Kor mykje du får i pensjon frå arbeidsgivar, avhenger blant anna av

Tenestepensjon blir tent opp for lønn opp til 12 G (1 G er 124.028 kroner).

G er forkortinga for «grunnbeløpet i folketrygda» og er beløpet alle ytingar i folketrygda blir frå rekna ut.

Her kan du lese meir om pensjon frå arbeidsgjevar

3. Eiga sparing

For mange vil det vere nødvendig å spare sjølv for å få den pensjonen dei ønsker. Egen sparing er alt du har skaffa deg av verdiar fram til du går av med pensjon, minus det du måtte ha att av lån/gjeld.

Element som påverkar denne summen, er

Tips:

Du kan bruke pensjonskalkulatoren for å få eit personleg estimat på kva som kan bli full pensjon for deg.

Kva som skjer med pensjonen din etter dødsfall er avhengig av kva pensjonsavtale du har. Her er ein forenkla oversikt over reglane på dei vanlegaste produkta. For å få fullstendig oversikt må du lese i forsikringsbevisa og forsikringsvilkåra for avtalen.

Innkotspensjon og Pensjonskapitalbevis (PKB)

Dersom du har ein innskotspensjonsavtale gjennom din arbeidsgjevar vil verdien av avtalen gå til dine etterlatne. Saldoen vil først bli brukt som “barnepensjon” til barn under 21 år. Dersom saldoen er større enn det som trengst for å sikre barn ei årleg utbetaling lik grunnbeløpet i folketrygda (G) fram til dei er 21 år, blir resten av saldoen brukt til å sikre etterlattepensjon til ektefelle, sambuar eller registrert partner i minst ti år. Resterande saldo vil bli utbetalt som eit eingongsbeløp til dødsbu.

Ytelsespensjon, hybridpensjon, pensjonsbevis og fripolise

Verdiane på desse produkta vil tilfalle forsikringskollektivet, altså andre med same type avtale.

IPA

Saldo blir utbetalt til den/dei som du har registrert som begunstiga. Viss ikkje det er registrert begunstiga går saldo til andre kundar med same avtale som deg, det såkalla forsikringskollektivet.

Pensjonssparekonto og Fondskonto

Pensjonssparekonto og fondskonto blir utbetalt til begunstiga. Viss det ikkje finst begunstiga blir forsikringssummen utbetalt til ektefelle, deretter arvingar etter arvelova eller testament.

Individuell pensjonssparing (IPS) og LOfavør Pensjon

Saldoen vil bli brukt som “barnepensjon” til barn under 21 år. Dersom saldoen er større enn det som trengst for å sikre barn ei årlig utbetaling lik grunnbeløpet i folketrygda (G) fram til dei er 21 år, blir resten av saldoen brukt til å sikre etterlattepensjon til ektefelle, sambuar eller registrert partner i minst ti år. Resten av saldo vil bli utbetalt som eit eingongsbeløp til dødsbu.

Avtalefesta pensjon (AFP)

Avtalefesta pensjon (AFP) i privat sektor er ein livsvarig utbetalingsavtale. Når du døyr vil verdiane på avtalen tilfalle forsikringskollektivet, altså andre med same type avtale.

Folketrygda

Folketrygda er ingen sparing i tradisjonell forstand, men for kvart år du arbeider opparbeider du deg ein pensjonsrett. Denne utgjer 18,1 prosent av inntekta di opp til 7,1 G. (G) betyr grunnbeløpet i folketrygda. Dersom du døyr opphøyrer folketrygda. Det blir ikkje utbetalt arv på desse pengane. Dersom du ønsker å lese meir om folketrygda kan du gjere det på NAV sine heimesider.

Frå det året du fyller 34 årkan du ikkje lenger setje inn pengar på BSU-kontoen din, men du treng ikkje avslutte kontoen. For å få skattelette på det du har spart det året du fyller 33 år, må pengane stå på konto til over nyttår. Når du har kjøpt bustad, og eig den heilt eller delvis per 31. desember, mistar du retten til skattefrådrag for dette året.

Du kan behalde BSU-kontoen din etter at du er 33 år, men den må til sjuande og sist brukast til bustadsformål.

Sjå også

BSU-reglar

Sparetips for deg over 34 år

For å få skattefrådraget av det du sparer per år, må pengane vere inne på BSU-kontoen innan utgangen av året, og dei må stå på kontoen til nytt kalenderår.

Skattefrådraget blir gitt til dei som endå ikkje har kjøpt den første bustaden sin

Sjå også:

Kor mykje er skattefrådraget på BSU og korleis får eg det?

BSU-reglar

Nei, du må ikkje bruke BSU-kontoen når du skal kjøpe bustad.

Om du bruker pengar frå BSU-en din til å kjøpe bustad er opp til deg sjølv og økonomien din. Ofte vil det bli lettare å kome inn på bustadsmarknaden om du bruker BSU-kontoen din. Dette kan også bety at du får mindre lån.

Kjøper du bustad før fylte 34 år, og renta på BSU-kontoen er høg, kan det vere ein fordel å vente med å «sprette» BSU-en, for renta på innskotet kan vere høgare enn bustadlånsrenta.

Før du har kjøpt din første bustad, får du eit skattefrådrag på inntil 10 % av det årlege sparebeløpet på BSU, så framt du har skattbar inntekt. Etter at du har kjøpt din første bustad, får du ikkje skattefrådrag i det heile tatt.

Hugs at du må bruke BSU-kontoen til bustadføremål.

Nei, det kostar ikkje noko å opprette aksjesparekonto. Prisane på fond og kjøp/sal av aksjar og eigenkapitalbevis er dei same innanfor ein aksjesparekonto som utanfor.

Sjå også

Prisliste og vilkår

Det er dessverre ikkje mogleg å flytte ein spareavtale i fond direkte til ein aksjesparekonto. Hvis du ønsker å gjere dette, må du først slette den noverande spareavtalen. Deretter kan du opprette ein ny, tilsvarande spareavtale på aksjesparekontoen din.

Har du spareavtale i ein annan bank, er det ikkje mogleg å flytte den til oss. Då må du slette dagens avtale og eventuelle trekk som ligg til forfall, og legge opp ny spareavtale på aksjesparekontoen.

Ja, aksjesparekontoen kan overførast som arv eller gåve med skattemessig kontinuitet, det vil seie utan at mottakar kjem i skatteposisjon.

Sjå også

Kan eg gi delar av min aksjesparekonto til mine barn?

Les meir om korleis du kan dele opp aksjesparekontoen.

Ja, det kan du!

Ein aksjesparekonto kan du berre gje i gåve i sin heilheit. Dersom du ønskjer å dele aksjesparekontoen mellom fleire, eller berre ønskjer å skille ut delar av kontoen, må du først opprette ny(e) aksjesparekonto(ar) i ditt eige namn, før du kan flytte kontoen. Ta kontakt med oss, så hjelper vi deg med å overføre aksjesparekontoen (gåva) korrekt.

Sjå også

Kan aksjesparekonto arvast?

Les meir om korleis du kan dele opp aksjesparekontoen.

Skjermingsfrådrag er eit bunnfrådrag som blir delt ut til eigarar av aksjar og aksjefond kvart år. Det inneber at inngongsverdien blir oppjustert med ein liten prosentdel, slik at du ikkje må skatte av heile gevinsten.

Ja, du får skattefordelar med aksjesparekonto.

Du kan kjøpe, selje og byte aksjar og fond i aksjesparekontoen utan at du må skatte av eventuell gevinst. Du betaler først skatt når gevinsten blir tatt ut av kontoen.

Nokre selskap betalar utbytte til deg som eig aksjar eller eigenkapitalbevis. Utbytte frå aksjar og eigenkapitalbevis skattleggast på lik linje med andre gevinstar. Når utbyttet vert utbetalt, førast det automatisk inn på bankkontoen i din aksjesparekonto. Du må betale skatt på utbyttet du har motteke, men du kan utsetje skatten til du sjølv vel å ta ut meir enn det skattefrie beløpet frå aksjesparekontoen.

I aksjesparekontoen kan du investere i:

Desse verdipapira må vere notert i eller heimehøyrande innanfor EU/EØS-området.

Aksjar og fond som er registrert utanfor EU/EØS, kan ikkje plasserast i ein aksjesparekonto. Dette treng du imidlertid ikkje bekymre deg for – verdipapir som ikkje er tillatt, er automatisk utelatt frå vår sjølvbetente aksjesparekontoløysing i nett- og mobilbanken.

Vi anbefalar dei fleste som sparer i aksjar og fond, å spare i aksjesparekonto.

Har du fond eller aksjar med urealisert tap, må du vurdere om dei skal stå i eller utanfor løysinga. Slik det ser ut i dag, kan det bli utfordrande å få skattefradrag på tap utan å avslutte kontoen. Her kan våre fagekspertar og rådgjevarar hjelpe deg.

Sjå også

Kva er realisasjon?

Ja, du får skjermingsfrådrag med aksjesparekonto. Sjølv om du byter fond undervegs, vil du ikkje bruke opp frådraget.

Aksjesparekonto skil seg frå aksjar/aksjefond ved at skjermingsfrådraget frå dei enkelte aksjane/fonda, blir fordelt på heile kontoen. Skjermingsgrunnlaget blir sett til lågaste innskotssaldo i løpet av året, i tillegg til eventuell ubenytta skjerming frå tidlegare år.

Skjermingsfrådraget blir nytta først når du flyttar pengar ut av kontoen.

Aksjesparekonto passar for dei fleste, i dei fleste livsfasar.

Viss du ønsker personleg rådgjeving om kva som er best for deg, er det berre å ta kontakt, så hjelper ein av våre rådgjevarar deg.

Ja, då blir differansen rekna som tap ved realisasjon av aksjar. Tap ved realisasjon av aksjar og aksjefond er frådragsberettiga.

Nei, styresmaktene har bestemt at det ikkje er lov å ha rente på bankkontoen som er knytt til aksjesparekontoen. Så renta er 0 prosent.

Nei, du kan kjøpe fond og aksjar frå mange ulike tilbydarar i aksjesparekonto hos oss.

Eit av måla med aksjesparekonto er å gjere sparing i aksjar og fond så enkelt som mogleg for deg. Du bestemmer sjølv kor ofte du vil logge inn i nettbanken og mobilbanken og følge med på utviklinga på kontoen din.

Uansett kor aktiv du vel å vere, held vi oversikta for deg og ordnar alt av rapportering.

Nei, det må du ikkje. Når du oppnår gevinst, slepp du å skatte av den så lenge den blir ståande på aksjesparekontoen din. Det betyr at du kan investere dei på nytt utan å måtte skatte først. Spar skatt – du betaler først skatt når du tar gevinsten ut frå kontoen.

Sjå også

Når må eg betale skatt på gevinst på aksjesparekonto?

Du kan flytte heile eller delar av ein aksjesparekonto til oss i mobil- eller nettbanken.

Vi tar ingen kostnad for å flytte aksjesparekontoen til oss, men nokre aktørar tar eit gebyr når du vel å flytte aksjesparekontoen ut.

Tips: Du må også flytte spareavtalen!

Har du aksjar, eigenkapitalbevis og aksjefond utanfor ein aksjesparekonto som du vil flytte inn i ein aksjesparekonto, må du selje det du har i dag. Når pengane frå salet er kome på konto, kan du kjøpe aksjefond eller aksjar på nytt i aksjesparekontoen.

Hugs at sal av fond og aksjar medfører skattemessig realisering (gevinst eller tap).

I Norge i dag blir vi eldre og held oss friske lenger. Så lenge levealderen aukar, aukar også talet på personar som mottar alderspensjon. Dette betyr at kvart årskull må jobbe litt lenger for å oppnå same pensjon som eldre årskull.

Levealdersjustering betyr at alderspensjonen din blir justert etter forventa levealder for ditt årskull og dei åra som det kan bli forventa at du er pensjonist.

Eit pensjonsbevis er oppspart pensjon som du får med deg når du sluttar i ei bedrift med ein hybridbasert pensjonsordning. Pengane blir utbetalt som ein del av den samla pensjonsutbetalinga di.

Kan eg sjølv spare vidare på eit pensjonsbevis?

Nei, det er ikkje mogleg å spare vidare på eit pensjonsbevis.

Kva er forskjellen på eit pensjonsbevis, eit pensjonskapitalbevis og ein fripolise?

Pensjonsbevis er ei pensjonsrett du har frå eit tidlegare arbeidsforhold i ei bedrift med hybridbasert pensjonsordning. Pensjonskapitalbevis er ei pensjonsrett du har frå eit tidlegare arbeidsforhold i ei bedrift med innskotsbasert pensjonsordning. Fripolise er ein pensjonsrettigheit du har frå eit tidlegare eller noverande arbeidsforhold i ei bedrift med ein ytelsesbasert tenesteordning.

Når kan eg starte utbetaling?

Du kan tidlegast starte utbetaling av pensjon frå 62 år, med mindre du har eit yrke som ifølge lovverket kan ta ut tidlegare, for eksempel pilot. Du må sjølv gje oss beskjed når du ønsker å starte utbetalinga. Utbetalingstida er avhengig av kva slags avtale din arbeidsgjevar har og pensjonen kan opphøyre når du er 80 eller den kan vare livet ut.

Viss den årlege pensjonen er mindre enn 30 % av folketrygda sitt grunnbeløp (124.028 kroner) når utbetalinga skal starte, blir utbetalingstida automatisk korta ned slik at årleg pensjon aukar.

Pengane blir utbetalt månadleg saman med din øvrige pensjon, og blir beskatta som pensjonsinntekt.

Du kan avslutte ein konto inne i mobilbanken eller nettbanken. Gå til Innstillingar og Konto. Vel den kontoen du ønsker å avslutte, der finn du Avslutt konto nedst på sida.

Skal du avslutte ein annan konto?

Avslutte brukskonto

Avslutt BSU-konto*

Avslutt depositumkonto